Kênh đầu tư nào sẽ hút tiền trong năm 2024?

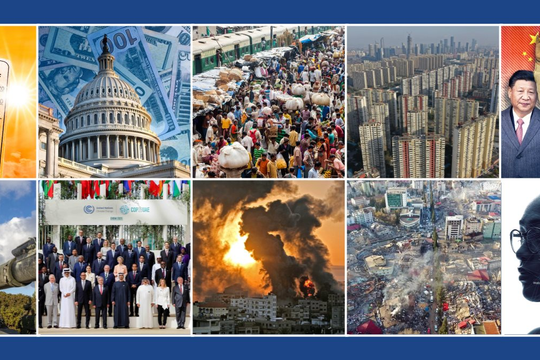

Bầu cử Tổng thống Mỹ, các ngân hàng trung ương (NHTƯ) cắt giảm lãi suất, nguy cơ suy thoái kinh tế, lạm phát hạ nhiệt…, những yếu tố này sẽ tác động mạnh đến các thị trường tài chính trong năm sau. Liệu kênh đầu tư nào sẽ hút tiền?

Những tài sản kỳ vọng được lợi

Sau khi điều chỉnh về vùng 1.980USD/ounce hôm 12/12, giá vàng quốc tế đã nhanh chóng lấy lại mốc 2.000USD/ounce. Giá kim loại quý này hiện đang dao động quanh vùng giá cao nhất từ trước đến nay, dù vậy giới phân tích kỳ vọng đà tăng sẽ còn tiếp tục duy trì. Một số dự báo tin rằng thị trường vàng có thể vượt qua mốc 2.200USD/ounce trong năm 2024 khi lực cầu vẫn tăng trưởng mạnh mẽ, đến từ các nhà đầu tư cá nhân lẫn lực mua của các tổ chức và ngân hàng trung ương các nước.

Một tài sản an toàn khác ngoài vàng là trái phiếu đang thu hút dòng tiền trở lại. Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm sau khi thiết lập đỉnh 5% vào tháng 10 đã đi xuống kể từ đó đến nay, hiện dưới mốc 4%. Về cơ bản, lợi suất tăng đồng nghĩa với giá trái phiếu giảm, và ngược lại. Theo báo cáo gần đây của công ty quản lý tài sản thuộc Ngân hàng HSBC, cơ hội đầu tư đối với một số trái phiếu chính phủ như của Mỹ, các nước EU và trái phiếu được xếp hạng đầu tư đang quay lại.

Nguy cơ suy thoái là một trong những lý do thúc đẩy dòng tiền trú ẩn vào các kênh đầu tư an toàn như vàng hay trái phiếu chính phủ. Theo giới phân tích tài chính, kinh tế toàn cầu yếu cùng với lạm phát giảm hơn nữa có thể dẫn đến tỷ lệ thất nghiệp gia tăng, đồng thời tiền tiết kiệm của người tiêu dùng cũng cạn kiệt cùng với điều kiện tín dụng chặt chẽ hơn và thị trường lao động suy yếu, có thể dẫn đến một cuộc suy thoái kinh tế trong năm 2024.

Căng thẳng địa - chính trị và rủi ro xung đột quân sự lan rộng khó lường, đặc biệt tại khu vực Trung Đông, cũng có thể tạo ra những đứt gãy mới trong kinh tế toàn cầu, càng làm tăng nhu cầu đầu tư vào các tài sản an toàn. Việc NHTƯ các nước dự kiến nới lỏng chính sách tiền tệ trở lại trong năm sau cũng góp phần đẩy giá các tài sản tăng lên.

Tại cuộc họp cuối cùng trong năm nay diễn ra vào đầu tháng 12, Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) Jerome Powell cho biết, chu kỳ thắt chặt tiền tệ nhiều khả năng đã kết thúc và có thể bắt đầu bàn về thời điểm giảm lãi suất. Tín hiệu từ FED ám chỉ sẽ giảm lãi suất 75 điểm cơ bản trong năm 2024, còn thị trường kỳ vọng FED sẽ giảm lãi suất 150 điểm cơ bản trong năm 2024, với lần giảm đầu tiền có thể thực hiện trong cuộc họp vào tháng 3 tới. NHTƯ châu Âu và NHTƯ Anh dự kiến sẽ theo bước FED dù chu kỳ cắt giảm lãi suất có thể chậm hơn.

Sau thông báo của FED, thị trường tài sản đã phản ứng mạnh mẽ, khi các nhà giao dịch tràn đầy phấn khích và tin rằng tuyên bố của ông Jerome Powell hàm ý cơ quan này đã đẩy lùi lạm phát thành công mà vẫn đảm bảo cho nền kinh tế tăng trưởng. Điều này trở thành động lực thúc đẩy niềm tin của giới đầu tư vào cả tài sản an toàn và rủi ro. Như trong phiên ngày 13/12, giá cổ phiếu toàn cầu tăng vọt, trái phiếu Chính phủ Mỹ ghi nhận ngày tăng mạnh nhất kể từ tháng 3, tiền tệ thế giới tăng giá so với đồng USD và trái phiếu doanh nghiệp cũng tăng giá.

Sự phân hóa

Tuy nhiên, cũng có ý kiến cho rằng, tình huống kinh tế toàn cầu yếu hơn và lạm phát chậm lại có thể tạo ra môi trường thuận lợi cho trái phiếu chính phủ, ngược lại, gây ra thách thức đối với cổ phiếu. Quá khứ cũng cho thấy thị trường cổ phiếu ít khi nào diễn biến lạc quan khi nền kinh tế suy giảm, khi giai đoạn này hoạt động của doanh nghiệp gặp rất nhiều khó khăn.

Dù vậy, các thị trường chứng khoán trên toàn cầu không loại trừ khả năng sẽ có sự phân hóa. Với triển vọng tăng trưởng yếu đi cùng với định giá đã ở mức cao, giới đầu tư có thể thận trọng hơn với chứng khoán Mỹ. Chỉ số Dow Jones đã tăng gần 13% trong năm nay, trong khi S&P 500 đã tăng đến 24%. Ngược lại chứng khoán các nước EU vẫn còn tương đối rẻ so với thế giới, đồng nghĩa rằng nếu có giảm thì mức giảm sẽ hạn chế, trừ khi suy thoái kinh tế thành hiện thực.

Chu kỳ thắt chặt tiền tệ nhiều khả năng đã kết thúc và có thể bắt đầu bàn về thời điểm giảm lãi suất. Tín hiệu từ FED ám chỉ sẽ giảm lãi suất 75 điểm cơ bản trong năm 2024.

Đặc biệt, các thị trường mới nổi và đang phát triển tại châu Á có thể thu hút dòng tiền quay lại, khi động thái giảm lãi suất của FED có thể thúc đẩy dòng vốn tại Mỹ chuyển dịch tìm kiếm cơ hội đầu tư hấp dẫn hơn tại các khu vực khác. Bởi, thứ nhất đây là các nước được dự báo sẽ vẫn giữ được tốc độ tăng trưởng cao so với bình quân chung, thứ hai các nước này đã sớm theo đuổi chính sách nới lỏng chính sách tiền tệ và cuối cùng là rủi ro mất giá đồng bản tệ cũng giảm đi khi đồng USD đi xuống.

Về thị trường tiền tệ, hầu hết các dự báo đều tin rằng sức mạnh của đồng USD sẽ suy giảm trong năm sau, khi FED bắt đầu cắt giảm lãi suất trở lại. Nền kinh tế Mỹ và thị trường tài chính của nước này cũng có thể biến động khó lường khi năm 2024 là năm bầu cử Tổng thống Mỹ. Cần nhớ rằng cựu Tổng thống Donald Trump đang nỗ lực chạy đua vào Nhà Trắng, và ông là người luôn cổ súy cho đồng USD yếu để giành lợi thế cạnh tranh thương mại cho nền kinh tế số 1 thế giới.

Ở chiều ngược lại, đồng yên Nhật được giới đầu tư đánh giá sẽ phục hồi mạnh mẽ trong năm 2024, sau khi đã chìm sâu trong suốt ba năm qua. Cơ sở cho nhận định này dựa trên niềm tin NHTƯ Nhật Bản (BOJ) kết thúc chính sách lãi suất âm và các NHTƯ khác trên thế giới chuyển sang cắt giảm lãi suất. Theo dự báo do Hãng tin Bloomberg thu thập được, tính trung bình đồng yên sẽ tăng giá lên mức 135 yên đổi 1 USD trong năm 2024 trong bối cảnh chênh lệch lãi suất ngân hàng giữa Mỹ và Nhật Bản thu hẹp.

Giá dầu có thể biến động khó lường hơn, khi chính sách gia hạn cắt giảm nguồn cung của Tổ chức Các nước xuất khẩu dầu mỏ (OPEC) và xung đột tại Trung Đông có thể hỗ trợ cho giá vàng đen này, tuy nhiên với sản lượng và xuất khẩu dầu của Mỹ đang tăng nhanh hơn dự kiến, trong khi triển vọng kinh tế thế giới suy yếu cũng sẽ ảnh hưởng lên nhu cầu dầu mỏ. Mới đây, Goldman Sachs đã hạ dự báo giá dầu Brent năm 2024 thêm 10 USD/thùng, xuống 70-90 USD/thùng, do kỳ vọng mức độ thâm hụt của thị trường dầu thấp hơn dự báo trước.

.jpg)