|

Khi Steve Jobs tung ra máy nghe nhạc iPod vào năm 2001, ông đã thấy một cơ hội tái định hình ngành âm nhạc. Thiết bị này đã bán ra được hàng trăm triệu chiếc và khi “bắt cặp” với kho nhạc iTunes, đã trở thành một sản phẩm cực kỳ thành công đến nỗi CD cũng vì nó mà bị thất sủng, các hãng thu âm lao đao, doanh thu ngành âm nhạc bị tổn thất lớn. 13 năm đã trôi qua, giờ Apple đang muốn tái định hình một ngành khác: tài chính. Apple làm điều này với hệ thống thanh toán di động Apple Pay, vốn được tích hợp trên Apple Watch, iPhone 6 và iPhone 6 Plus vừa được ra mắt.

|

| Đối tác ban đầu của Apple Pay có đến 11 đơn vị phát hành thẻ lớn nhất nước Mỹ, đại diện cho 83% thị trường. |

Tim Cook, người kế nhiệm Steve Jobs cách đây 3 năm, cho biết thanh toán là một thị trường lớn với 12 tỉ USD giá trị các giao dịch mỗi ngày chỉ riêng tại Mỹ, trong khi lại bị giới hạn bởi việc thanh toán bằng thẻ. Các ngân hàng, hãng công nghệ và nhà bán lẻ mơ về việc thay thế chiếc ví (đựng tiền mặt và thẻ tín dụng) bằng điện thoại thông minh đều đã thất bại. Nhưng Apple thì khác.

Sự nổi tiếng và thị phần lớn của Apple có thể cho phép Công ty làm được điều mà nhiều công ty trong đó có Google (với ví điện tử Google Wallet) vẫn chưa làm được, dù rằng công nghệ của Apple Pay “thực sự không có gì mới” như nhận xét của Hans Morris, Giám đốc Điều hành công ty vốn mạo hiểm Nyca Partners, nhận xét.

Apple có thể làm được là vì nó kiểm soát phần mềm và phần cứng trong chiếc iPhone cũng như cải thiện tính bảo mật, đặc biệt với bộ đọc dấu vân tay. Hơn nữa, với tư cách là công ty có giá trị nhất thế giới và lượng khách hàng lên tới hàng trăm triệu người, Apple có đủ tầm ảnh hưởng để chiêu dụ các ngân hàng và nhà bán lẻ sử dụng công nghệ của mình.

Bài học iTunes cho thấy lợi nhuận mang về cho Apple thường đồng nghĩa với tổn thất cho một ngành khác. Phố Wall đã xem Thung lũng Silicon là cái gai trong mắt khi giành giật những sinh viên tốt nghiệp ưu tú nhất. Giờ các công ty công nghệ còn giành lợi nhuận của các ngân hàng.

Dù biết là vậy, nhưng vì thế lực lớn của Apple mà Visa, JPMorgan và các ngân hàng khác cùng các hệ thống thanh toán đã phải cử các nhà điều hành cấp cao tới buổi trình bày của Tim Cook về Apple Pay để tỏ lòng mến mộ. Họ đều gọi Apple Pay là “trải nghiệm khách hàng đặc biệt” và là “một động thái đầy hứng khởi” của Apple.

Điều đáng nói là các ngân hàng, công ty thẻ tín dụng chấp nhận trả tiền cho Apple để được “chơi” với nhà sản xuất iPhone này. 15 cent trong tổng giá trị mua hàng 100 USD sẽ chảy vào túi Apple. Đây là một thương vụ chưa từng có tiền lệ.

“Điều đó khiến Apple Pay trở nên độc đáo. Thật đáng ngạc nhiên là Apple có thể thỏa thuận được điều mà Google không thể”, Dickson Chu, Giám đốc Sản phẩm tại Ingo Money, người từng làm việc tại Paypal và Citigroup, nhận xét.

Danh sách các đối tác ban đầu của Apple Pay rất ấn tượng trong đó có 11 đơn vị phát hành thẻ lớn nhất nước Mỹ, đại diện cho 83% thị trường. Ngoài ra, các nhà bán lẻ như McDonald’s và Walgreens với tổng cộng 220.000 cửa hàng tại Mỹ cũng sẵn sàng chấp nhận thanh toán bằng iPhone.

Mặc dù danh sách những đơn vị chấp nhận Apple Pay vẫn còn thiếu các đại gia bán lẻ như Walmart và Best Buy, nhưng như Morris, Nyca Partners nhận xét: “Một khi Apple quy tụ được những người chơi lớn tham gia vào Apple Pay thì những người khác cũng sẽ vào theo”.

Nhận xét về thương vụ mà Apple ký với các ngân hàng, công ty thẻ tín dụng, Tổng Giám đốc một công ty công nghệ thanh toán (không muốn nêu tên) cho biết ông rất ngạc nhiên khi các ngân hàng chịu nhường phần cho Apple sau những gì mà iPod, iTunes đã làm với ngành âm nhạc.

Nếu những ngân hàng lớn nhất thế giới xem Apple là một mối đe dọa, tại sao họ lại chấp nhận sống chung với hãng công nghệ này và đồng ý chia một phần doanh thu? Các ngân hàng sẵn lòng để mất một phần doanh thu là vì họ hy vọng Apple Pay sẽ trở nên thịnh hành ở khắp mọi nơi. Điều đó sẽ đẩy tăng khối lượng giao dịch và từ đó làm tăng doanh thu chung và có thể giảm được tổn thất do nạn lừa đảo nhờ hệ thống an ninh cao của nó.

Mặc dù thanh toán tại cửa hàng là điểm cốt lõi của Apple Pay, nhưng các ngân hàng lại phấn khích nhiều hơn trước triển vọng lạc quan về mua sắm trực tuyến. Họ tin rằng việc khách hàng chỉ cần nhấn nút Apple Pay để lên mạng sẽ là chất xúc tác thực sự giúp khuyến khích chi tiêu nhiều hơn.

“Câu chuyện cũng chỉ quy về thương mại điện tử. Trải nghiệm mua sắm chỉ bằng cách nhấp vào Apple Pay mang lại sự tiện lợi và an toàn”, Jud Linville, đứng đầu mảng thẻ tại Citigroup, nhận xét.

Điều đó sẽ khiến PayPal trở thành mục tiêu bị “quấy rối” thấy rõ nhất bởi Apple Pay. Bằng các chiếc iPhone mới và Apple Watch, hãng công nghệ này đang lấy đi một phần mức tăng trưởng tiềm năng mà PayPal hy vọng có thể tạo ra từ nỗ lực tạo ra ví điện tử của riêng mình.

Mặc cho bài học từ iTunes, tới thời điểm này, các ngân hàng và công ty thanh toán tự tin rằng Apple vẫn chỉ là một đối tác làm ăn “vô hại” và “tốt tính”. “Cái mà Apple thực sự tuyên bố là sự chấm dứt của thẻ tín dụng bằng nhựa, chứ không phải sự kết thúc của việc thanh toán bằng tín dụng”, Jason Oxman, Tổng Giám đốc Hiệp hội Giao dịch Điện tử, nói.

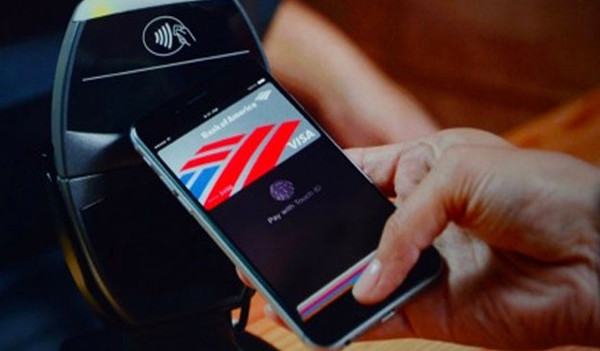

| Apple Pay sử dụng công nghệ NFC có trong các iPhone mới (iPhone 6 và iPhone 6 Plus) và Apple Watch để thanh toán tiền tại các điểm bán hàng. Apple Pay cho phép người dùng nhập thông tin của nhiều thẻ tín dụng, sử dụng công nghệ bảo mật bằng dấu vân tay. Khi thanh toán, Apple Pay sẽ cấp cho người mua hàng một mã code dùng một lần để ngân hàng xác thực. Trong trường hợp làm mất iPhone, người dùng sẽ không phải báo lên ngân hàng để hủy thẻ mà chỉ cần sử dụng dịch vụ Find My iPhone để khóa các giao dịch thanh toán. |

Họ cho rằng các quy định rườm ra khi trở thành một ngân hàng là rào cản lớn Apple khó có thể vượt qua, như các quy định về tỉ lệ an toàn vốn, hay yêu cầu về tính bảo mật an ninh, bảo vệ dữ liệu, các quy trình chống rửa tiền… “Không có nhiều người nói câu “Tôi thực sự thích nắm giữ nhiều vốn và nhiều tài sản điều chỉnh theo rủi ro”, một nhà điều hành cấp cao tại một ngân hàng Mỹ nhận xét.

Thế nhưng, các phiên bản tương lai của Apple Pay có thể sẽ đe dọa trật tự đã thiết lập từ lâu nay trong ngành tài chính. Giống như cách iTunes đã đi từ ngành âm nhạc bước vào phim ảnh, truyền hình và radio, Apple có thể len lỏi vào nhiều ngóc ngách hơn trên thị trường dịch vụ tài chính, nơi ranh giới vẫn còn mập mờ giữa các giao dịch thanh toán giản đơn với dịch vụ của một ngân hàng hoàn chỉnh.

“Apple đang chơi một cuộc chơi trường kỳ. Họ có thể mượn việc người tiêu dùng áp dụng rộng rãi ứng dụng của họ mà chơi nước cờ cuối trên hệ thống thanh toán hiện có”, Ben Milne, nhà sáng lập công ty xử lý thanh toán Dwolla nhận xét.

Theo ông, việc Apple sở hữu cả phần cứng, phần mềm và thông tin thanh toán của hàng trăm triệu khách hàng có nghĩa là “họ là công ty duy nhất trên thế giới có thể thực sự làm được điều đó… Apple không phải là một công ty ngại thể hiện quyền kiểm soát của mình”.

>6 ví điện tử nổi tiếng thế giới

>PayPal và PeaceSoft hợp tác phát triển TMĐT xuyên biên giới

>Ra mắt Google Wallet cho lập trình viên VN

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)