Trung Quốc đã kiểm soát thị trường công nghệ sạch thế nào? (Phần 2)

Kiểm soát thị trường công nghệ sạch, Trung Quốc đang sở hữu nhiều đòn bẩy địa chính trị và chỉ một hành động cô lập chuỗi cung ứng cũng có thể gây tác động lớn.

Sự kết hợp khéo léo giữa doanh nghiệp và chính phủ

Cách đây hơn 15 năm, khi Jorge Guajardo đến Bắc Kinh với tư cách đại sứ mới của Mexico, một trong những công việc chủ chốt của ông là phải thuyết phục doanh nghiệp Trung Quốc xây dựng nhà máy tại quê hương của mình. Trong bối cảnh quốc gia Bắc Mỹ có nhiều nhà máy ô tô chi phí thấp vào thời điểm đó, việc lựa chọn và thuyết phục hợp tác với các tập đoàn ô tô còn non trẻ của Trung Quốc là điều dễ hiểu.

Dù vậy, nếu nghĩ rằng nhiệm vụ này là dễ dàng, thì cuộc gặp với BYD lại cho thấy điều ngược lại. Được thành lập năm 2003 tại Thâm Quyến, BYD khi đó chỉ là một nhà sản xuất pin không mấy tên tuổi, chuyên cung cấp sản phẩm cho Nokia và Motorola. Trao đổi với Guajardo, nhà sáng lập BYD Vương Truyền Phúc khi đó nói thẳng: “Pin chiếm khoảng 50% chi phí của một chiếc ô tô và tôi sẽ không bao giờ sản xuất chúng bên ngoài Trung Quốc”.

Vào thời điểm 2007, lời của doanh nhân họ Vương, giờ đã là tỷ phú USD, “không hợp lý chút nào” với Guajardo. Tuy nhiên, sau từng ấy năm, vị chính trị gia người Mexico phải thừa nhận rằng sự từ chối của BYD là “hoàn toàn hợp lý”. “Ông ấy (Vương Truyền Phúc) khi đó đã có tầm nhìn… ông ấy chỉ nghĩ đến pin mà thôi”, Guajardo kể.

Hiện BYD là nhà sản xuất pin lớn thứ hai thế giới và là một phần trong mô hình kinh doanh tích hợp theo chiều dọc khiến cả Tesla lẫn Volkswagen ghen tị. Cụ thể hơn, ban quản trị của BYD cho rằng việc sản xuất nhiều bộ phận hơn ở trong nước sẽ giúp kiểm soát chi phí tốt hơn và rốt cuộc cho ra phương tiện rẻ hơn. Không giống nhiều nhà sản xuất ô tô khác, BYD sản xuất pin lẫn chất bán dẫn của riêng mình - yếu tố giúp bảo vệ họ khỏi những rắc rối của chuỗi cung ứng vốn đã cản trở các nhà sản xuất khác trong đại dịch Covid-19.

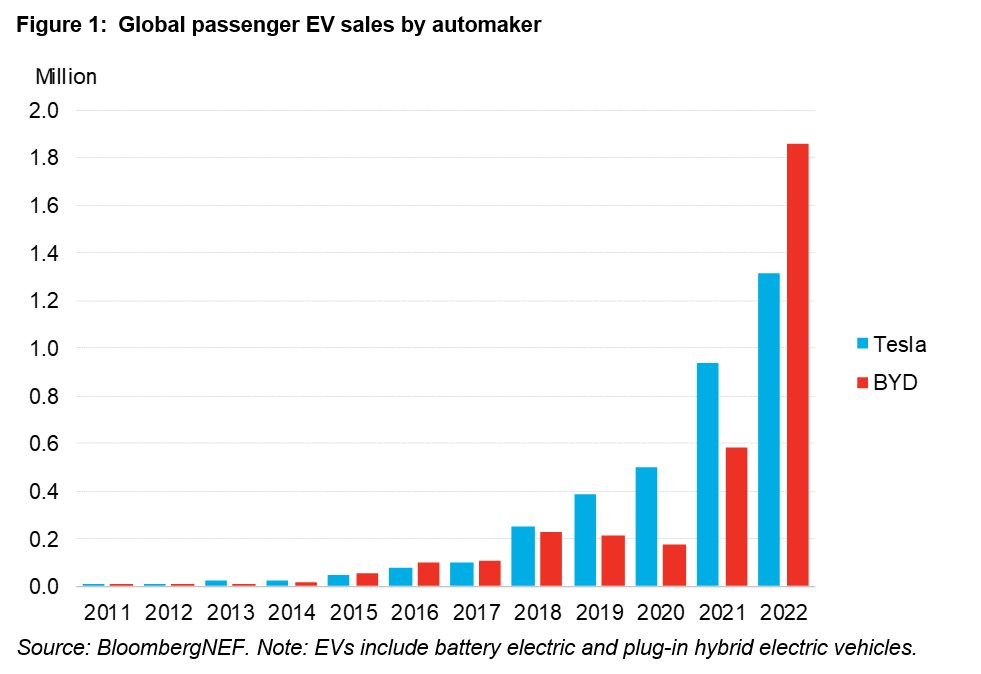

Nhận đầu tư từ Berkshire Hathaway của tỷ phú Warren Buffett, BYD được xem là một thách thức hiện hữu mà các huyền thoại ô tô truyền thống ở Đức, Pháp, Mỹ, và Nhật Bản phải đối mặt. Trong 6 tháng đầu năm nay, công ty Trung Quốc đã bán được 1,15 triệu xe tại thị trường nội địa, chiếm hơn 1/3 tổng doanh số bán ô tô điện hybrid và ô tô chạy pin, theo dữ liệu từ Automobileity.

Năm ngoái, BYD cũng vượt Tesla để trở thành nhà sản xuất ô tô điện lớn nhất thế giới với hơn 1,85 triệu phương tiện bán ra. Đây là mức tăng đáng kinh ngạc so với 200.000 chiếc được bán năm 2019. Dù phép so sánh này không hẳn là quá hợp lý do BYD bán cả xe điện lẫn xe hybrid, trong khi Tesla là hãng bán xe thuần chạy pin lớn nhất. Tuy nhiên, hai công ty này hiện là hai người chơi lớn nhất trong lĩnh vực mà nhiều nhà sản xuất ô tô toàn cầu theo đuổi.

Cùng với gã khổng lồ pin xe điện thế giới CATL, BYD là một trong số những ví dụ rõ nét nhất cho thấy sự kết hợp khéo léo giữa khu vực tư nhân và chính sách công nghiệp của Trung Quốc đã tạo ra vị thế thống trị ngành năng lượng tái tạo và xe điện như thế nào.

CSIS - một viện nghiên cứu chính sách ở Mỹ cho biết, tổng chi tiêu nhà nước của Trung Quốc dành cho ngành xe điện từ năm 2009-2021 ước hơn 125 tỷ USD. Theo Lance Guo - chuyên gia về chính trị và kinh tế Trung Quốc tại Đại học Quốc gia Singapore, thế giới nhiều thập niên qua đã luôn phải kinh ngạc trước sự thành công của hệ thống Trung Quốc trong việc tập trung nguồn lực cho các dự án lớn của quốc gia.

Phần còn lại của thế giới không được chuẩn bị cho một điều tương tự như thế. Nếu làm việc trên nền tảng thị trường tự do, bạn không thể tiến nhanh như thế được.

Lance Guo - chuyên gia về chính trị và kinh tế Trung Quốc tại

Đại học Quốc gia Singapore

Ilaria Mazzocco - chuyên gia về chính sách công nghiệp của Trung Quốc ở CSIS nói thêm rằng, dù sự tăng trưởng của nhiều ngành công nghệ sạch đã có trước khi Chủ tịch Tập Cận Bình nắm quyền, song sự tập trung vào chính sách công nghiệp, các ngành chiến lược và biến đổi khí hậu đã được “củng cố” dưới thời của ông Tập.

Bà Mazzocco cũng chỉ ra khác biệt đáng kể giữa cách các ngành này phát triển ở Trung Quốc so với ở phương Tây, rằng “Trung Quốc cẩn trọng hơn nhiều trong việc thúc đẩy sự phát triển của toàn bộ chuỗi cung ứng”.

Cạnh tranh không công bằng

Hơn nữa, để có được vị trí kiểm soát thị trường công nghệ sạch như hiện nay, trong đó có ô tô điện, Trung Quốc cũng có hành động hết sức cứng rắn. Ngành công nghiệp nội địa được ưu tiên do các yêu cầu khắt khe của địa phương và từ năm 2016, các nhà sản xuất pin hàng đầu của Hàn Quốc như LG, SK và Samsung đã không còn được tiếp cận những khoản trợ cấp hào phóng nữa. Nối theo đó, hoạt động sản xuất pin của CATL và BYD cũng bùng nổ.

Bên cạnh đó, để tối đa hiệu quả chính sách hỗ trợ, Trung Quốc từ năm 2009 đã bắt đầu trợ cấp hào phóng cho người mua ô tô điện và xe điện được lựa chọn khi mua sắm công cùng với taxi và xe buýt. Hạ tầng sạc được trợ cấp xây dựng và chính quyền các địa phương đã huy động vốn để khai thác và tinh chế lithium cho pin.

Sau khi chính sách công nghiệp đảm bảo nhu cầu ô tô điện, hoạt động bảo hộ được tiến hành để những chiếc xe đó phải được sản xuất tại Trung Quốc bởi doanh nghiệp nội địa. Để đủ điều kiện nhận trợ cấp, ô tô phải được sản xuất trong nước. Xe cũng phải dùng pin do doanh nghiệp Trung Quốc sản xuất, qua đó mang lại lợi thế lớn cho các hãng nội địa so với các công ty đang dẫn đầu thị trường lúc bấy giờ từ Nhật Bản và Hàn Quốc.

Ngược lại, để bán được hàng ở Trung Quốc, nhà sản xuất ô tô nước ngoài phải tuân thủ nhiều điều kiện chuyển giao công nghệ. Theo Gregor Sebastian - nhà phân tích tại Viện Nghiên cứu Trung Quốc Mercator (Đức), tập đoàn ô tô Quảng Châu thuộc sở hữu nhà nước, đã phát triển bí quyết sản xuất cần thiết để làm xe điện nhờ liên doanh với Toyota và Honda.

Ngoài ra, những lợi thế về sản xuất sản phẩm công nghệ sạch mà Trung Quốc tự hào còn được củng cố bởi lợi ích từ sản xuất quy mô lớn. Theo Goldman Sachs, chỉ mất 1/3 thời gian để Trung Quốc xây một nhà máy ô tô điện so với các nước khác và một nhà máy sản xuất pin ở Mỹ sẽ có chi phí cao hơn gần 80% so với ở Trung Quốc.

Chi phí sản xuất ở một số khu vực của Mỹ thậm chí có thể cao gấp 3 lần ở Trung Quốc. Điều này cho thấy thách thức mà các đối thủ của Trung Quốc phải vượt qua, không chỉ về khả năng tiếp cận tài nguyên, chi phí công nghệ bị hạn chế, mà còn cả tình trạng thiếu lao động, lạm phát tiền lương và tiêu chuẩn môi trường cao hơn.

Tình huống tương tự cũng diễn ra trong ngành điện mặt trời và gió. Theo Cơ quan Năng lượng Quốc tế (IEA), nhờ được thúc đẩy bởi nhu cầu trong nước, hoạt động sản xuất và xử lý polysilicon có liên quan đã giúp chi phí của Trung Quốc chỉ bằng 2/3 giá sản phẩm do châu Âu sản xuất. Dữ liệu của S&P cho thấy tuabin gió của Trung Quốc có giá chỉ bằng 50% so với các đối thủ phương Tây.

Với các ngành nói trên, bà Ilaria Mazzocco tin rằng yếu tố quan trọng là phải nhìn nhận vai trò của sự cạnh tranh gay gắt trong khu vực tư nhân. Đây là điều chúng ta bỏ sót khi nhìn từ bên ngoài. Chúng ta thường nghĩ nó đơn thuần chỉ là vấn đề về trợ cấp. Nhưng trên thực tế, đó cũng là vì các công ty đã có thể vượt mặt đối thủ của mình nhờ được ở tại Trung Quốc - nơi môi trường cạnh tranh (với doanh nghiệp nước ngoài) cực kỳ khốc liệt.

Trung Quốc đã kiểm soát thị trường công nghệ sạch thế nào? (Phần 1)

.jpg)

.jpg)