Rủi ro nào có thể dập tắt cơn sốt AI 1.000 tỷ USD?

Có thật rủi ro từ việc đầu tư dưới mức cho cơn sốt AI là lớn hơn nhiều so với đầu tư quá mức?

Trong một cuộc họp của Alphabet vào tuần trước, CEO Sundar Pichai nói rằng "rủi ro từ việc đầu tư dưới mức (cho AI) lớn hơn nhiều so với đầu tư quá mức". Cụ thể, vấn đề mà Pichai đề cập là việc xây dựng thêm trung tâm dữ liệu AI để phục vụ khách hàng thuộc mảng điện toán đám mây của công ty. Năm nay, chi tiêu vốn của Alphabet dự báo tăng khoảng 50%, lên 48 tỷ USD, với phần lớn trong số đó được chi cho hạ tầng AI.

Pichai và Alphabet không phải nơi duy nhất "dốc mạnh hầu bao" cho hoạt động này. Theo ước tính của hãng nghiên cứu New Street Research, tổng số tiền được Alphabet, Amazon, Meta và Microsoft chi cho việc xây dựng trung tâm dữ liệu AI năm nay lên tới 104 tỷ USD. Nếu cộng cả chi tiêu từ những công ty công nghệ nhỏ hơn và các ngành công nghiệp khác, tổng mức đầu tư cho trung tâm dữ liệu AI từ năm 2023 đến 2027 có thể đạt 1.400 tỷ USD.

Cơn sốt đầu tư cho AI

Dù quy mô của khoản tiền này và triển vọng mơ hồ về việc nó có sinh lời hay không, cũng như khi nào sẽ sinh lời, đang khiến cổ đông lo lắng, các công ty công nghệ lớn vẫn chưa cho thấy dấu hiệu sẽ giảm đầu tư.

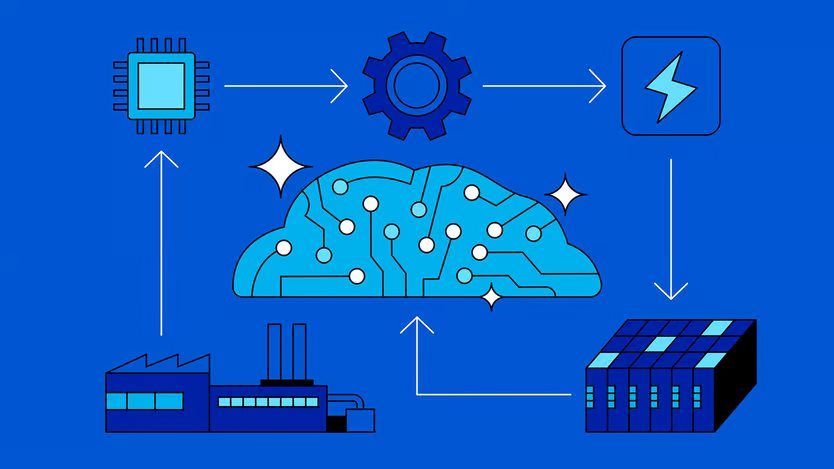

Đương nhiên, đây là tin tốt với ai hưởng lợi từ cơn sốt AI, nhất là NVIDIA - nhà sản xuất chip từng lên ngôi công ty giá trị nhất thế giới hồi tháng 6 qua. Nhưng, chuỗi cung ứng AI không chỉ có vậy, mà trải dài với hàng trăm công ty, từ các nhà sản xuất máy chủ ở Đài Loan, các đơn vị kỹ thuật của Thụy Sĩ cho đến các công ty điện lực tại Mỹ. Thực tế, nhiều nơi đã chứng kiến nhu cầu tăng vọt từ khi ChatGPT ra mắt và bản thân họ cũng đang trực tiếp tham gia đầu tư.

Hiện, có thể chia đầu tư cho AI thành 2 nhóm, với nhóm một là các nhà sản xuất chip và nhóm hai là các nhà sản xuất thiết bị giúp chip hoạt động. Theo một khảo sát xem xét 60 công ty thuộc 2 nhóm trên của The Economist, giá cổ phiếu bình quân của họ từ đầu năm 2023 đã tăng 106%, so với 42% của chỉ số S&P 500 (chỉ số chứng khoán đại diện cho 500 doanh nghiệp lớn nhất nước Mỹ).

Cùng thời gian này, doanh thu dự kiến cho năm 2025 tăng bình quân 14%, so với 1% của các công ty phi tài chính, trừ công ty công nghệ, thuộc S&P 500. Trong đó, nơi có lợi nhuận lớn nhất là các nhà sản xuất chip và máy chủ.

Ở mảng chip, NVIDIA chiếm hơn 30% mức tăng doanh thu dự báo của nhóm. Năm nay, NVIDIA dự kiến bán được 105 tỷ USD chip AI và thiết bị liên quan, từ mức 48 tỷ USD trong năm tài chính gần nhất. AMD - đối thủ của họ, nói có thể bán khoảng 12 tỷ USD chip AI liên quan tới trung tâm dữ liệu, từ mức 7 tỷ USD. Tháng 6 qua, một công ty khác là Broadcom cho biết doanh thu AI theo quý của họ đã tăng 280% so với cùng kỳ năm ngoái, lên 3,1 tỷ USD, trong khi nhà sản xuất chip nhớ Micron nói doanh thu từ mảng trung tâm dữ liệu cũng tăng vọt nhờ cơn sốt AI.

Còn ở mảng máy chủ, cả Dell và Hewlett Packard Enterprise (HPE) đều ghi nhận doanh số máy chủ AI tăng gấp đôi trong quý vừa qua. Foxconn vào tháng 5 cũng cho biết doanh số của mảng AI tăng gấp 3 lần trong năm qua.

Theo The Economist, lợi nhuận từ AI đang thúc đẩy một cơn sốt đầu tư để đón đầu xu hướng. Năm nay, khoảng 2/3 công ty được khảo sát dự kiến nâng chi tiêu vốn lên hơn mức trung bình 5 năm. Nhiều nơi cho biết sẽ xây dựng nhà máy mới hoặc chi nhiều hơn cho hoạt động R&D, trong khi số khác lựa chọn đầu tư thông qua mua lại.

Rủi ro nào có thể dập tắt cơn sốt?

Cùng với sự gia tăng trong chi tiêu, các rủi ro đe dọa chuỗi cung ứng AI cũng đang tăng.

Rủi ro thứ nhất là sự phụ thuộc quá lớn vào NVIDIA. Theo chuyên gia Baron Fung của hãng nghiên cứu Dell'Oro Group, khi NVIDIA rút ngắn thời gian tung ra mẫu chip mới từ 2 năm/lần sang 1 năm/lần, toàn bộ chuỗi cung ứng đã phải vật lộn để xây dựng dây chuyền sản xuất mới và đáp ứng các mốc thời gian bị đẩy nhanh. Do đó, doanh số trong tương lai của nhiều công ty của chuỗi cung ứng AI sẽ phụ thuộc vào khả năng làm hài lòng nhà sản xuất chip hàng đầu thế giới này.

Một rủi ro khác là tình trạng tắc nghẽn nguồn cung do thiếu điện. Trên thực tế, một truy vấn trên ChatGPT trung bình sẽ cần lượng điện gấp gần 10 lần để xử lý so với một nội dung tương tự trên Google. Trong kịch bản các công cụ AI được sử dụng phổ biến như hoạt động tìm kiếm trên Google hiện nay, hãng nghiên cứu Bernstein cho rằng nhu cầu điện ở Mỹ theo đó sẽ tăng lên 7%/năm, từ 0,2% giai đoạn 2010-2022. Để xây dựng nhanh chóng mạng lưới điện với công suất lớn như vậy là rất khó. Chuyên gia Stephen Byrd của Ngân hàng Morgan Stanley lưu ý rằng California - nơi có thể xây dựng nhiều trung tâm dữ liệu AI, sẽ phải mất từ 6 đến 10 năm để có thể kết nối với lưới điện.

Để giải quyết vấn đề này, một số công ty đã cố gắng lấp đầy khoảng trống năng lượng bằng cách liên kết với các bên cung cấp khác. Một ví dụ là công ty điện Talen Energy - nơi vào tháng 3 năm nay đã bán cho Amazon 1 trung tâm dữ liệu có giá 650 triệu USD được kết nối với nhà máy điện hạt nhân. Trong khi đó, một số nơi tìm cách thỏa thuận với những nhà sản xuất pin nhiên liệu để có thể sản xuất điện tại chỗ hoặc tái sử dụng các mỏ bitcoin - nơi vốn đã được cấp quyền truy cập lưới điện và cơ sở hạ tầng điện.

Ngoài ra, một rủi ro nữa với chuỗi cung ứng AI là nhu cầu suy yếu và chi phí cố định tăng lên do việc xây dựng nhà máy. Về chuỗi cung ứng, Ngân hàng Goldman Sachs và Quỹ Đầu tư mạo hiểm Sequoia tháng 6 qua vừa công bố các báo cáo đặt câu hỏi về lợi ích của các công cụ AI tạo sinh hiện tại. Thực tế, theo một báo cáo từ The Information, OpenAI có thể lỗ tới 5 tỷ USD trong năm nay, dựa trên phân tích chi phí của startup này, gồm chi phí vận hành và đào tạo mô hình ngôn ngữ lớn.

Rộng hơn, các nhà phân tích vẫn bày tỏ cái nhìn hoài nghi về sự bùng nổ chi tiêu của các gã khổng lồ điện toán đám mây. Phần lớn lập luận được đưa ra là AI nhiều khả năng không tạo ra được lợi nhuận xứng đáng với hàng tỷ USD đầu tư mà nó đang thu hút. Nếu lợi nhuận từ AI vẫn khó nắm bắt trong tương lai, kéo theo việc các gã khổng lồ công nghệ bắt đầu cắt giảm chi tiêu vốn, chuỗi cung ứng có thể bị xáo trộn.

Về chi phí cố định, trong số các công ty được The Economist khảo sát, chi tiêu trung bình cho tài sản, nhà máy cùng thiết bị dự kiến tăng 14% trong giai đoạn 2023-25, và khi nhu cầu chậm chuyển thành lợi nhuận trên giấy, niềm tin đằng sau các khoản đầu tư sẽ dần sụp đổ.

.jpg)