Cửa hàng outlet Mỹ nỗ lực tìm hướng đi

COVID-19 và sự cạnh tranh khốc liệt từ thương mại điện tử đang khiến các cửa hàng outlet tại Mỹ nỗ lực tìm hướng đi.

Với người dân Mỹ không “dư dả” về tài chính, cửa hàng mua sắm outlet (outlet) - nơi họ có thể mua sản phẩm xuất trực tiếp từ kho của nhà sản xuất, từ lâu đã là điểm đến hấp dẫn. Đây cũng là nơi được nhiều du khách tìm đến trong chuyến đi tới các nước phát triển, vì có thể tìm mua hàng hiệu với giá bán chỉ bằng 1/3 giá gốc.

Khách hàng của outlet là người tiêu dùng muốn tìm các thương hiệu họ thích với mức giá tốt nhất có thể, và đó là điểm thu hút họ đến các trung tâm mua sắm của chúng tôi

Stephen Yalof - CEO của Tanger Outlets, đơn vị vận hành chuỗi outlet lớn thứ hai tại Mỹ

Sau vài thập niên hoạt động và nhận thấy tiềm năng sinh lời lớn qua các chương trình bán hàng giảm giá, ngành công nghiệp outlet đã ra đời, tách biệt với hoạt động kinh doanh tại cửa hàng nằm trong các trung tâm thương mại. Với giá trị khoảng 65 tỷ USD và hơn 340 địa điểm trên cả nước Mỹ vào năm 2023, quy mô của ngành này là khá lớn.

Tuy nhiên, bức tranh kinh tế ảm đạm, đánh dấu bởi lạm phát kỷ lục, tiếp tục “thắt chặt” khả năng chi tiêu của người tiêu dùng, và dù ngành công nghiệp này đang trên đà hồi phục, tình hình vẫn kém so với trước đại dịch. Liệu outlet có thể lấy lại sức hút như trước?

Lịch sử phát triển của outlet

Tại Mỹ, lịch sử outlet bắt đầu từ những năm 1930, khi quần áo chính hãng quá mùa, tồn kho hoặc bị lỗi ít được nhà sản xuất bán giảm giá cho nhân viên. Khoảng 40 năm sau, outlet mở rộng ra công chúng và thường được đặt rất xa trung tâm thành phố, đến vài chục phút lái xe, với lý do là giá bất động sản (BĐS) cùng phí thuê tòa nhà rẻ hơn nhiều. Các nhà bán lẻ cũng cho rằng nơi “đại hạ giá” phải nằm xa cửa hàng “đúng giá” để tránh gây ảnh hưởng tới doanh thu.

Hơn nữa, việc đặt outlet ở nơi “cách ba quãng đồng” thực sự mang đến lợi ích, khi tâm lý chung của người mua sắm là dù gì cũng đã đi quãng đường thật xa để tới nơi nên chắc chắn không muốn về với hai bàn tay trắng. Đó là chưa kể đến sự “mê hoặc” về mức giá ở outlet, khi khiến người mua tin rằng mình đã sắm được một món hàng hiệu rẻ hơn tới 70%.

Sau đó, đà mở rộng của outlet diễn ra nhanh chóng, song song với sự phát triển của trung tâm mua sắm truyền thống. Theo CNBC, đến năm 1988, Mỹ có khoảng 113 outlet, trùng với thời kỳ bùng nổ BĐS thương mại ở đây. Lúc đó, những thay đổi trong luật thuế đã tạo ra môi trường thuận lợi cho các Quỹ Đầu tư BĐS (REIT) IPO. Về căn bản, REIT là các công ty sở hữu và vận hành BĐS sinh lời, mà trong trường hợp này là trung tâm mua sắm và outlet.

Đầu những năm 90, các REIT như Simon Property Group (SPG) hay Tanger Outlets đều IPO, giúp thúc đẩy đà phát triển của ngành công nghiệp outlet, trong bối cảnh không gian tăng trưởng và nhu cầu về các khái niệm bán lẻ mới vẫn còn đáng kể. Không chỉ REIT, các nhà bán lẻ lớn cũng tận dụng nhu cầu nói trên, đơn cử như Gap vào năm 1994 ra mắt bộ phận outlet để vận hành chuỗi cửa hàng dạng này.

Đến năm 1997, hơn 30% người Mỹ đã có thói quen mua sắm ở outlet, và ngành công nghiệp này khi ấy trị giá khoảng 12 tỷ USD. Những năm 2010, khi các cửa hàng bách hóa trên đà suy giảm, outlet tiếp tục hưởng lợi và càng phát triển càng mạnh mẽ, trong khi duy trì tỷ lệ lấp đầy cao với nhiều thương hiệu được săn đón.

Cửa hàng bách hóa lớn thực sự đã chứng kiến sự suy giảm rõ rệt theo thời gian. Cửa hàng bách hóa từng là kênh bán lẻ lớn nhất ở Mỹ, đồng nghĩa thay vì chỉ đến trung tâm thương mại lớn để mua thứ mình cần, người dân phân bổ chi tiêu nhiều hơn vào các điểm đến khác, và điều này rất hữu ích cho các outlet.

Neil Saunders - chuyên gia tư vấn và phân tích mảng bán lẻ của GlobalData Retail

Nỗ lực tìm lối đi sau đại dịch

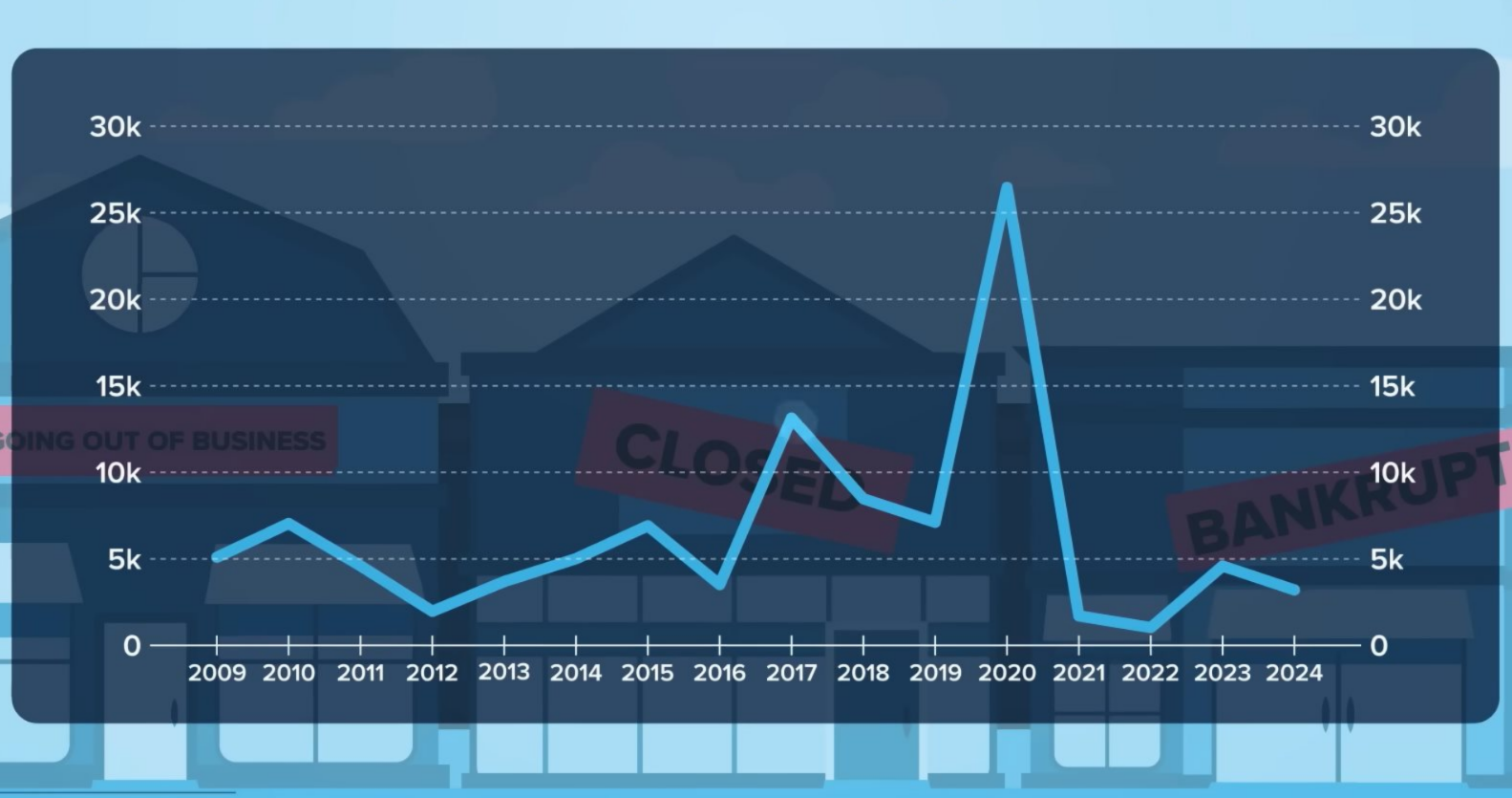

Dù vậy, đà suy giảm của cửa hàng bách hóa không hoàn toàn là tin tốt cho outlet. Năm 2017, hơn 13.000 cửa hàng bán lẻ nộp đơn phá sản, gần gấp 4 lần một năm trước đó. Việc tiếp cận nguồn vốn gần như không thể và giá trị các cổ phiếu giảm mạnh. Khi đà phá sản chậm lại, tình hình tiếp tục tồi tệ hơn do đại dịch COVID-19. Ngay cả khi nền kinh tế thế giới dần phục hồi, lạm phát cao và sự cạnh tranh khốc liệt từ các trang thương mại điện tử (TMĐT) tiếp tục cản bước ngành bán lẻ.

Nhấn mạnh tính biến động của môi trường những năm gần đây, Saunders nói: “Nếu nhìn từ năm 2019, thì đây là thời kỳ với rất nhiều thay đổi khi chúng ta trải qua một đại dịch vô cùng gián đoạn. Chúng ta có 1 năm bùng nổ sau đó, rồi đến lạm phát mạnh và giờ chúng ta có những người tiêu dùng bị hạn chế hơn”. Bước sang 2022, điều kiện bắt đầu ổn định và khi sự gián đoạn trong chuỗi cung ứng giảm bớt, lượng hàng tồn lớn của nhà bán lẻ mang đến lợi ích cho outlet.

Hiện, SPG và Tanger Outlets là hai quỹ đầu ngành outlet, vận hành gần 50% số cửa hàng toàn nước Mỹ. Quý I/2024, doanh thu cho thuê của SPG là 1,3 tỷ USD, tăng gần 2% so với cùng kỳ 2019, trong khi tỷ lệ lấp đầy là 95,5%, tăng 1% so với cùng kỳ năm trước. Trong đại dịch, mức thấp nhất ở SPG là 91%, và với 200 cửa hàng thuộc danh mục của mình, họ đang dần trở lại.

Trong khi đó, Tanger - nơi có danh mục đầu tư chỉ gồm outlet, ghi nhận doanh thu 3 tháng đầu năm gần đạt mức trước đại dịch. Năm ngoái, quỹ này mua 3 outlet mới và đã ký hợp tác chiến lược để quản lý, vận hành thêm 1 địa điểm. Cả giá cổ phiếu của SPG lẫn Tanger đều hoạt động tốt trong 3 năm qua.

Một khía cạnh độc đáo của kinh doanh outlet là các REIT có 2 đối tượng khách hàng: người mua sắm và nhà bán lẻ. Việc cân bằng nhu cầu của cả hai là không hề dễ, vì nhiều nhà bán lẻ đang cố gắng giảm số lượng lẫn kích thước của các outlet, trong khi sự cạnh tranh từ TMĐT ngày càng tăng do người tiêu dùng trẻ thích mua sắm trực tuyến. Năm ngoái, các sàn trực tuyến như Amazon và Shein mang về lần lượt 8,9 tỷ USD và 8,1 tỷ USD doanh thu thuần riêng trong mảng thời trang. Đến năm 2027, doanh thu từ TMĐT được dự báo chiếm 41% tổng doanh số bán lẻ toàn cầu.

“Sự trỗi dậy của TMĐT, nhất là các nền tảng TMĐT giảm giá, có thể mang đến những cơn gió ngược tiềm ẩn cho outlet, và tôi cho rằng có nhiều điều mà các quỹ vận hành outlet thực sự phải cố gắng để thích ứng trong vài năm tới”, Sanders nói.

Một trong các chiến lược để REIT ứng phó với sự cạnh tranh từ TMĐT là xây dựng hệ thống bán hàng đa kênh, như duyệt sản phẩm trực tuyến và nhận tại cửa hàng. Một chiến lược khác là cải thiện trải nghiệm mua sắm với tùy chọn ăn uống và giải trí. Trong đó, SPG đang hướng tới mô hình trải nghiệm, biến các nơi mua sắm thành điểm đến phục vụ cả nhu cầu giải trí lẫn mua sắm.

“Ranh giới giữa trực tuyến và cửa hàng hết sức mờ nhạt. Không ai muốn mình phải ngồi lì ở nhà rồi đặt hàng từ sofa cả, và đại dịch đã cho chúng ta thấy rõ điều này. Mọi người đều muốn ra ngoài, muốn có lý do để ăn diện, mua sắm, ăn uống và vui chơi. Các trung tâm thương mại cũng như outlet đã và đang làm tốt hơn trong việc cung cấp tất cả trải nghiệm này”, Linda Tsai - chuyên viên phân tích cấp cao tại Ngân hàng Đầu tư Jefferies, nhận xét

Nhấn mạnh về tầm quan trọng của trải nghiệm mua sắm, Yalof nói: “Trên thực tế, ai cũng có thể ngồi trên sofa và mua sắm cả ngày nếu đó là điều họ chọn. Do đó, bạn phải thực sự đặc biệt, và phải cung cấp những điều không chỉ dành cho người mua sắm mà còn cho cả những người đi cùng người mua sắm”.

.jpg)

.jpg)

.jpg)