|

Mùa nóng cũng là lúc thị trường kem tăng trưởng mạnh và cuộc đua giữa các thương hiệu kem càng quyết liệt hơn.

Kido lên sàn

Chuẩn bị cho cuộc đua tăng trưởng thị phần, Tập đoàn Kido đang hoàn tất các khâu cuối cùng để đưa mảng kem lên sàn chứng khoán bằng sự kiện Công ty Thực phẩm đông lạnh Kido - KDF (công ty con của Tập đoàn Kido) chào bán 35% cổ phần lần đầu ra công chúng vào giữa tháng 4 này.

Theo đánh giá của Công ty CP Chứng khoán TP.HCM (HSC), KDF tăng trưởng nhanh với doanh thu tăng bình quân 21,9%/năm và lợi nhuận tăng bình quân 42,1%/năm giai đoạn 2013 - 2016. Kem của KDF được đánh giá cao bởi thường xuyên đổi mới về mùi vị và đa dạng sản phẩm, tạo cảm giác mới mẻ cho người tiêu dùng.

Với sự am hiểu trong lĩnh vực thực phẩm cũng như khẩu vị của người tiêu dùng Việt Nam được thừa hưởng từ tập đoàn mẹ cùng với kinh nghiệm tích lũy từ quá trình phát triển sản phẩm, KDF đã từng bước thiết lập nên danh mục đa dạng về kem đứng số 1 trong ngành chỉ sau một thời gian ngắn.

Tính đến nay, với 2 thương hiệu kem Merino và Celano, KDF có hàng chục loại kem, và sở hữu hệ thống phân phối chuyên nghiệp ngành lạnh rộng khắp với 70.000 điểm bán và 163 xe lạnh chuyên dụng cùng nhiều hình thức bán lẻ đa dạng, bài bản để đưa sản phẩm đến với người tiêu dùng nhanh nhất.

|

Kem lạnh là ngành công nghiệp nhẹ có quy mô giá trị khoảng 2.300 tỷ đồng với sản lượng khoảng 27.000 tấn (2015). Theo Euromonitor International, thị trường kem Việt Nam còn rất nhiều dư địa để tăng trưởng trong vòng 5 năm tới. So với nhiều nước trong khu vực, hiện nay, mức chi tiêu cho mặt hàng kem ở Việt Nam còn thấp.

Cụ thể, tính bình quân, người Việt chi 35.000đ/người/năm để mua kem ăn trong khi ở Malaysia là 122.000đ, Singapore là 391.000đ. Kinh tế Việt Nam được dự báo tăng trưởng ở mức khá cao và ổn định, thu nhập của người Việt ngày càng tăng cùng với cơ cấu dân số trẻ tạo nhu cầu tiêu thụ lớn và sự mở rộng của kênh bán hàng hiện đại là những lý do giúp thị trường kem lạnh phát triển mạnh trong thời gian tới.

Sức hấp dẫn của ngành kem lạnh đang thu hút các nhà đầu tư nước ngoài. Bằng chứng là ngay khi Kido công bố sẽ đưa cổ phiếu lần đầu ra công chúng, đã có đối tác ngoại đặt vấn đề mua toàn bộ cổ phần này.

Tuy nhiên, theo ông Trần Lệ Nguyên - TGĐ Kido Group: "Định hướng của Kido là muốn KDF trở thành công ty đại chúng, đa dạng cơ cấu cổ đông. Cổ phiếu KDF trên sàn cũng sẽ là kênh huy động vốn đáp ứng cho những chiến lược phát triển trong những năm tới. Sau IPO, sức mạnh tài chính của Kido sẽ tăng thêm và theo đó những kế hoạch M&A có thể triển khai nhanh hơn".

Và cuộc đua mới

Sự kiện IPO của Kido cho thấy sức nóng của thị trường kem lạnh và dự báo một cuộc đua mới bắt đầu. Năm 2015, Vinamilk được xem là chỉ chuyên sản xuất kem thố - sản phẩm tạo lợi thế ở phân khúc bán lẻ, nhưng đầu năm 2016, Vinamilk đã ra mắt dòng kem ly cao cấp Twincows, trước đó là kem ly Delight, kem ly Vinamilk, kem cây Vinamilk, kem sữa chua Subo.

Các sản phẩm mới của Vinamilk đã giúp mảng kem lạnh của doanh nghiệp này đứng vị trí thứ 3 trên thị trường, sau Kido và Thủy Tạ. Vinamilk đã rất thành công trong phân khúc kem hộp qua kênh phân phối là siêu thị. Trong khi đó, một số thương hiệu như Monte Rosa, Fanny tập trung phân phối cho khách hàng horeca (nhà hàng, khách sạn, quán cà phê).

Thị trường kem cũng chứng kiến sự tham gia mạnh mẽ của các thương hiệu ngoại như Buds, Baskin Robbins, Snowee, Fanny, Dairy Qeen. Những thương hiệu này tập trung chủ yếu ở TP.HCM, Hà Nội, Cần Thơ, Nha Trang, Vũng Tàu...

Tuy nhiên, do sản phẩm được định vị ở phân khúc giá khá cao so với kem nội nên chỉ tác động ngắn hạn vào sự hiếu kỳ của người tiêu dùng, chưa tạo áp lực cạnh tranh mạnh mẽ lên các doanh nghiệp nội địa. Chỉ riêng Walls (của Unilever), sau khi trở lại Việt Nam vào năm 2007, hai thương hiệu Paddle Pop và Cornetto đã có chỗ đứng nhất định trên thị trường.

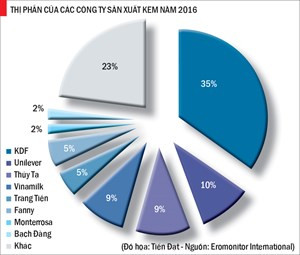

Theo báo cáo của Euromonitor International, 2 thương hiệu Merino và Celano của KDF hiện đang chiếm 35% thị phần kem Việt Nam. Và dù có sự xuất hiện của nhiều thương hiệu ngoại nhưng thị trường kem vẫn thuộc về các doanh nghiệp Việt Nam. Trong đó, KDF được xếp vị trí thứ nhất, theo sau đó là Thủy Tạ và Vinamilk. Các thương hiệu ngoại (trừ Walls) chỉ chiếm thị phần rất nhỏ và chủ yếu bán tại các quán giải khát chuyên về kem.

Theo các chuyên gia của HSC, chính sự đa dạng của danh mục sản phẩm đã giúp cho KDF cạnh tranh được với các mặt hàng tương tự của các thương hiệu kem khác. Ví dụ như ở phân khúc cao cấp, KDF có kem ốc quế Celano đối trọng với Cornetto của Walls, kem Passion đối trọng với kem Magnum, phân khúc trung cấp có kem que đủ mùi vị của Merino đối trọng với kem Tràng Tiền, Thủy Tạ...

Dự báo của Bộ phận dự báo, phân tích và tư vấn rủi ro (EIU) thuộc Tập đoàn Economist (Anh) cho thấy, sản lượng và giá trị tiêu thụ của ngành kem có thể tăng bình quân 7%/năm trong giai đoạn 2016 - 2021.

Nhóm dân số có độ tuổi từ 5 - 40 chiếm đến 57% số dân, trong đó, nhóm thanh thiếu niên chiếm tỷ trọng cao (34% tổng số dân, tương ứng với 31 triệu người) là khách hàng chủ yếu của ngành kem. Bên cạnh đó, sự phát triển nhanh chóng của kênh bán lẻ hiện đại, trong đó có hệ thống cửa hàng tiện lợi cũng kích thích nhu cầu sử dụng kem, đặc biệt là ở các khu vực thành thị.

.jpg)