|

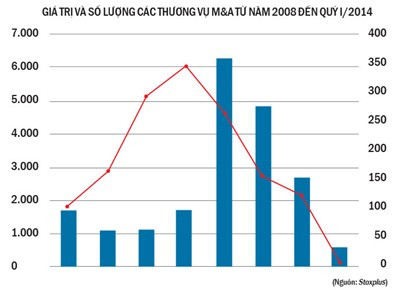

Dù không rộn ràng so với thời điểm cùng kỳ của 5 - 6 năm về trước và gần đây cũng không ít dự báo chẳng mấy lạc quan về thị trường, nhưng nhiều nhà đầu tư ngoại vẫn đặt niềm tin vào thị trường mua bán, sáp nhập (M&A) tại Việt Nam.

Các nhà đầu tư Nhật Bản và Hàn Quốc vẫn tiếp tục quan tâm đến thị trường Việt Nam, đặc biệt trong lĩnh vực thực phẩm, hàng tiêu dùng, gỗ, bất động sản và những công ty sản xuất nhưng đang nắm giữ quỹ đất lớn.

Tháng 4/2014, Quỹ Đầu tư Vietnam Property Holdings (VPH) do Saigon Asset Management (SAM) quản lý thoái vốn khỏi Công ty CP Hợp tác Kinh tế và Xuất nhập khẩu Savimex, thông qua việc bán lại 2,33 triệu cổ phần (tương ứng 24,33% cổ phần của Savimex) cho E.Land Asia Holdings (Hàn Quốc). Trong khi đó, hai cổ đông mới là Công ty CP Chứng khoán Bản Việt và Công ty CP Tân Đại Long cũng mua lại 24% cổ phần từ Công ty Quản lý quỹ BVIM, Tổng công ty Thương mại Sài Gòn cùng EVN Land Saigon.

Theo chia sẻ của ông Nguyễn Thế Lữ, Tổng giám đốc SAM, thương vụ bán cổ phần cho E.Land chỉ kéo dài trong vòng 3 tháng và thỏa thuận mức giá cao hơn giá thị trường ngay thời điểm bán (giá thị trường của cổ phiếu SAV vào ngày 28/4/2014 khoảng 18.000 đồng/CP). E.Land là một nhà đầu tư am hiểu nhiều về thị trường Việt Nam, trước đó, năm 2009, đã rót hơn 160 tỷ đồng vào Dệt May Thành Công (TCG) và nắm giữ 40% cổ phần.

Thời điểm đó, ông Lee Eun Hong, Tổng giám đốc TCG, cho biết, E.Land là công ty đa ngành, không chỉ thời trang, còn phát triển các trung tâm thương mại, nhà ở,... tại nhiều quốc gia trên thế giới, trong khi TCG vừa xuất hàng dệt may, vừa có quỹ đất tương đối lớn tại TP.HCM, phù hợp với hướng đi của E.Land là phát triển các khu nhà ở, khu bán lẻ ở các khu vực ngoài trung tâm thành phố, như tập đoàn này đã từng phát triển các dự án ở Hàn Quốc.

E.Land cũng có những mảng kinh doanh tương đồng với Savimex. Điển hình, tại Trung Quốc, E.Land có 1 nhà máy sản xuất đồ gỗ nội thất như Savimex, mang thương hiệu Modern Home. Theo phân tích của Công ty CP Chứng khoán Bảo Việt, hai lĩnh vực chiến lược của Savimex là đồ gỗ nội thất và bất động sản sẽ còn khó khăn trong năm 2014 nhưng với mạng lưới phân phối và quan hệ của Tập đoàn E.Land sẽ giúp Savimex khai phá thêm các thị trường mới bên cạnh thị trường truyền thống là Nhật Bản.

Tuy nhiên, điều đáng nói là Savimex đang sở hữu quỹ đất lớn hơn cả TCG với khoảng 10 dự án nhà ở lẫn du lịch (hơn 2/3 trong số đó là dự án tại TP.HCM). Đây là một trong những yếu tố mà giới đầu tư cho rằng, E.Land sẽ không dừng lại ở tỷ lệ nắm giữ 24,33% cổ phần tại Savimex, như TCG trước đây, từ 10,3 triệu lên 16,3 triệu cổ phiếu sau khi Dệt May Thành Công chính thức niêm yết.

Nhìn nhận về việc mua bán, sáp nhập, đại diện của SAM cho rằng, các nhà đầu tư Nhật Bản và Hàn Quốc vẫn tiếp tục quan tâm đến thị trường Việt Nam, đặc biệt trong lĩnh vực thực phẩm, hàng tiêu dùng, gỗ, bất động sản và những công ty sản xuất nhưng đang nắm giữ quỹ đất lớn.

Việc Novaland công bố đầu tư vào 3 dự án nhà ở tại TP.HCM hồi tháng 2/2014 và mới đây là Công ty Phát triển Nhà Quốc Gia N.H.O (Hàn Quốc) tuyên bố đầu tư 14 dự án ở Việt Nam (với tổng vốn hơn 1 tỷ USD) tạo nên "cú hích" cho thị trường; đồng thời là dự báo cho một năm nhộp nhịp của M&A trong lĩnh vực nhà đất.

Điển hình, ngay trong quý I/2014, Vinaland, thuộc Tập đoàn VinaCapital, đã thoái vốn toàn bộ cổ phần tại Vina Properties Pte, công ty đang sở hữu khách sạn Movenpick Sài Gòn và thu về 16,1 triệu USD. Năm 2007, Vinaland mua lại khách sạn Movenpick và nâng cấp lên 3 năm sau đó (với 278 phòng, 4 nhà hàng, phòng họp...).

Nhưng cũng kể từ thời điểm này, nguồn cung dồi dào của phân khúc khách sạn 4 - 5 sao tại TP.HCM đã tác động đến hiệu suất kinh doanh của khách sạn. Dù giá trị vốn đầu tư mà Vinaland bỏ vào Movenpick Sài Gòn không được tiết lộ, nhưng tại thời điểm năm 2007, giá trị của khoản đầu tư này được ghi nhận là 21 triệu USD. Việc thoái vốn dự án này cũng nhằm làm giảm tỷ lệ nợ trong bảng cân đối của Vinaland.

Thương vụ bán cổ phần tại Movenpick Saigon nằm trong chiến lược thoái vốn khỏi các dự án bất động sản (BĐS) mà các quỹ của VinaCapital đang quản lý; đồng thời mang về giá trị lớn nhất kế từ khi chương trình thoái vốn bắt đầu từ năm 2012 (năm 2013, Vinaland thoái vốn khỏi 3 dự án tại quận 2, quận 9 TP.HCM, Sheraton tại Nha Trang và Hà Nội). Tính đến ngày 30/6/2013, quỹ này nắm giữ nhiều dự án, trong đó 10 dự án lớn với giá trị tài sản ròng (NAV) lên đến 325,1 triệu USD. Được biết, trong vòng 2 năm tới, Vinaland không đầu tư thêm dự án mới.

|

Không riêng gì các quỹ đầu tư, thoái vốn theo chu kỳ, nhiều nhà phát triển dự án trong nước đã công bố thông tin bán bớt dự án và phát hành thêm cổ phần cho cổ đông riêng lẻ để huy động vốn triển khai những dự án trọng điểm, đang tạo nguồn thu. Chẳng hạn gần đây, Công ty CP Phát triển Hạ tầng và BĐS Thái Bình Dương (PPI) đã công bố hợp tác đầu tư phát triển dự án Water Garden (P.Hiệp Bình Chánh, Q.Thủ Đức, TP.HCM) với Tập đoàn Đất Xanh.

Đây là một trong hai dự án mà PPI chào bán từ năm 2012. Việc "thanh lý” một phần danh mục dự án BĐS cũng đồng thời nằm trong kế hoạch tái cơ cấu tài chính, giảm dư nợ của PPI. Tại đại hội cổ đông năm 2014, PPI đặt mục tiêu giảm từ 40 - 50% dư nợ đến hết tháng 6 năm nay. Ngoài ra, công ty này cũng đang có kế hoạch tăng vốn điều lệ từ 140 lên 250 tỷ đồng thông qua chào bán riêng lẻ. Số tiền thu được từ các đợt phát hành và chuyển nhượng dự án sẽ được PPI ưu tiên cho lĩnh vực cốt lõi là đầu tư hạ tầng.

Trong khi đó, HĐQT Công ty CP Đầu tư Năm Bảy Bảy (NBB) ngày 16/5 ra thông báo về việc phát hành cho cổ đông riêng lẻ nước ngoài 4 - 6 triệu cổ phiếu với tổng giá trị chào bán lên đến 100 - 150 tỷ đồng (thời gian thực hiện từ tháng 6 - 8/2014). Mục đích là để bổ sung nguồn vốn cho sản xuất, kinh doanh.

Tính đến ngày 31/12/2013, trong cơ cấu cổ đông của NBB có hai nhà đầu tư tổ chức: Beira Ltd (thuộc Quỹ DWS Vietnam, Cayman Island, từng đầu tư vào Prime Group - nhà sản xuất gạch ốp lát lớn nhất Việt Nam và thu lời khoảng 60% khoản đầu tư ban đầu khi thoái vốn năm 2012) và VPH lần lượt nắm giữ 14,56% và 11,29% cổ phần. Theo nguồn tin của Doanh Nhân Sài Gòn, hiện có không ít nhà đầu tư tham gia mua cổ phần nhưng nhiều khả năng một nhà đầu tư châu Á (ngoài Việt Nam) sẽ gom trọn số cổ phiếu NBB phát hành lần này.

Một nhà đầu tư châu Á khác là Sunwah Group (Hồng Kông) cũng đã mua lại khu đất 90 Nguyễn Hữu Cảnh, Q. Bình Thạnh để xây khu phức hợp (đây là 1 trong 5 dự án FDI có tổng vốn đầu tư cao nhất quý I/2014). Sunwah đã công bố sở hữu 48% cổ phần của dự án căn hộ tại 90 Nguyễn Hữu Cảnh, TP.HCM (vốn đầu tư trên 200 triệu USD).

Trước đó, chủ sở hữu dự án này là hai đối tác trong nước: Công ty CP Xây dựng số 5 và Sato Investment. Sunwah là một trong những nhà đầu tư châu Á đến Việt Nam sớm nhất. Theo đó, năm 1993, tập đoàn này đã liên doanh với Marubeni Corp. (Nhật Bản) để phát triển cao ốc văn phòng hạng A Sunwah Tower (Nguyễn Huệ, Q.1) và sau đó, năm 2004, Sunwah là đối tác với SSG trong dự án Saigon Pearl (Nguyễn Hữu Cảnh, Q.Bình Thạnh) - nằm cạnh dự án 90 Nguyễn Hữu Cảnh.

Dù BĐS gây cú hích mạnh mẽ trong hoạt động M&A từ đầu năm đến nay nhưng theo nhận định của một chuyên gia trong lĩnh vực gọi vốn đầu tư nước ngoài, các nhà đầu tư vẫn rất thận trọng với việc tham gia mua cổ phần tại các công ty BĐS vì các khoản nợ quá hạn và tính minh bạch trong điều hành cũng như sổ sách của các công ty này.

"Giá không phải là vấn đề then chốt, nhà đầu tư sẵn sàng trả mức giá cao để đổi lấy khoản đầu tư minh bạch và nhìn thấy đội ngũ quản lý có tầm nhìn tốt", vị chuyên gia này cho biết. Thực tế, nhà đầu tư đang có nhiều lựa chọn để bỏ tiền vào, cụ thể là làn sóng niêm yết lần đầu (IPO) của các tổng công ty, tập đoàn nhà nước (thống kê trên hai sàn chứng khoán từ đầu năm đến nay đã có gần 1.700 tỷ đồng đổ vào các đợt IPO này).

Còn theo TS. Nguyễn Sơn, Vụ trưởng Vụ Phát triển thị trường - Ủy ban Chứng khoán Nhà nước, các nhà đầu tư Nhật Bản tỏ ra khá quan tâm đến việc IPO của 30 tổng công ty, tập đoàn thuộc các ngành mũi nhọn của Việt Nam, trong đó có hàng không (Vietnam Airlines), dệt may (Vinatex)...

Hơn nữa, tình trạng thị trường chứng khoán giảm điểm trong 2 tuần qua, với việc khối nội bán ra ồ ạt đã trở thành cơ hội cho các nhà đầu tư ngoại nắm giữ những cổ phiếu tốt nhưng giá khá "mềm" như: ITA, GAS, VNM... vì họ tin tưởng vào sự ổn định của thị trường về mặt trung và dài hạn, tức họ sẽ tìm kiếm được một khoản lợi nhuận không nhỏ từ khoản đầu tư trong thời điểm người người "tháo chạy".

Hai tuần qua, thị trường cũng được nhìn nhận là cơ hội cho những nhà đầu tư muốn chi phối sâu hơn vào hoạt động của các công ty mà trước đây họ nhắm đến. Ước tính, từ đầu tháng 5 đến ngày 15/5, trên sàn HOSE, khối này đã mua ròng với khối lượng trên 76 triệu đơn vị với 1.552 tỷ đồng.

Ngoài ra, theo ông Nguyễn Vĩnh Trân, Tổng giám đốc Công ty CP Đầu tư Nam Long, trong chiến lược tăng thêm quỹ đất cho Công ty, các BĐS được xem là nợ xấu tại các ngân hàng đang là nguồn đầu tư khiến họ quan tâm. Tuy nhiên, theo ông Nguyễn Thế Lữ, những thương vụ mua lại nợ xấu của ngân hàng không phải dễ dàng vì bên bán muốn bán giá cao, trong khi việc xử lý nợ xấu, tức bơm tiền vào để phát triển dự án và sau đó bán lại) thì dễ được chấp nhận hơn.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)