|

Cơ cấu sở hữu vốn ở Bibica, Kinh Đô và Vinamilk đều có những thay đổi. Các động thái này liệu có báo trước điều gì liên quan đến tương lai doanh nghiệp?

Trong tỷ lệ sở hữu vốn tại Bibica, Kinh Đô và Vinamilk, có sự biến động theo tỷ lệ giảm đáng chú ý tỷ lệ sở hữu của các nhà đầu tư nước ngoài. Nguyên nhân có thể bắt nguồn từ chiến thuật giảm rủi ro tập trung hoặc cũng có thể sự hấp dẫn của những tên tuổi FMCG (nhóm hàng tiêu dùng nhanh) nổi tiếng của Việt Nam không được như kỳ vọng.

Từ đầu năm 2014 đến nay, Công ty CP Đầu tư Đường Mặt Trời trở thành cái tên được báo chí nhắc đến nhiều. Chỉ tính riêng trong 6 tháng đầu năm 2014, Đường Mặt Trời đã 7 lần mua cổ phiếu BBC của Bibica với tổng lượng hơn 1,1 triệu cổ phiếu, chính thức gia tăng sở hữu ở Bibica từ mức 14,04% cuối năm 2013 lên 21,09% (28/5/2014).

Trước khi trở thành cổ đông lớn thứ 2 ở Bibica, Đường Mặt Trời đã sở hữu hơn 1,1 triệu cổ phiếu BBC, tương đương 7,17% vốn. Tuy nhiên, thời gian đầu, Đường Mặt Trời không được chú ý vì lép vế so với SSI và Lotte. Ngoài ra, theo thuyết minh báo cáo tài chính năm 2013 của SSI, tiền thân của Đường Mặt Trời là Công ty CP Bất động sản SSI.

Trong báo cáo quản trị công bố vào tháng 7 năm ngoái cũng cho biết thêm, Đường Mặt Trời nhận vốn đầu tư 15 tỷ đồng từ phía SSI và Chủ tịch HĐQT là em của ông Nguyễn Duy Hưng, Chủ tịch SSI. Như vậy, Đường Mặt Trời có liên quan tới SSI. Một cổ đông khác thuộc nhóm SSI là Công ty TNHH Quản lý Quỹ SSI (SSIAM) cũng đang nắm 20% vốn của Bibica.

SSIAM đã duy trì tỷ lệ sở hữu này tại Bibica trong hơn 1 năm qua. Tính ra, nhóm cổ đông thuộc SSI đang nắm 41,07% vốn tại Bibica, trở nên đối trọng với Lotte - cổ đông lớn nhất và đang nắm 43,56% vốn ở Bibica.

Từ sau khi gom mua gần 80.000 cổ phiếu BBC để nắm 43,56% vốn ở Bibica vào cuối năm ngoái, Lotte không có động tĩnh gì mới. Theo tìm hiểu của DNSG, nguyên nhân chủ yếu do Lotte khó có thể gia tăng thêm sở hữu ở Bibica. Nhà đầu tư nước ngoài hiện đang nắm 48,65% vốn ở Bibica, một mức gần như đã chạm trần sở hữu cho phép.

Lotte là một trong những tập đoàn bánh kẹo lớn nhất châu Á. Theo chia sẻ từ đại diện Lotte, Lotte chỉ đơn thuần là một nhà đầu tư như bao nhà đầu tư khác. Tuy nhiên, nhìn vào những mâu thuẫn kéo dài giữa Lotte và Bibica, rất khó tin sự việc lại đơn giản như thế. Trong khi đó, nhóm SSI vẫn âm thầm gia tăng sở hữu và có thể sẽ vượt qua Lotte để trở thành cổ đông lớn nhất bởi SSI không bị vướng quy định về tỷ lệ sở hữu tối đa.

Ông Nguyễn Duy Hưng, Chủ tịch của SSI, từng tuyên bố "SSI không ủng hộ phương án biến Bibica thành thương hiệu ngoại". Nhưng với đặc thù là nhà đầu tư tài chính và Bibica không nằm trong danh mục chuỗi liên kết doanh nghiệp ngành nông nghiệp mà SSI đang định hướng đầu tư dài lâu, SSI có thể sẽ bán ra cổ phiếu Bibica khi có cơ hội.

Đối với Vinamilk (VNM), một số nhà đầu tư kỳ cựu đã tìm cách giảm sở hữu. Cuối năm 2013, Quỹ Vietnam Enterprise Investment Ltd (VEIL) và Amersham Industries., Ltd (thuộc Quỹ Vietnam Growth Fund) do Dragon Capital quản lý đã bán ra 10 triệu cổ phiếu VNM trong tổng 13,4 triệu cổ phiếu đăng ký bán.

Sang năm 2014, VEIL đăng ký bán tiếp 3,4 triệu cổ phiếu VNM nhưng bất thành. Lý giải về động thái thoái bớt vốn ở VNM, ông Dominic Scriven, Tổng giám đốc Dragon Capital, cho biết: "Dragon Capital bán cổ phiếu VNM sau 10 năm đầu tư và thu được lợi nhuận do chúng tôi đang muốn giảm rủi ro tập trung nên bán 1/3 số cổ phiếu nắm giữ.

Việc bán bớt này không nên hiểu là chúng tôi không thích cổ phiếu VNM nữa". Hiện tại, Amersham Industries., Ltd vẫn còn nắm 1,44% vốn ở Vinamilk, tương đương 12 triệu cổ phiếu, còn VEIL nắm 1,69% vốn ở VNM, tức khoảng 14,11 triệu cổ phiếu.

|

Điều đáng chú ý dù bị thoái vốn, Vinamilk vẫn trong tình trạng kín room dành cho nhà đầu tư nước ngoài. Luôn có nhà đầu tư sẵn sàng bỏ tiền mua cổ phiếu VNM. Mới đây, ngày 24/6, Cashew Investment Pte., Ltd, đơn vị đầu tư thuộc Temasek Holdings - Tập đoàn của Chính phủ Singapore, đã thông báo nhận chuyển nhượng 3 triệu cổ phiếu Vinamilk (VNM) từ Arisaig Asia Consumer Fund Ltd.

Sau khi chuyển nhượng cho Cashew Investment, Arisaig Asia Consumer Fund còn nắm giữ khoảng gần 14 triệu cổ phiếu, tương đương 1,6% vốn ở VNM.

Cũng như Dragon Capital, Vina Capital hay Deutsche Bank, những tổ chức nước ngoài tham gia đầu tư ở Vinamilk đều là nhà đầu tư tài chính. Arisaig Asia Consumer Fund là quỹ đầu tư có trụ sở tại Singapore với tổng giá trị tài sản ròng đạt gần 3 tỷ USD. Hay F&N Dairy Investment cũng đến từ Singapore và đầu tư vào Vinamilk ngay từ khi doanh nghiệp này cổ phần hóa. Hiện tại, F&N Dairy Investment nắm 9,5% vốn ở VNM và đã cử người vào ban quản trị của VNM.

Ở Kinh Đô (KDC), ngoài các giao dịch từ cổ đông nội bộ, thay đổi sở hữu đáng chú ý là việc Ezaki Glico Co., Ltd thoái bớt vốn khỏi KDC. Theo thông báo mới nhất, Ezaki Glico đã giảm sở hữu từ 5,06% xuống còn 4,87% vốn và không còn là cổ đông lớn ở KDC kể từ ngày 22/5/2014.

Trước đó, kể từ 22/1/2014, Ezaki Glico đã bán 8,4 triệu cổ phiếu KDC, giảm sở hữu từ 10% xuống còn 5,06% vốn. Rõ ràng, sau 2 năm đầu tư và cùng ký kết thỏa thuận hợp tác chiến lược với Kinh Đô (tháng 2/2012), Ezaki Glico đã có những điều chỉnh trong kế hoạch. Glico từng trông đợi Kinh Đô sẽ trở thành nhà phân phối độc quyền sản phẩm Pocky của Glico tại Việt Nam.

Về phía Kinh Đô, công ty từng đặt tham vọng doanh số của Pocky và các sản phẩm khác của Glico đạt tới mức 1.000 tỷ đồng vào năm 2016. Nhưng như ông Trần Lệ Nguyên, Tổng giám đốc Kinh Đô, chia sẻ với báo chí: "Sản phẩm của Glico khá cao cấp, nên để đạt được doanh số kỳ vọng thì thời gian sẽ phải dài hơn dự kiến ban đầu".

Theo đánh giá của Công ty Chứng khoán TP.HCM (HSC), việc bán bớt cổ phần ở KDC cho thấy Glico có thể đã giảm mức độ tập trung trong mối quan hệ với KDC và tiềm năng hợp tác trong tương lai sẽ không được toàn diện như mong đợi.

Công ty Chứng khoán Bản Việt (VCSC) phân tích thêm, giá vốn Glico bỏ ra mua cổ phiếu KDC là 38.300 đồng/CP trong khi giá thoái vốn ước tính là 51.500 đồng/CP. Tính ra, khoản đầu tư đã mang lại lợi suất 34,4% cho Glico và đây có thể là lý do để Glico bán cổ phiếu KDC.

Để giữ thị phần và tăng trưởng lợi nhuận, không còn cách nào khác, các công ty này buộc phải mở rộng thị trường, như tăng cường xuất khẩu, tập trung cho sản phẩm chủ lực và thậm chí là đầu tư vào một ngành hàng mới.

Hiện Vinamilk chiếm khoảng 49% thị phần sữa nước. Nhưng trong điều kiện sức mua sụt giảm và cạnh tranh gay gắt, theo bà Mai Kiều Liên, để giữ thị phần này, VNM phải tăng thêm chi phí.

Dự kiến, trong năm 2014, VNM sẽ tăng chi phí bán hàng lên hơn 30%. Năm ngoái tổng chi phí bán hàng của VNM cũng đã tăng gần 40%. Trong đó, chi phí quảng cáo chiếm khoảng 1/4 tổng chi phí bán hàng của VNM.

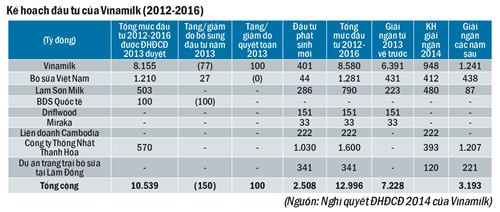

Không chỉ tăng chi phí, VNM đang ra sức mở rộng thị trường. Theo thông tin công bố, 5 tháng đầu năm 2014, doanh thu xuất khẩu của Vinamilk đạt 1.240 tỷ đồng và dự kiến sẽ tăng lên 4.000 tỷ đồng vào cuối năm nay.

Trong đó, nguồn thu từ Công ty Driftwood Dairy (VNM nắm giữ 70% vốn) đang góp phần lớn vào sự tăng trưởng doanh thu khi riêng quý I/2014, doanh thu từ Driftwood đạt khoảng 34 triệu USD (ước 704 tỷ đồng) và lợi nhuận 1,1 triệu USD (khoảng 22,8 tỷ đồng).

Các mặt hàng như sữa bột trẻ em, bột dinh dưỡng, sữa đặc, sữa nước, nước giải khát, sữa đậu nành, sữa chua của Vinamilk đã xuất đi 31 nước như Campuchia, Thái Lan, Hàn Quốc, Nhật Bản, Đài Loan, Thổ Nhĩ Kỳ, Nga, Canada, Mỹ, Úc... Bà Mai Kiều Liên cho biết, trong 3 năm tới, Công ty sẽ tập trung vào thị trường Trung Đông, châu Phi, Cuba và Mỹ.

Để chuẩn bị cho kế hoạch này, vào tháng 5, Vinamilk đã động thổ nhà máy tại Campuchia có vốn đầu tư 23 triệu USD (trong đó, Vinamilk nắm 51% cổ phần). Dự kiến, dự án hoạt động trong năm 2015 và doanh thu đạt 35 triệu USD trong năm đầu tiên và tăng dần vào các năm sau.

Cùng với dự án Campuchia, Vinamilk cũng đã nhận giấy phép đầu tư vào Ba Lan với số vốn 3 triệu USD. Tháng 8 tới đây, dây chuyền sữa tươi Miraka với công suất 60 triệu lít/năm do Vinamilk nắm giữa 19,3% cổ phần cũng sẽ đi vào hoạt động.

Với dây chuyền này, Vinamilk sẽ tăng sản lượng sữa tươi đóng hộp nhập về Việt Nam với thương hiệu Twin Cows. Bên cạnh việc xuất khẩu, đầu tư ra nước ngoài, Vinamlk cũng tăng cường đầu tư phát triển nguồn nguyên liệu trong nước.

Trong năm 2014 - 2015, Vinamilk đưa vào hoạt động 4 trang trại nuôi bò sữa tại Tây Ninh (100.000 con), Hà Tĩnh (3.000 con), Thanh Hóa 2 (3.000 con) và Nông trường Thống Nhất, Thanh Hóa (25.000 con), nâng số trang trại bò sữa của Vinamilk lên 9 trang trại với khoảng 46.000 con, đáp ứng khoảng 40% nhu cầu sữa tươi nguyên liệu. Để đáp ứng cho nhu cầu con giống của các trang trại này, trong năm 2014 - 2015, Vinamilk tiếp tục nhập hơn 5.000 bò giống từ Úc và Mỹ.

Với những đầu tư và mở rộng này, lãnh đạo VNM tin tưởng đến năm 2017, Vinamilk sẽ đạt mục tiêu doanh số 3 tỷ USD và trở thành một trong 50 doanh nghiệp sản xuất sữa lớn nhất thế giới.

|

Tuy nhiên, nhà đầu tư quan tâm đến khía cạnh lợi nhuận ở Vinamilk sẽ có phần ưu tư. Trong năm 2014, Vinamilk đã đặt kế hoạch lợi nhuận giảm 8,3% so với năm 2013. Ngoài ra, những yếu tố như chi phí nguyên liệu, chi phí bán hàng, chi phí khấu hao tăng... dự kiến sẽ ảnh hưởng đến lợi nhuận của Vinamilk.

Ở các doanh nghiệp ngành bánh kẹo, để tăng doanh thu và thị phần, nhiều đơn vị đã tìm cách chuyển hướng kinh doanh. Bibica dự kiến sẽ dồn sức vào các sản phẩm chủ lực và xây dựng các thương hiệu sản phẩm dinh dưỡng.

Cụ thể, Bibica sẽ tập trung đầu tư cho một số nhãn hàng có khả năng cho doanh số trên 100 tỷ đồng như Hura Layecare, Hura Swissroll, Hura Deli, LottePie, Goody, Sumika, bánh Trung thu. Công ty cũng dự kiến quy hoạch lại nhãn kẹo, phát triển nhãn kẹo cao cấp Micocho và dòng kẹo thảo dược.

Xa hơn, Bibica dự kiến đến năm 2016 sẽ triển khai thêm các dòng sản phẩm mới như Cupcake, Cereal bar. Trong mục tiêu cụ thể, Bibica phấn đấu sẽ mở rộng thị phần từ mức 10% hiện tại lên 16% vào năm 2016, với doanh thu ước khoảng 2010 tỷ đồng. Tuy nhiên, theo một số nhà phân tích, rất khó bàn đến tương lai Bibica khi những rối ren liên quan đến cổ đông lớn, bầu lại hội đồng quản trị... chưa được giải quyết.

Về phía Kinh Đô, từ năm 2012, lãnh đạo Công ty đã tìm kiếm các cơ hội đầu tư vào những ngành hàng khác nhằm mở rộng chuỗi sản phẩm phục vụ nhu cầu thiết yếu của người tiêu dùng và gia tăng sự hiện diện của Kinh Đô trên thị trường. Mới đây, tại đại hội cổ đông năm 2014, ông Trần Quốc Việt, Phó tổng giám đốc Công ty Kinh Đô cho biết, Công ty sẽ đẩy mạnh việc đầu tư 3 mặt hàng là dầu ăn, mì gói và cà phê.

Với mặt hàng mì gói, Công ty sẽ hợp tác với Sài Gòn Vewong (thương hiệu mì gói A-One) và sẽ ra mắt sản phẩm trong quý III/2014. Kinh Đô sẽ hợp tác với Sài Gòn Vewong theo hình thức OEM (Original Equipment Manufaturer - sản xuất theo thiết bị gốc, thuê gia công).

Theo đó, Saigon Vewong sẽ sản xuất mì gói, cháo, phở ăn liền cho Kinh Đô, ngược lại, Kinh Đô sẽ giúp Sài Gòn Vewong phân phối gia vị, bột nêm. Tuy không tiết lộ cụ thể doanh số ước tính từ lĩnh vực mì gói mang lại nhưng lãnh đạo Kinh Đô kỳ vọng doanh thu sẽ tương đương với ngành bánh kẹo hiện nay của Công ty.

Với mặt hàng cà phê, Kinh Đô mua cổ phần ở Phin Deli và giữ tỷ lệ chi phối. Kinh Đô đặt mục tiêu khai thác tốt thị trường nội địa và xuất khẩu cà phê sang Mỹ.

Mặc dù thị trường mì gói có giá trị ước khoảng 2 tỷ USD/năm và Kinh Đô có thể còn không gian để phát triển nhưng bộ phận phân tích của Công ty Chứng khoán Rồng Việt (VDSC) lưu ý, việc tham gia thị trường mì ăn liền của KDC có thể sẽ gặp nhiều khó khăn từ sự cạnh tranh của các đối thủ lớn trong ngành như Masan, Acecook và Asia Food. Kịch bản tương tự cũng có thể chờ đợi Kinh Đô trong thị trường cà phê.

Giới phân tích tỏ ra khá lạc quan về triển vọng của KDC trong mảng dầu ăn. Dầu ăn là một ngành hàng có doanh thu lớn (quy mô 22.300 tỷ đồng, tăng trưởng 7-9%/năm) và Vocarimex là một nhà sản xuất dầu ăn chiếm thị phần không nhỏ ở Việt Nam.

Hiện tại, Vocarimex đang nắm giữ cổ phần tại các doanh nghiệp dầu ăn đầu ngành, bao gồm dầu ăn Tường An (51%), Golden Hope Nhà Bè (49%), dầu thực vật Cái Lân (32%), và dầu thực vật Tân Bình (27%).

Một khi KDC mua 24% cổ phần ở Vocarimex, VDSC cho rằng, có khả năng KDC sẽ tham gia vào lĩnh vực dầu ăn theo hướng kết hợp thị phần hơn 70% của 4 doanh nghiệp thuộc Vocarimex với kinh nghiệm làm marketing và hệ thống phân phối của KDC để đưa dầu ăn cao cấp "lên kệ” và gia tăng tỷ suất lợi nhuận của nhóm các công ty này.

Kinh Đô đã và sẽ tiếp tục tăng cường củng cố hệ thống phân phối gồm 300 nhà phân phối và 200.000 điểm bán lẻ. Đặc biệt, để chuyên nghiệp hóa hoạt động, Kinh Đô sẽ tái cấu trúc lại toàn bộ theo hướng quản lý tách bạch giữa các mảng để đảm bảo việc kiểm soát và đánh giá hiệu quả hoạt động tốt nhất.

Cụ thể, Kinh Đô sẽ chuyển giao toàn bộ tài sản, lợi ích các quyền và nghĩa vụ kinh doanh từ KDC sang Công ty CP Kinh Đô Bình Dương (BKD), bàn giao Kinh Đô Bakerry từ Công ty TNHH một thành viên Kinh Đô Miền Bắc (NKD) sang KDC... Kinh Đô đang rất tích cực chuẩn bị cho một cuộc tiến công mới và đã lên kế hoạch huy động thêm 1.760 tỷ đồng dù tiền mặt đang còn hơn 4.000 tỷ đồng.

Trong bước chuyển mang nhiều thay đổi và thử nghiệm, theo các chuyên gia, bên cạnh cơ hội là các thách thức không nhỏ cho KDC, có thể đặt KDC vào thế rủi ro như đã từng xảy ra khi hợp tác với Tribeco. Vì thế, nhà đầu tư quen nhìn Kinh Đô trong sự ổn định sẽ ít nhiều cảm thấy lo lắng.

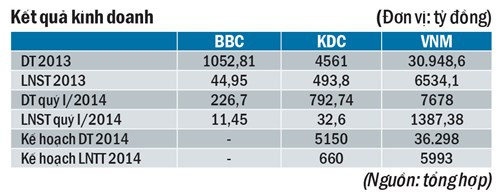

Kinh doanh của cả ba công ty đều chững lại và tăng trưởng ngành bánh kẹo của Việt Nam ba năm liền dậm chân tại chỗ.

Có nhiều lý do khiến cơ cấu sở hữu ở một số doanh nghiệp nhóm FMCG như Kinh Đô, Bibica, Vinamilk dịch chuyển nhưng dù thế nào thì cả 3 công ty này đều gặp nhau ở một điểm: kinh doanh có bước chững lại.

Cụ thể, tuy Bibica đã cơ bản hoàn thành kế hoạch kinh doanh với doanh thu trên 1.052 tỷ đồng, tăng 13,3% so với cùng kỳ, lãi sau thuế 44,9 tỷ đồng, tăng 73% nhưng theo báo cáo từ Ban Kiểm soát, Bibica vẫn đang gặp nhiều khó khăn.

Công ty Bảo hiểm PVI vẫn chưa bồi thường cho chi phí hồi phục dây chuyền bánh Lotte Pie bị hỏa hoạn vào tháng 5/2011 do chưa thống nhất về con số (chênh lêch khoảng 31 tỷ đồng), khiến Bibica đã và sẽ còn ảnh hưởng lớn về nguồn vốn, chi phí tài chính và các kế hoạch đầu tư.

Các kỳ họp ở Bibica vẫn chưa thảo luận về định hướng đầu tư dự án Hưng Yên giai đoạn 1 nên dự án có nguy cơ bị thu hồi trong khi Bibica đã chi trước 30 tỷ đồng để có được hạ tầng. Nghiên cứu phát triển (R&D) của Bibica còn nghèo nàn và chưa có nhiều sản phẩm thực chất từ R&D năm 2013.

Marketing chưa bài bản và mới chỉ có các sản phẩm Hura, Lotte Pie được marketing lớn. Cung ứng của hệ thống còn chậm và chưa phản ứng linh hoạt trước các thay đổi của thị trường. Đặc biệt, năm 2013, chi phí bán hàng ở Bibica tăng gần 30%, hoa hồng cho nhà phân phối tăng trên 38%...

Xét yếu tố ngành, theo thống kê từ Business Monitor International (BMI), năm 2013, ngành bánh kẹo Việt Nam tăng 10% so với năm 2012, nhưng đã 3 năm liên tiếp kể từ năm 2010, mức tăng trưởng vẫn dậm chân tại chỗ. Trong năm 2014 và các năm tiếp theo, theo dự báo BMI, mức tăng trưởng của ngành bánh kẹo sẽ không có đột biến, vẫn chỉ ở mức 8-10%.

Sớm nhận ra thực trạng này, dù đang ở ngôi vị dẫn đầu ngành bánh kẹo với thị phần chiếm hơn 30% nhưng ông Trần Lệ Nguyên xác định, ngành này hiện không còn cơ hội phát triển. Năm 2011, doanh thu của Kinh Đô tăng 15 - 20% so với năm 2010 nhưng đến năm 2012, doanh thu chỉ bằng 2011.

Kinh Đô đã tiến hành tái cơ cấu các danh mục sản phẩm, tập trung vào các sản phẩm chủ lực đồng thời khai thác tối đa lợi thế quy mô, năng lực quản trị để kiểm soát chi phí. Kinh Đô thay đổi cách thức hoạt động hướng về thị trường, bám sát thị trường để nắm bắt và đón đầu xu hướng tiêu dùng, khai thác từng cơ hội nhỏ để kinh doanh ngày càng hiệu quả hơn.

Công ty cũng sản xuất ra nhiều sản phẩm mới và tăng cường bán hàng bằng nhiều hình thức, trong đó, đẩy mạnh xuất khẩu thông qua các hội chợ... Thế nhưng, Kinh Đô cũng chỉ đạt tăng trưởng 10% trong năm 2013.

Về phía Vinamilk, năm 2013 tiếp tục ghi nhận mức tăng trưởng về kinh doanh. Tuy nhiên, mức tăng 16,54% về doanh thu và 12,28% về lợi nhuận trong năm 2013 của Vinamilk lại rất thấp so với tốc độ tăng trưởng của cả giai đoạn 2009-2013 là 30,71% và 28,78%.

Bước sang quý I/2014, doanh thu của Vinamilk tăng đúng theo dự kiến (15%) nhưng lợi nhuận lại giảm 8,9%. Theo bà Mai Kiều Liên, Chủ tịch kiêm Tổng giám đốc của Vinamilk, nguyên nhân là do sức mua sụt giảm từ quý II/2013 đến nay. Ngoài ra, VNM phải chi đột biến cho marketing để giữ thị phần.

|

.jpg)

.jpg)

.jpg)