|

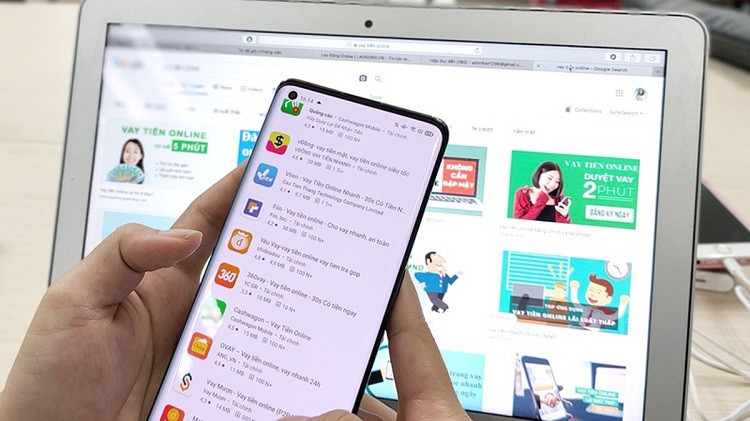

Nhộn nhạo vay trực tuyến

Fintech đang phát triển mạnh tại Việt Nam nhờ nền tảng công nghệ của cuộc cách mạng công nghiệp 4.0. Theo số liệu từ Ngân hàng Nhà nước, trong 3 năm qua, số lượng công ty Fintech tăng gần 4 lần. Năm 2017, cả nước có 40 công ty hoạt động Fintech, còn nay gấp hơn 3 lần, lên 150 công ty. Thị trường Fintech đạt 4,4 tỷ USD giá trị giao dịch trong năm 2017 và dự báo sẽ đạt 7,8 tỷ USD trong năm 2020 này.

Có nhiều điều kiện cho sự phát triển mạnh mẽ này. Ông Đỗ Minh Hải - Giám đốc Công ty ATM Online cho rằng, internet là “đại dương xanh” cho ngành tài chính tiêu dùng khi có hơn 8 triệu người ở vùng nông thôn chưa được tiếp cận tài chính tiêu dùng.

“Cùng với sự phát triển của internet và công nghệ số, khách hàng cá nhân có nhiều nhu cầu tiếp cận các dịch vụ tài chính trực tuyến, trong đó hình thức vay online thu hút một lượng lớn khách hàng có nhu cầu các khoản vay nhỏ, tiện lợi để xử lý các vấn đề cấp bách trong thời gian ngắn. Do đó, trên thị trường có nhiều công ty cho vay online và hình thức là qua web và app”, ông Đỗ Minh Hải cho biết.

Thị trường phát triển nhưng đi kèm với đó là không ít thách thức về mặt quản lý. Trong số 150 đơn vị tham gia Fintech, chỉ có 40 doanh nghiệp được cấp phép, dẫn đến nhiều app đang cho vay bất hợp pháp, không chịu quản lý của bất kỳ cơ quan nhà nước nào.

Bà Vũ Thị Ngọc Kiều - Trưởng phòng pháp lý của ATM Online cho rằng, không thể gọi hết các đơn vị này là công ty Fintech vì họ không áp dụng công nghệ số trong việc đánh giá chất lượng tín dụng khi chọn lọc và thẩm định khách hàng. Thay vào đó, họ đưa ra yêu cầu bắt buộc khách hàng phải tải app và qua đó tải danh bạ cũng như các thông tin cá nhân của khách hàng rồi cho vay ồ ạt. Khi "câu" được khách, họ tập trung thu hồi nợ, áp lãi suất, phí rất cao để bù đắp rủi ro.

Chính sự bát nháo này đã hình thành một hình ảnh méo mó, xấu xí về các công ty Fintech và gây ảnh hưởng đến uy tín chung về ngành. Khách hàng rất khó phân biệt được đâu là công ty cho vay uy tín, có giấy phép và chịu sự quản lý của luật pháp, đâu là công ty đang hoạt động bất hợp pháp.

|

Fintech Việt dự báo đạt 7,8 tỷ USD trong năm 2020 |

Đã vậy, một số người tiêu dùng còn nhìn nhận đây là một “kênh” kiếm tiền tiềm năng vì thủ tục vay quá dễ dàng, nhanh chóng. Vì thế, có rất nhiều các hội nhóm chuyên thực hiện các hoạt động lừa đảo, mua bán thông tin khách hàng giả, cung cấp thông tin giả khi đăng ký hồ sơ vay, dịch vụ đóng giả người tham chiếu, dịch vụ nhận chuyển cuộc gọi, tự tạo tin nhắn, cuộc gọi cho chính khách hàng, đóng giả người tham chiếu (để các doanh nghiệp gọi kiểm tra có thể đóng vai người thân để vay…). Thậm chí, những hội nhóm này còn làm giả giấy tờ thanh toán và lợi dụng truyền thông, tạo nhóm kín chia sẻ các hành vi lừa đảo, kích động khách hàng không hợp tác thanh toán…

“Họ vay 20 - 30 app một lần. Và sau đó lập các nhóm trên mạng, chỉ nhau cách bùng nợ, quịt nợ. Từ đó, hình thành một xu hướng mới về tội phạm khi các diễn đàn web và facebook chỉ nhau cách thức: làm hồ sơ giả, vay tiền rồi bùng nợ…”, bà Vũ Thị Ngọc Kiều nói.

Cần khung pháp lý rõ ràng

Cũng theo bà Vũ Thị Ngọc Kiều, các công ty cho vay tràn lan, dễ dãi sau đó áp dụng biện pháp thu hồi nợ ráo riết khiến cho thị trường trở nên rối loạn và một phần dẫn đến việc thay đổi hành vi của người tiêu dùng.

Trên thực tế, các app cho vay thường không có đăng ký kinh doanh, không có hợp đồng khi cho vay, chuyển tiền vào tài khoản cá nhân và như vậy không loại trừ rủi ro rửa tiền, lãi suất cao, giải ngân không đúng với số tiền khách hàng cần vay, không bảo mật thông tin cá nhân do truy cập danh bạ.

Hoạt động này ảnh hưởng không nhỏ đến những doanh nghiệp… đúng Fintech. Ông Đỗ Minh Hải cho biết, doanh thu công ty đi xuống vì Covid-19 và một phần không nhỏ do cách làm ăn chụp giựt của các công ty không đoàng hoàng. Cụ thể, năm 2019, doanh thu công tăng vượt bậc so với năm 2018 nhưng năm nay đã giảm đến gần 50% so với năm ngoái.

|

Cần khung pháp lý rõ ràng cho hoạt động Fintech |

Theo bà Trương Thị Thu Minh - Phó giám đốc Công ty luật Việt và cộng sự, hiện tại chưa có cơ chế kiểm soát cụ thể đối với các app cho vay và các đơn vị Fintech trong lĩnh vực cho vay. Các công ty Fintech hiện nay thành lập theo Luật Doanh nghiệp và chịu sự quản lý của Sở Kế hoạch và Đầu tư chứ không thành lập và hoạt động như là một tổ chức tín dụng, chịu sự quản lý của Ngân hàng Nhà nước.

Fintech đã hình thành một thị trường cho vay tiêu dùng nhưng lại thiếu sự quản lý rõ ràng, thiếu giới hạn kinh doanh cụ thể, từ đó dẫn tới sự bát nháo trong hoạt động. Bà Vũ Thị Ngọc Kiều cho rằng, nên đưa công ty Fintech vào phạm vi quản lý của Ngân hàng Nhà nước. Để quản lý rủi ro, tránh nợ xấu, quy định thống nhất quy trình cho vay, nhắc nợ, trích lập dự phòng, chia sẻ dữ liệu lên Trung tâm thông tin tín dụng quốc gia (CIC)…

Thị trường tài chính công nghệ đang là xu hướng tất yếu nhưng nếu thiếu hoặc siết chặt chính sách quản lý có thể gây hạn chế sự phát triển và gây bùng phát tín dụng đen.

.jpg)

.jpg)