|

Rúng động trước FED

Ngày 7/3/2023, chỉ số chứng khoán Dow Jones của Mỹ bốc hơi 575 điểm, tương đương giảm hơn 1,7%, xuống 32.856 điểm, trong khi chỉ số S&P 500 mất 1,53% còn 3.986 điểm, chỉ số Nasdaq Composite rớt 1.25% xuống 11.530 điểm. Đợt bán tháo này đã xóa nhòa thành quả đi lên của chỉ số Dow Jones từ đầu năm đến nay, khi hiện ghi nhận giảm 0,9% so với đầu năm.

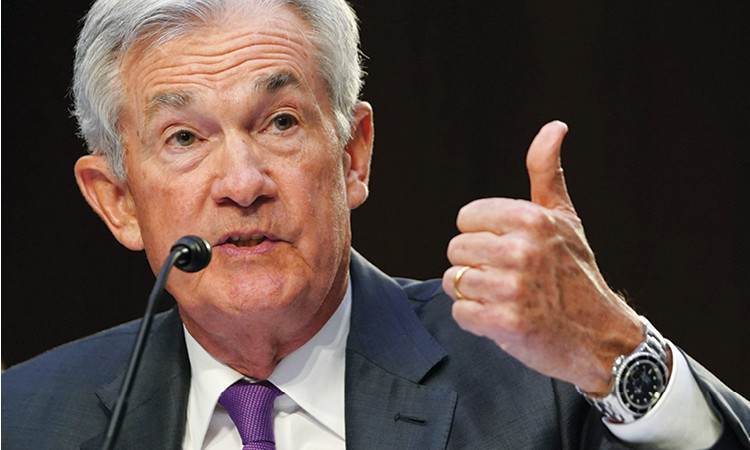

Mọi việc bắt đầu từ bài phát biểu mới nhất của Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) Jerome Powell, chuẩn bị sẵn cho cuộc điều trần trước Ủy ban Ngân hàng Thượng viện Mỹ, khi ông cho biết các dữ liệu kinh tế gần nhất đều mạnh hơn dự báo và điều này cho thấy mức lãi suất đỉnh có thể cao hơn dự báo trước đó, khi cơ quan này sẵn sàng nâng lãi suất nhanh hơn.

Đây rõ ràng là một tin tức đáng lo ngại với các nhà đầu tư, khi thời gian gần đây hầu hết đều hy vọng FED có thể sớm ngừng nâng lãi suất. Trước đó, FED đã nâng lãi suất 25 điểm cơ bản lên 4,5-4,75% trong cuộc họp tháng 2/2023, thấp hơn so với đợt nâng 50 điểm trong tháng 12/2022 và 75 điểm trong 4 lần liên tiếp trước đó. Thực tế trong vài tuần gần đây, một vài quan chức FED báo hiệu có thể nâng lãi suất nhiều hơn so với dự báo trước đó.

Kỳ vọng của thị trường cũng đã thay đổi. Tại thời điểm kết thúc cuộc họp lần trước, thị trường kỳ vọng FED chỉ nâng lãi suất thêm một lần lên mức đỉnh 4,9% và sau đó bắt đầu giảm lãi suất trong mùa Thu năm nay. Nhưng mọi thứ đã khác, giới đầu tư tin rằng FED có thể nâng lãi suất lên 5,5% vào giữa năm 2023 và duy trì cho tới cuối năm 2023.

Theo dữ liệu từ CME Group, xác suất nâng lãi suất 50 điểm cơ bản tăng lên 51,3% vào cuối phiên giao dịch ngày 7/3, từ mức 31,4% của một ngày trước đó và xác suất 9,2% cách đó một tháng. Còn các chuyên gia phân tích tại Morgan Stanley cũng đồng quan điểm khi báo hiệu khả năng FED quay trở lại mức nâng lãi suất 50 điểm cơ bản tại cuộc họp tháng 3 của FED, tùy thuộc vào sức mạnh của dữ liệu kinh tế sắp tới.

Không chỉ thị trường cổ phiếu, các thị trường khác cũng chứng kiến cơn rúng động. Lợi suất trái phiếu Mỹ tăng vọt trong ngày 7/3 và hàng loạt trái phiếu chính phủ kỳ hạn ngắn 3 tháng, 6 tháng, 1 năm và 2 năm đồng loạt vượt mốc 5%. Ngoài ra, chênh lệch lợi suất giữa kỳ hạn 2 năm và 10 năm đã chạm mức đáy mới -105,3 điểm cơ bản, mức thấp nhất kể từ năm 1981. Đây là hiện tượng đường cong lợi suất bị đảo ngược, một điềm báo chẳng lành cho nền kinh tế Mỹ.

|

Bài phát biểu mới nhất của Chủ tịch FED Jerome Powell khiến thị trường lo sợ |

Trước đó, các dữ liệu thống kê cũng cho thấy các quỹ cổ phiếu toàn cầu ghi nhận tuần bị bán ròng mạnh nhất hai tháng qua. Theo số liệu từ Refinitiv Lipper, các quỹ cổ phiếu toàn cầu bị bán ròng 13 tỷ USD trong tuần tính đến đầu tháng này, mức lớn nhất kể từ đầu năm 2023. Các quỹ trái phiếu toàn cầu cũng hút ròng 6,83 tỷ USD, cao hơn nhiều mức 1,46 tỷ USD của tuần trước đó, trong khi các quỹ hàng hóa bị bán ròng 1,3 tỷ USD, ghi nhận tuần bán ròng đầu tiên trong 6 tuần qua. Quỹ kim loại quý và năng lượng bị rút lần lượt 527 triệu USD và 281 triệu USD.

Nguy cơ kinh tế "hạ cánh cứng"

Không chỉ các thị trường tài chính bị ảnh hưởng, các nền kinh tế có thể là nạn nhân kế tiếp nếu các ngân hàng trung ương chưa ngừng lại chính sách thắt chặt tiền tệ. Các chuyên gia phân tích gần đây liên tục cảnh báo nền kinh tế toàn cầu có nguy cơ "hạ cánh cứng" khi các ngân hàng trung ương trên thế giới quyết liệt chống lạm phát, bằng cách buộc phải nâng lãi suất cao hơn nhiều so với dự báo ban đầu. Với giá hàng hóa vẫn ở mức cao trong năm nay do ảnh hưởng bởi cuộc chiến Nga - Ukraine trở nên căng thẳng hơn và nhu cầu hàng hóa ở Trung Quốc hồi phục, lạm phát tiếp tục là bài toán khó giải.

Cũng trong ngày 7/3, Ngân hàng Dự trữ Úc (RBA) đã công bố quyết định tăng lãi suất thêm 0,25 điểm phần trăm, từ 3,35% lên 3,6%. Đây là đợt tăng lãi suất thứ 10 liên tiếp và là mức lãi suất cao nhất của Úc kể từ tháng 5/2012. Đợt tăng lãi suất lần này cũng thể hiện chu kỳ tăng lãi suất nhanh nhất của RBA kể từ năm 1980. Trước đó, trong suốt giai đoạn dịch bệnh, Thống đốc RBA Philip Lowe từng tự tin cho rằng lãi suất có thể duy trì ở mức thấp kỷ lục cho tới năm 2024.

Những số liệu đáng lo ngại cũng được công bố tại nhiều nơi khác trên thế giới. Hiện châu Âu đang vật lộn với số doanh nghiệp phá sản ngày càng tăng cao. Vào tháng 2, cơ quan thống kê Eurostat ghi nhận làn sóng phá sản ở các doanh nghiệp EU tăng lên mức cao nhất trong quý IV/2022 kể từ khi bắt đầu ghi nhận dữ liệu vào năm 2015. Eurostat cho biết, tỷ lệ vỡ nợ đã tăng 26,8% so với ba tháng trước đó. Đồng thời, cơ quan này cũng lưu ý rằng "số lượng doanh nghiệp tuyên bố phá sản đã tăng lên trong cả 4 quý của năm 2022".

Báo cáo gần đây cho thấy, sự sụt giảm nghiêm trọng lĩnh vực bất động sản tại Thụy Điển, đã gây thiệt hại cho nền kinh tế lớn nhất khu vực Bắc Âu - vốn đang phải vật lộn với giá tiêu dùng và lãi suất ngày càng tăng. Đất nước này cũng phải đối mặt với sự sụt giảm giá nhà ở tồi tệ nhất trong ba thập kỷ, dẫn đến tình trạng giảm đầu tư vào nhà ở mới. Tình hình này đã góp phần làm gia tăng các vụ phá sản trong nước, với số lượng hồ sơ phá sản trong tháng 2 năm nay đã tăng 11% so với cùng kỳ năm ngoái.

Theo dữ liệu từ CME Group, xác suất nâng lãi suất 50 điểm cơ bản tăng lên 51,3% vào cuối phiên giao dịch ngày 7/3, từ mức 31,4% của một ngày trước đó và xác suất 9,2% cách đó một tháng. Còn các chuyên gia phân tích tại Morgan Stanley cũng đồng quan điểm khi báo hiệu khả năng FED quay trở lại mức nâng lãi suất 50 điểm cơ bản tại cuộc họp tháng 3 của FED, tùy thuộc vào sức mạnh của dữ liệu kinh tế sắp tới.

Mới đây nhất, Tập đoàn Blackstone Inc. đã công bố vỡ nợ số trái phiếu trị giá 531 triệu euro được đảm bảo bởi một danh sách văn phòng và cửa hàng thuộc sở hữu của Sponda Oy tại Phần Lan. Số trái phiếu trên do Citigroup và Morgan Stanley bảo lãnh, ban đầu được bảo đảm bằng 45 tòa nhà tại Phần Lan, chủ yếu là văn phòng. Giá trị bất động sản đang giảm ở châu Âu do lãi suất tăng khiến người mua có tâm lý chờ đợi cho đến khi có một tầm nhìn rõ ràng hơn về việc lãi suất sẽ tăng bao nhiêu và bao lâu.

Bên kia Đại Tây Dương, các doanh nghiệp từng IPO thông qua sáp nhập với một "công ty vỏ bọc" SPAC đang đang tìm cách nộp đơn bảo hộ phá sản. Theo dữ liệu từ Bloomberg, gần 100 công ty niêm yết theo cách này đang không có đủ tiền trong tay để thực hiện các khoản chi tiêu trong năm tới. Đó là chưa kể 73 công ty đang giao dịch với giá cổ phiếu dưới 1 USD và có nguy cơ bị hủy niêm yết khỏi các sàn giao dịch lớn như Sở Giao dịch Chứng khoán New York và Nasdaq.

.jpg)

.png)

.jpg)

.jpg)