“Tấm lá chắn” trong quản lý rủi ro cho các khoản phải thu (Bài 2)

Bất kỳ một phương thức thanh toán nào trong mua bán trao đổi hàng hoá cũng có thể tồn tại những rủi ro liên quan đến việc thanh toán từ bên mua hay bên nhập hàng. Điều cần thiết là doanh nghiệp (DN) nên tự trang bị cho mình một hệ thống quản trị rủi ro, phòng ngừa những tổn thất có thể xảy ra liên quan đến công nợ (các khoản phải thu).

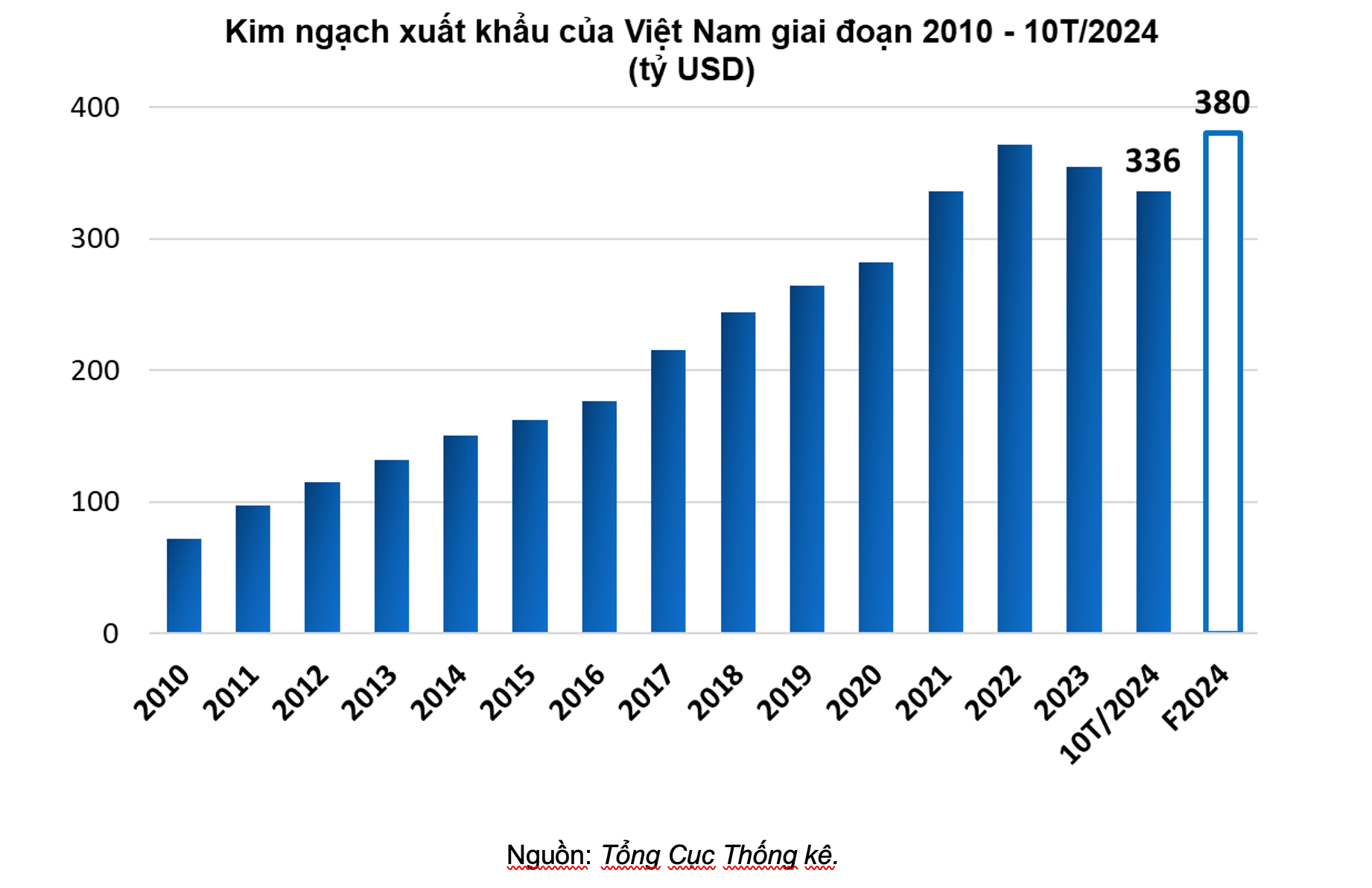

Theo số liệu mới nhất từ Tổ chức Thương mại Thế giới (WTO), Việt Nam đứng thứ 23 trong top những quốc gia xuất khẩu lớn nhất thế giới. Tăng trưởng xuất khẩu của Việt Nam luôn nằm top đầu khu vực cũng như trên thế giới trong hơn 30 năm qua, với trung bình gần 18%/năm. Riêng trong 8 năm liên tiếp, Việt Nam là nước xuất siêu và Tổng cục Hải quan dự báo năm 2024 xuất khẩu cả nước sẽ thiết lập mốc kỷ lục mới 380 tỷ USD.

Việc hội nhập với dòng chảy thương mại quốc tế mang đến cho DN Việt nhiều cơ hội nhưng cũng không ít những thách thức. Hiện nay, một số DN Việt Nam có năng lực sản xuất nhưng vẫn còn hạn chế kinh nghiệm trong giao dịch thương mại quốc tế, từ đó dẫn đến chưa có sự đánh giá cẩn trọng về bên mua hàng mà một trong số đó là rủi ro không thanh toán hàng hoá từ họ.

Hơn ai hết, những chuyên gia, những người có trách nhiệm cần có những cảnh báo và đưa ra các giải pháp rủi ro các khoản phải thu mà DN xuất khẩu Việt Nam gặp phải. Đây cũng là nội dung trao đổi giữa phóng viên Tạp chí Doanh nhân Sài Gòn với Tổng giám đốc Coface Việt Nam Võ Thị Phương Anh, một người đã có hơn 24 năm kinh nghiệm làm việc trong các tổ chức tài chính và trên 15 năm làm việc trong lĩnh vực quản lý rủi ro tín dụng tại Việt Nam.

* Trước hết cảm ơn bà đã dành thời gian cho cuộc phỏng vấn này. Bà đánh giá sao về rủi ro các khoản phải thu của DN xuất khẩu Việt trong bối cảnh Việt Nam đang tham gia ngày càng sâu rộng vào thị trường quốc tế?

- Hiện tại, Việt Nam đang tham gia vào 16 hiệp định thương mại tự do (FTA), có quan hệ thương mại với hơn 60 đối tác, hầu hết là những nền kinh tế lớn phủ rộng khắp các châu lục, chiếm gần 90% GDP toàn cầu, đưa nước ta nằm trong trong top 30 những quốc gia dẫn đầu thế giới về kim ngach xuất khẩu, và gần đây Việt Nam đang nằm trong top 3 các quốc gia xuất khẩu trong khu vực Đông Nam Á.

Theo các chỉ số đánh giá kinh tế vĩ mô, Việt Nam đang nằm trong nhóm phát triển năng động của khu vực. Với lợi thế này, cả DN xuất khẩu cũng như những DN có trao đổi mua bán trong nước đều có nhiều cơ hội để tăng trưởng mạnh mẽ.

Dù vậy, điều này giống như hai mặt của một đồng xu. Song song với cơ hội mở rộng sản xuất kinh doanh, tăng trưởng doanh thu… thì rủi ro trong các vấn đề thanh toán cũng sẽ phát sinh thêm. Bản thân mỗi DN phải cân nhắc và cẩn trọng để có thể vận hành tối ưu.

Trong quá trình mua bán trao đổi hàng hoá, DN xuất khẩu hay người bán sẽ lựa chọn phương thức thanh toán có lợi cho chính DN, đó là hướng đến giảm chi phí trong quy trình thanh toán, gia tăng năng lực cạnh tranh tốt nhất có thể, ít rủi ro, tối ưu thời gian kiểm soát dòng tiền.

Nhưng để gia tăng thêm cơ hội có được đơn hàng và năng lực cạnh tranh, DN sẽ phải có sức ép áp dụng phương thức thanh toán theo nhu cầu khách hàng, đa phần nhà nhập khẩu hay người mua sẽ lựa chọn hình thức thanh toán trả sau. Điều này, chắc chắn 100% sẽ phát sinh rủi ro về các khoản phải thu (công nợ).

* Hiện có những hình thức thanh toán nào mà DN xuất khẩu Việt đang sử dụng?

- Có nhiều hình thức thanh toán trong giao dịch thương mại mà DN xuất khẩu đang sử dụng, chẳng hạn thư tín dụng (L/C), phương pháp nhờ thu (D/P), phương thức thanh toán trả trước và phương thức thanh toán trả sau.

Tại phương thức thanh toán trả sau, người mua hàng (bên nhập khẩu) nhận hàng rồi mới trả tiền cho bên bán (bên xuất khẩu) sau một khoảng thời gian quy định trong hợp đồng (thường là 30, 60, 90 ngày hoặc một khung thời hạn tín dụng nào đó).

Cá nhân tôi đánh giá, phương thức thanh toán trả sau sẽ làm “hài lòng” bên nhập khẩu hay bên mua hàng hoá nhất, điều này sẽ giúp họ tận dụng lợi thế quản lý dòng tiền.

Trong khi đó, người Việt Nam xưa nay có tư tưởng “tiền trao cháo múc”, nên việc thanh toán trả sau sẽ lại mang đến “nỗi lo” cho chính người bán, vì họ phải hoàn tất việc giao hàng trước khi nhận được tiền, tức là bên bán phụ thuộc hoàn toàn vào uy tín, năng lực, sức khoẻ tài chính và thiện chí thanh toán của bên mua.

Tất cả những điều này chính là câu chuyện về rủi ro về các khoản phải thu hay chính xác là rủi ro tín dụng thương mại.

Khách hàng không thanh toán đúng hạn, hoặc không thanh toán vì lí do sức khỏe tài chính (mất khả năng thanh toán, phá sản,…) hay vì các yếu tố vĩ mô như biến động tỷ giá, biến động và kinh tế… đều có thể là những tác nhân khiến tiền không chảy về túi của DN xuất khẩu, người bán.

* Hàng hóa mua bán trao đổi theo phương thức trả sau có thể có hình thức bảo hiểm nào để phòng ngừa, xử lý rủi ro không thanh toán của bên mua không?

- Việc đồng ý với phương thức trả sau chắc chắn sẽ phát sinh rủi ro. Vấn đề ở đây là làm thế nào để DN tự bảo vệ được mình, bất chấp những “biến số” có thể xảy ra trong quá trình thu hồi các khoản phải thu.

Không riêng gì đối với DN xuất khẩu, mà ngay cả bản thân các công ty sản xuất mua bán trong nước cũng hoàn toàn có thể tự xây dựng một hệ thống nội bộ để giảm thiểu, phòng ngừa và quản lý rủi ro tín dụng thông qua chương trình bảo hiểm tín dụng thương mại, cung cấp bởi các công ty bảo hiểm.

Hiện nay tại châu Á và Việt Nam, Tập đoàn Coface (Pháp) mang những khái niệm và thông tin đầu tiên về chương trình bảo hiểm tín dụng thương mại về Việt Nam thông qua các đối tác là các công ty bảo hiểm trong nước. Với dữ liệu của hơn 200 triệu công ty trên toàn cầu, Coface sẽ thẩm định giúp DN về sức khoẻ tài chính của bên mua hàng, từ đó giúp DN cân nhắc đi đến quyết định trao đổi mua bán với đối tác.

Vậy câu chuyện sẽ ra sao nếu DN đã thực hiện đầy đủ các nghĩa vụ theo hợp đồng mua bán nhưng vẫn xảy ra các rủi ro về việc không thanh toán từ phía khách hàng, chẳng hạn do bên mua không thể hoặc cố tình trì hoãn không thanh toán?

DN cũng có thể tự thẩm định tình hình tài chính của khách hàng trước khi đi đến quyết định hợp tác, song sự chính xác 100% về thông tin là khó đạt được hay các nguồn lực về tiền bạc, thời gian bỏ ra sẽ làm chậm lại bước chân của DN

Với câu chuyện quản lý rủi ro các khoản phải thu, Coface có thể được hiểu như bên đồng hành, chia sẻ và tư vấn cho DN, cùng với DN vận hành công việc kinh doanh thường nhật một cách hiệu quả trên cơ sở rủi ro ít nhiều đã được kiểm soát. Và quan trọng hơn hết, khoản tổn thất mà DN gánh chịu từ việc bên mua không thể hoặc cố tình trì hoãn không thanh toán sẽ được chính người đồng hành này bồi thường theo cam kết của hợp đồng bảo hiểm tín dụng thương mại.

* Được biết, mức bồi thường có thể lên đến 90% giá trị của đơn hàng, nhưng dường như chủ DN vẫn còn tâm lý ngần ngại khi chấp nhận chi một khoản tiền cho phí quản lý rủi ro các khoản phải thu. Theo bà, điều gì sẽ làm DN đi đến quyết định chủ động tạo tấm lá chắn bảo vệ dòng tiền của mình?

- Theo tôi, có hai động lực để DN đi đến quyết định cần phải quản lý rủi ro các khoản phải thu. Thứ nhất, những kinh nghiệm thương đau đã từng trải qua sẽ làm cho DN “thức tỉnh”. Một số khách hàng trước khi đến với Coface Việt Nam đã thừa nhận rằng, họ đã phải “mất ăn mất ngủ” để dành thời gian giải quyết các vấn đề không mong muốn xảy ra liên quan đến khách hàng cố tình trả chậm hoặc không thanh toán do sức khoẻ tài chính bất ổn. Điều này gây ảnh hưởng đến dòng ngân lưu cũng như hao tổn nguồn lực của doanh nghiệp.

Hiện nay, nhiều công ty đã chủ động hơn trong việc tiếp cận giải pháp bảo vệ rủi ro các khoản phải thu như một xu thế tất yếu trong nền kinh tế toàn cầu đầy biến động. Tất nhiên, DN cũng có thể tự thẩm định tình hình tài chính của khách hàng trước khi đi đến quyết định hợp tác, song sự chính xác 100% về thông tin là khó đạt được hay các nguồn lực về tiền bạc, thời gian bỏ ra sẽ làm chậm lại bước chân của DN.

Thứ hai, DN sớm nhận ra việc quản lý rủi ro các khoản phải thu một cách có hệ thống chính là một công cụ giúp DN tự tin bán được nhiều hàng hơn, từ đó tăng trưởng doanh thu, tối đa hoá lợi nhuận.

Đây không đơn thuần chỉ dừng lại ở câu chuyện bảo hiểm và được bồi thường, mà còn là giải pháp để DN linh hoạt phương thức thanh toán nhằm tạo được cơ hội cạnh tranh hơn trên thị trường, tự tin bán hàng mà không cần quá lo ngại về sức khoẻ tài chính của đối tác. Giải pháp quản lý rủi ro các khoản phải thu giúp DN tiệm cận được với xu thế mới của sân chơi quốc tế, trở nên năng động hơn và tự tin hơn để đề ra các chiến lược tăng trưởng doanh thu, mở rộng thị trường…

* Xin cảm ơn bà về những chia sẻ!

Ông Nguyễn Đức Kiên - Phó Vụ trưởng Vụ Pháp luật quốc tế, Bộ Tư pháp - Trọng tài viên Trung tâm Trọng tài Quốc tế Việt Nam (VIAC):

Rất nhiều DN chỉ chú trọng vào yếu tố lợi nhuận mà ít quan tâm đến yếu tố pháp lý, không nắm rõ “luật chơi” trong giao thương quốc tế như lựa chọn phương thức thanh toán nào, LC hay nhờ thu DP, điều khoản giao hàng là gì, FOB hay CIF, theo Incoterm nào, pháp luật điều chỉnh hợp đồng thương mại quốc tế, pháp luật nước nhập khẩu hàng hóa, thiết chế giải quyết tranh chấp, thủ tục giải quyết tranh chấp nếu có tranh chấp phát sinh. Đây cũng là một nguyên nhân khiến DN có thể gặp rủi ro và khó khăn trong quá trình xuất khẩu và giải quyết các tình huống bất ngờ xảy ra.

Ông Chu Thắng Trung - Phó Cục trưởng Cục Phòng vệ thương mại (Bộ Công Thương):

Công tác phòng vệ thương mại cần được đặt ra như một "lá chắn" cho hoạt động sản xuất, xuất khẩu trong nước. Việc tuân thủ các biện pháp phòng vệ thương mại cũng là cách để doanh nghiệp cơ cấu lại chuỗi cung ứng, sản xuất, cải thiện năng lực quản trị. Ngoài ra, các DN cần có sự tìm hiểu đi trước về chính sách phòng vệ thương mại của bên đối tác và có các chiến lược để tránh các rủi ro xảy ra tại thị trường mình cung cấp.

Bài 1: Rủi ro thanh toán trong xuất khẩu: những nguy cơ mà doanh nghiệp Việt Nam phải đối mặt

.jpg)