|

rong số 9 ngân hàng có quy mô tài sản nằm trong nhóm dẫn đầu thị trường (trừ Agribank), 6 tháng đầu năm đã có 6 ngân hàng hoàn thành trên 50% kế hoạch lợi nhuận trước thuế, bao gồm: Techcombank, ACB, MBB, Sacombank, VietinBank và Vietcombank.

|

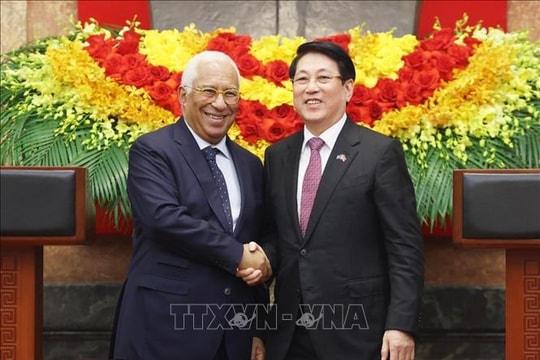

| Hoạt động tín dụng nửa đầu năm nay vẫn chưa có nhiều cải thiện…Ảnh: Trường Nikon |

Kết quả này được xem là tín hiệu đáng mừng trong bối cảnh ngành ngân hàng vẫn còn trong giai đoạn phục hồi. Đồng thời, với yếu tố mùa vụ của ngành khi tín dụng tăng trưởng thường tập trung vào nửa năm cuối, con đường chinh phục kế hoạch của các ngân hàng lớn dường như đang ngắn lại.

So với năm ngoái, hầu hết các ngân hàng đều bám sát kế hoạch hơn. Điển hình, 6 tháng đầu năm nay, Techcombank đã hoàn thành 80% kế hoạch lợi nhuận trước thuế; trong khi nửa đầu năm 2013, Techcombank chỉ hoàn thành được 42%. Hầu hết các ngân hàng còn lại, mặc dù không ấn tượng bằng, nhưng vẫn đạt được tỉ lệ cao hơn.

Như vậy, mặc dù tỉ lệ hoàn thành kế hoạch về lợi nhuận trước thuế trong năm nay có nhiều khả năng cao hơn năm ngoái, nhưng thực tế là chỉ tiêu này hầu hết đã được hạ thấp trong năm 2014. Ngoại trừ BIDV, SHB và Sacombank đặt kỳ vọng cao hơn trong năm nay, tất cả các ngân hàng còn lại đều đã đưa ra kế hoạch lợi nhuận trước thuế khiêm tốn hơn. Trong đó, đáng kể nhất là Eximbank khi hạ từ 3.200 tỉ đồng trong năm 2013 xuống còn 1.800 tỉ đồng trong năm nay, giảm gần 44%.

Câu chuyện về đặt kế hoạch năm nay thấp hơn năm trước là điều không doanh nghiệp nào mong muốn. Tuy nhiên, với bối cảnh thị trường chưa có nhiều khởi sắc và tác động của các chính sách tiền tệ chưa thực sự lan tỏa đồng bộ thì chỉ tiêu kế hoạch phù hợp là một trong những thước đo độ nhạy của các ngân hàng với tình hình thị trường hiện nay.

Sau 6 tháng đầu năm, kết quả kinh doanh đã chứng minh các ngân hàng hiểu rõ những khó khăn trước mắt và đưa ra mức kế hoạch tương đối sát với thực tế. Đầu tiên, chênh lệch giữa lãi suất huy động và lãi suất cho vay tiếp tục thu hẹp lại, làm giảm thu nhập lãi thuần ở các ngân hàng, theo nhận định của ông Nguyễn Đình Tùng, Tổng Giám đốc Ngân hàng Phương Đông (OCB). “Tỉ lệ này trong 2 quý đầu năm tiếp tục giảm 1 đến 3 điểm phần trăm”, ông cho biết.

Trong khi đó, chi phí dự phòng tiếp tục là nỗi ám ảnh của các ngân hàng trong năm nay khi tỉ lệ nợ xấu của hầu hết các ngân hàng đều tăng lên. Điều này đồng nghĩa với việc chi phí trích lập dự phòng tăng, ảnh hưởng đến lợi nhuận trong kỳ. Đáng chú ý, nợ tăng mạnh nhất lại là nợ nhóm 5, tức nợ có khả năng mất vốn và phải trích lập dự phòng 100% giá trị các khoản vay.

Theo báo cáo thu nhập quý II/2014 của Vietcombank, chi phí dự phòng 6 tháng đầu năm của ngân hàng này đã tăng 22% so với cùng kỳ năm ngoái. Con số này ở Sacombank là 22,33% và tương tự, MBB cũng tăng 17,5%.

Tuy nhiên, cũng có trường hợp ngoại lệ như Techcombank. Chi phí dự phòng trong kỳ của ngân hàng này lại giảm 14,68%, tương ứng với việc tỉ lệ nợ xấu 5,28% vào thời điểm cuối quý II/2013 giảm về mức 4,12% vào cuối quý II/2014. Quỹ chi phí dự phòng của Ngân hàng (theo bảng cân đối tài sản) cũng giảm 5,4% so với cùng kỳ năm ngoái.

Sự ngược dòng của Techcombank có thể lý giải bằng việc ngân hàng này tăng trưởng tín dụng tốt (dư nợ cho vay vào cuối quý II tăng 5,3% so với cuối năm 2013) nên tỉ lệ nợ xấu giảm. Nhưng cũng có thể đó là kết quả của việc tích cực xử lý nợ xấu, trong đó có những khoản nợ lớn và được hoàn nhập lại chi phí dự phòng.

Khi được hỏi về việc nhiều ngân hàng có tỉ lệ hoàn thành kế hoạch lợi nhuận cao trong nửa đầu năm nay, ông Tùng (OCB), cho biết rất có thể là do các ngân hàng này đã được hoàn nhập lại chi phí dự phòng. “Việc đòi được các khoản nợ lớn trước đây đã giúp các ngân hàng cải thiện đột biến về thu nhập”, ông chia sẻ. Ông Cao Sĩ Kiêm, Chủ tịch Hội đồng Quản trị Ngân hàng Đông Á, cũng đồng tình với ý kiến trên khi cho biết việc xử lý được một số khoản nợ đã mang lại cho ngân hàng những khoản lợi nhuận đáng kể.

Cũng nên nhắc lại rằng trích lập dự phòng không phải là việc các ngân hàng bỏ ra một khoản tiền để xử lý nợ xấu, mà chỉ đơn thuần là một nghiệp vụ kế toán nhằm mục đích giảm thiểu rủi ro mất vốn. Theo Tiến sĩ Lê Hồng Giang, việc hoàn nhập chỉ tác động đến các con số trên báo cáo tài chính chứ không ảnh hưởng đến dòng tiền của ngân hàng. Và trên thực tế, bóc tách khoản chi phí trích lập dự phòng được hoàn nhập và chi phí trích lập dự phòng mới được bổ sung trong kỳ là điều khó thực hiện do thiếu số liệu chi tiết, vốn không được thể hiện trên báo cáo. Do đó, chưa thể khẳng định kết quả kinh doanh tốt đồng nghĩa với việc ngân hàng cải thiện lại hiệu quả hoạt động và khả năng cạnh tranh, ngoại trừ việc xử lý nợ.

Tuy nhiên, không thể phủ nhận những thông tin trên là tín hiệu khả quan đối với thị trường khi các ngân hàng vẫn đang tích cực xử lý các khoản nợ và thu hồi được một phần. Mặt khác, thách thức thu hồi nợ vẫn đang ngày càng lớn khi các khoản nợ xấu phải minh bạch hơn dưới tác động của Thông tư 09/2014 của Ngân hàng Nhà nước cũng như sức cầu yếu của nền kinh tế.

.jpg)

.jpg)

.jpg)