|

Mô hình này đang phát triển mạnh mẽ ở các nước phát triển, nhưng nhiều ý kiến e ngại rằng khi vào đến Việt Nam, cho vay P2P sẽ có nhiều biến tướng gây thiệt hại cho người tham gia.

Thêm một kênh tiếp cận vốn cho người tiêu dùng

Xuất hiện lần đầu ở Anh, P2P là hệ thống kết nối đầu tư ngang hàng trực tuyến, đóng vai trò cầu nối giữa nhà đầu tư có vốn với các cá nhân cần vốn nhưng không tiếp cận được với ngân hàng. Hiểu một cách đơn giản, đây là một hình thức cho vay theo kiểu Uber, Grab.

Năm 2012, tổng dư nợ cho vay qua kênh P2P trên toàn cầu đạt khoảng 1,2 tỷ USD, năm 2015 con số này lên tới 64 tỷ USD. Với tốc độ tăng trưởng như thời gian qua, dự đoán đến năm 2025, tổng dư nợ cho vay qua kênh P2P toàn thế giới sẽ đạt hơn 1.000 tỷ USD.

Lending Club - doanh nghiệp P2P lớn nhất tại Mỹ - đã cho vay 31 tỷ USD trong vòng 10 năm qua và đã niêm yết trên sàn chứng khoán.

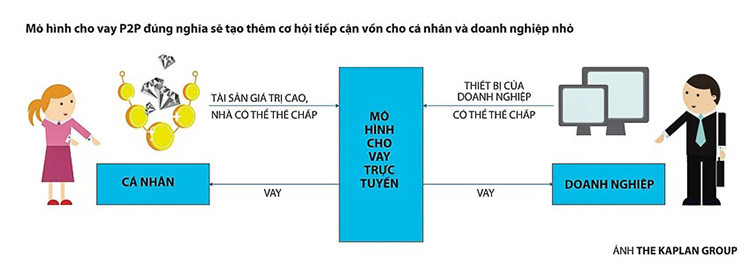

Mô hình P2P cũng bao gồm hình thức cho vay đảm bảo (thể chấp) và không đảm bảo (tín chấp) giống với hình thức các ngân hàng đang áp dụng hiện nay. Chỉ khác là việc thẩm định sẽ được tiến hành trực tuyến và nhà đầu tư có quyền lựa chọn đối tác cần vay trên nền tảng P2P, cũng như theo dõi nguồn lợi nhuận từ người được cho vay.

Một ưu điểm khác của cho vay P2P là mô hình này có tính bảo mật thông tin cao dựa trên công nghệ BigData thực hiện vai trò mã hóa, lưu và kiểm soát tất cả thông tin khách hàng. Qua đó, việc thẩm định thông tin khách hàng sẽ nhanh và rẻ hơn hình thức truyền thống. Lãi suất được tính dựa trên cơ sở phân tích thông tin tài khoản tín dụng, tài khoản mạng xã hội… và khách hàng sẽ được chia thành các dạng tương ứng như của ngân hàng truyền thống.

Hơn nữa, P2P ra đời được xem là giải pháp thay thế hình thức tín dụng đen với lãi suất “cắt cổ”, làm giảm các hoạt động cho vay trái pháp luật.

Theo nghiên cứu của Ngân hàng Thế giới (World Bank), ở Việt Nam có khoảng 79% người dân không được tiếp cận với các dịch vụ tài chính chính thức. Đây chính là mảnh đất “màu mỡ” cho lĩnh vực cho vay P2P.

Theo nhận định của nhiều người trong ngành ngân hàng, P2P tuy chỉ mới xuất hiện ở Việt Nam vài năm qua nhưng đến nay đã có gần chục doanh nghiệp cho vay theo mô hình này ra đời. Một số công ty P2P ở Việt Nam đã được các đối tác ngoại rót vốn đầu tư. Những tiện ích của P2P đối lập với quá trình xét duyệt phức tạp và yêu cầu khắt khe của ngân hàng truyền thống sẽ khiến mô hình này có cơ hội phát triển mạnh.

|

Mô hình cho vay P2P đúng nghĩa sẽ tạo thêm cơ hội tiếp cận vốn cho cá nhân và doanh nghiệp nhỏ |

Mới đây, theo quảng cáo của huydong.com – một sản phẩm thuộc Công ty cổ phần Finsom, công ty này huy động vốn với lãi suất 10 – 20%/năm (cao gấp đôi, gấp ba tiền lãi ngân hàng), trong khi người đi vay chỉ phải chịu mức lãi suất trên cộng thêm chênh lệch 1 – 5%/năm.

Ngoài huydong.com, trên thị trường gần đây xuất hiện nhiều công ty cho vay online khác như Tima, SHA, Mobivi…, với mức lãi suất cho vay phổ biến (cộng cả các loại phí) là 20 – 30%/năm.

Cuối tháng 12 năm 2017, đại diện Công ty Tima - một doanh nghiệp cho vay P2P đang quảng bá khá rầm rộ ở TP.HCM cho biết, mỗi ngày họ đang xử lý hơn 1.000 đơn vay mới, tiến tới mở rộng quy mô trên toàn quốc và nâng cao năng lực xử lý 10.000 đơn vay/ngày.

Hiện đã có gần 5.000 đơn vị trên toàn quốc tham gia cho vay trên sàn tài chính Tima, với hơn 800.000 khách hàng, tổng số tiền lũy kế đã được kết nối thành công là hơn 15 nghìn tỷ đồng (gần 700 triệu USD).

Bài học từ Trung Quốc

Tại Việt Nam hiện nay, mô hình cho vay P2P vẫn chưa được cấp phép nên các công ty hoạt động trong lĩnh vực này thường đăng ký là công ty tư vấn đầu tư. Cũng như Uber hay Airbnb, mô hình cho vay P2P là một sáng tạo của nền kinh tế số. Đây là một kênh tiếp cận vốn mới, giúp thêm nhiều người có cơ hội vay vốn.

Tuy nhiên, nhiều nhà kinh doanh khuyến cáo nhà đầu tư cần phải nhận thức rõ đây không phải là kênh “gửi tiền”, mà là kênh đầu tư. Đã đầu tư là phải chịu rủi ro, trong đó rủi ro lớn nhất là mất tiền. Chưa kể, bên cạnh những công ty P2P hoạt động đúng mô hình kinh tế chia sẻ, sẽ có những “biến tướng” lợi dụng mô hình này để hoạt động tín dụng đen trá hình hoặc lừa đảo.

Những ngày đầu năm 2018, Trung Quốc đã gây xôn xao trong giới kinh doanh P2P toàn cầu khi tuyên bố sẽ xóa sạch 157 doanh nghiệp cho vay online quy mô nhỏ, ngoại trừ một công ty nhà nước duy nhất. Đồng thời, giới chức nước này đã tạm ngừng hoạt động xem xét chấp thuận đối với các đơn vị cho vay online mới trên toàn quốc. Kể từ tháng 10/2015 tới tháng 10/2017, giá trị các khoản vay ngang hàng ở nước này đã tăng 256%, lên mức 1,2 nghìn tỷ CNY. Kể từ tháng 10/2016 tới tháng 10/2017, các khoản tiền gửi mới tại ngân hàng đã giảm 9,1%.

Nguyên nhân khiến nhà cầm quyền Trung Quốc mạnh tay dẹp bỏ hình thức cho vay mới này nằm ở lãi suất. Mặc dù mức lãi suất chính thức mà các doanh nghiệp cho vay online công bố thường ở mức khoảng 10%/năm, nhưng thực tế, con số này thường lên tới gần 40%/năm.

Trên thực tế tại Việt Nam cũng đã xuất hiện một số mô hình cho vay trực tuyến mà lãi suất được phản ánh lên tới 50 – 70%/năm. Giám đốc một công ty cho vay P2P tại Hà Nội cho rằng Ngân hàng Nhà nước cần sớm ban hành các quy định pháp luật nhằm đảm bảo cho hoạt động cho vay theo mô hình P2P phát triển lành mạnh.

Bên cạnh đó, TS Bùi Quang Tín (Đại học Ngân hàng TP.HCM) cho rằng, để bảo vệ nhà đầu tư, các cơ quan chức năng cần có quy định yêu cầu các doanh nghiệp P2P “phong tỏa” nguồn vốn chưa được giải ngân từ những người gửi tiền tiết kiệm/đầu tư và sắp xếp cho bên thứ ba quản lý dư nợ cho vay nếu họ ngừng giao dịch, hoặc có thể tiến hành cho mua bảo hiểm đối với các khoản tiền gửi của chủ đầu tư.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)