|

Dù “sức khỏe” của ngành ngân hàng đã cơ bản ổn định, nhưng khó khăn đối với ngân hàng chưa hết.

Đau đầu xử lý tài sản đảm bảo của nợ xấu

Ông Đỗ Minh Toàn - Tổng giám đốc ngân hàng TMCP Á Châu (ACB) cho biết, năm 2015, tổng tài sản của ACB tăng 12%, huy động vốn tăng 13%, cho vay tăng 15%, hoàn thành kế hoạch lợi nhuận cổ đông giao, nợ quá hạn dưới 1,3%. Công tác xử lý nợ 2015 tốt hơn những năm trước, tuy nhiên vẫn có một số đơn vị kinh doanh lỗ do nợ quá hạn phải xử lý từ các năm trước.

Ông Toàn kiến nghị, các cơ quan chức năng liên quan chưa phối hợp hiệu quả với ngành ngân hàng để xử lý tài sản đảm bảo của các khoản nợ xấu. Chẳng hạn, ở tòa án, việc tiếp nhận hồ sơ có nơi tiếp nhận có nơi không hoặc yêu cầu bổ sung các điều kiện. Trong khi người vay không có sự hợp tác, có nhiều khách hàng bỏ đi khỏi nơi cư trú. Khâu thi hành án kéo rất dài, không giới hạn thời gian thi hành án. Sự hợp tác của người vay, cơ quan chấp hành cũng chậm trễ.

Do đó, chúng tôi muốn có một liên minh giữa ngân hàng với các sở ngành liên quan trong công tác xử lý nợ quá hạn, bán tài sản đảm bảo của khoản vay quá hạn, đưa đồng vốn vào phục vụ kinh doanh trở lại thị trường.

Đồng tình quan điểm này, ông Nguyễn Bình Hậu - Phó giám đốc Sở giao dịch II, ngân hàng TMCP Đầu tư và Phát triển (BIVDV) cho rằng, Ngân hàng Nhà nước chi nhánh TP.HCM cần xây dựng các chương trình làm việc với các ban ngành trên địa bàn để tháo gỡ khó khăn cho các ngân hàng trong xử lý nợ xấu hoặc các vướng mắc trong hoạt động cho vay.

Về xử lý tài sản. Từ khâu xử lý khách hàng thì khách hàng cố ý không hợp tác, đưa lên tòa thì tòa không xử.

Theo Thông tư 16, các ngân hàng thương mại được rất nhiều quyền trong việc xử lý các tài sản đảm bảo khoản vay quá hạn, nhưng ngân hàng vẫn không có quyền gì, không cách nào xử lý được những con nợ chây ì, trốn tránh... Khi ngân hàng liên hệ với công an địa phương thì họ nói chưa có hướng dẫn của cấp trên nên cũng không xử lý được.

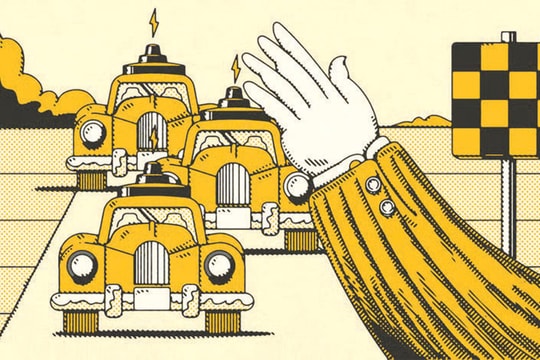

Đối mặt với tội phạm công nghệ cao

Việt Nam đã tham gia Hiệp định Đối tác Kinh tế Chiến lược xuyên Thái Bình Dương (TPP) và Cộng đồng Kinh tế chung ASEAN (AEC) cũng đã thành lập, do đó trong hội nhập có cơ hội nhưng cũng có thách thức, trong đó là tội phạm công nghệ cao sẽ gia tăng.

Ông Nguyễn Bình Hậu đã cảnh báo về rủi ro này. Tội phạm mang nhiều quốc tịch ngày càng phức tạp. Chẳng hạn, một người sử dụng chứng minh nhân dân trong nước và hộ chiếu thì lại là nước khác cấp, khi họ vào Việt Nam và giao dịch với ngân hàng xong thì “check out” ra khỏi biên giới Việt Nam. Lúc đó, chúng ta không có thông tin, không kiểm soát, không ngăn chặn được tội phạm sau khi gây án.

Hiện BIDV rất quan tâm vì tội phạm loại này ngày càng phức tạp và khó kiểm soát.

Bên cạnh đó, tội phạm về công nghệ ngày càng gia tăng. Chẳng hạn, một người nước ngoài vào Việt Nam và đưa thẻ tín dụng của mình cho người khác rút tiền, quẹt tiền thanh toán qua POS, nhưng sau đó gian lận đi khởi kiện lại ngân hàng và yêu cầu ngân hàng xử lý số tiền đã mất cho họ.

Hoặc ngược lại, có những người quốc tịch Việt Nam cấu kết với người nước ngoài đưa thẻ của mình cho người nước ngoài thanh toán trên mạng, sau đó yêu cầu ngân hàng xử lý nếu không tung tin xấu về ngân hàng trên các mạng xã hội như facebook, zalo…

Làm thế nào để ngăn chặn việc này khi những người đồng lõa không cung cấp thông tin, hóa đơn thanh toán hàng hóa…

Ngân hàng Nhà nước làm đầu mối cùng các cơ quan chức năng tổ chức những chuyên đề về phòng tránh tội phạm công nghệ cao cho các ngân hàng thương mại, để tránh gây thiệt hại cho ngân hàng cũng như cho người dân.

>Năm 2016, lãi suất cho vay sẽ tăng trở lại?

>Cổ phần hóa DNNN: Dịch chuyển sang năm 2016

>Cổ phiếu HDC có làm nên chuyện trong năm 2016?

.png)