|

Trong thương vụ HDBank - DaiABank, nhiều cổ đông của DaiA Bank sợ rằng câu chuyện này sẽ giống với một thương vụ M&A diễn ra trên thị trường OTC vài năm trước đây.

Ba ngã rẽ chưa chọn được lối đi

|

M&A được xem là một trong những giải pháp để tái cơ cấu lại các ngân hàng yếu kém. Tuy nhiên không chỉ các ngân hàng nhỏ yếu kém thể hiện mong muốn sáp nhập, hợp nhất (M&A) mà ngay cả nhiều ngân hàng vốn đang hoạt động lành mạnh, hiệu quả cũng vẫn muốn tìm đối tác phù hợp để “se duyên” nhằm nâng cao năng lực cạnh tranh.

Đơn cử, mới đây Eximbank đã gây xôn xao dư luận khi vạch ra phương án sáp nhập với các ngân hàng như Sacombank, ACB, Southern Bank… Thế nhưng cho đến nay rốt cục tương lai của M&A vẫn chưa có gì rõ ràng vì lãnh đạo của ngân hàng này vẫn còn nói nước đôi trong vấn đề M&A.

Trên thực tế, phương án M&A được ông Lê Hùng Dũng - Chủ tịch HĐQT của Eximbank khởi xướng. Theo ông Dũng, dù đã có lộ trình sáp nhập với Sacombank, nhưng chủ trương của Eximbank vẫn xin sáp nhập với một ngân hàng khác.

Tuy nhiên sáp nhập với ai vẫn còn phải nghiên cứu, xem xét cổ đông nào tốt nhất, đáp ứng được hiệu quả của hai bên, vì hợp nhất, sáp nhập đòi hỏi phải có sự đồng thuận cao giữa các bên để có thể mang lại hiệu quả tốt nhất. Nếu giữa hai bên không đồng thuận, dù chỉ một điểm nhỏ cũng phải mất nhiều thời gian mới có thể đi đến đồng nhất được.

Chẳng hạn như sau khi sáp nhập, tên ngân hàng mới sẽ như thế nào, sử dụng logo của ai, tỷ lệ chuyển đổi cổ phần, hệ số nào để đảm bảo quyền lợi cho cổ đông… Do đó, cần rất nhiều thời gian mới có thể hoàn tất, nhất là đối với việc thống nhất quyền lợi.

Với cách lý giải đó, một số ý kiến cho rằng nếu thực sự thương vụ Eximbank – Sacombank chỉ có ý nghĩa "đầu tư tài chính", thì thị trường vẫn còn nhiều thời gian để có thể chờ xem cục diện M&A mới xoay quanh vòng tam giác Eximbank - Sacombank và Southern Bank sẽ diễn ra tiếp theo.

Cũng phát sinh nhiều tin về việc hợp nhất sáp nhập với mục đích lớn mạnh. Trong ĐHCĐ của HDBank bà Lê Thị Băng Tâm - Chủ tịch HĐQT cho biết, cả 2 ngân hàng (HDBank và DaiA Bank) đã có kế hoạch sáp nhập và chủ trương này cũng đã được NHNN đồng ý. Nhưng điều mà bà Tâm “chốt hạ” vẫn là: “Việc sáp nhập sẽ làm cho ngân hàng phát triển tốt hơn thì HĐQT mới tính toán, ngược lại cũng phải xem xét kỹ trước khi đi đến quyết định sáp nhập”.

Ngoài những ngân hàng đã có đối tác cụ thể, nhiều ngân hàng khác tranh thủ lấy sự đồng tình của cổ đông về việc sáp nhập, hợp nhất trong khi vẫn mù mờ về đối tác. Cụ thể, tại ĐHCĐ của DongA Bank không trình ĐHĐCĐ về phương án sáp nhập, hợp nhất, trong khi tờ trình này đã được ĐHĐCĐ thông qua năm 2012.

Theo ông Trần Phương Bình - Tổng giám đốc Dong A Bank, đã có nhiều đối tác đặt vấn đề với ngân hàng về chuyện M&A nhưng ngân hàng vẫn chỉ dừng ở mức độ xem xét vì chưa phù hợp. Bản thân Dong A Bank cũng đang rất tích cực trong việc tìm kiếm đối tác để tìm tiếng nói chung nhưng đến nay vẫn chưa thể nói được điều gì. Tuy không trả lời cụ thể nhưng khi nhắc tới các đối tác đến từ Nhật, ông Bình lại đưa ra khá nhiều lời khen.

Tương lai nào phía trước?

Với những câu chuyện trên, rõ ràng nỗ lực nâng cao năng lực cạnh tranh của các ngân hàng mạnh thông qua M&A gấp gáp không kém gì các ngân hàng yếu kém cần M&A để giải quyết khó khăn. Nói như ông Lê Hùng Dũng, việc Eximbank nhắm đến Sacombank vì hiện nay ngân hàng này đã có 423 điểm giao dịch trên cả nước và đã có mặt tại Lào, Campuchia.

Trong khi đó, Eximbank chỉ mới có 207 điểm giao dịch, chưa bằng 50% mạng lưới của Sacombank. Do đó, lợi nhuận Eximbank đạt được trong 4 tháng qua thấp hơn Sacombank cũng là điều không khó hiểu. Vì khi mạng lưới giao dịch hạn chế sẽ ảnh hưởng đến huy động, huy động thấp thì cho vay cũng sẽ thấp hơn. Do đó, muốn phát triển và tạo bứt phá Eximbank phải sáp nhập, hợp nhất.

Về quan điểm ủng hộ, có ý kiến đánh giá quyết định này là dũng cảm khi góp phần tiết kiệm thời gian, nguồn lực khi hoạt động mở rộng kinh doanh ngày càng khó khăn. Đồng thời, điều này cũng đang phù hợp và đi đúng với chủ trương của Chính phủ là đến năm 2015, cả nước chỉ cần có khoảng 10 - 15 NHTM.

Tuy nhiên vấn đề được đặt ra là liệu ngân hàng sau sáp nhập có thể hoạt động tốt hơn, có thể gánh vác được bộ máy cồng kềnh, lạ lẫm là điều không đơn giản. Bởi hiện nay, đã có nhiều sự đổ vỡ khi các nhà tài chính thuần túy bước chân vào DN. Cho thấy khả năng tài chính và tham vọng đã có nhưng luôn tồn tại một khoảng cách giữa kỳ vọng và thực tế.

Hay như vấn đề thời sự nhất hiện nay là vấn đề của HDBank và DaiA Bank, nhiều thông tin bên lề cho thấy, DaiA Bank về lý thuyết là đồng thuận nhưng thực chất ngân hàng này đang lấn cấn nhiều ở vấn đề đổi tên, mất thương hiệu… nên sự liên kết giữa 2 ngân hàng này chưa thực sự ngã ngũ.

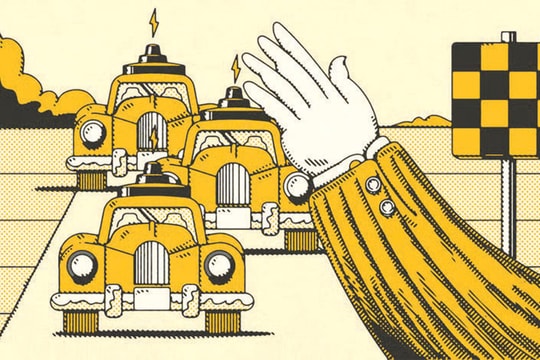

Nhiều cổ đông của DaiA Bank sợ rằng câu chuyện này sẽ giống với một thương vụ M&A diễn ra trên thị trường OTC vài năm trước đây theo hình thức hợp tác: Một công ty hàng tiêu dùng lớn - thành viên của một Tập đoàn cổ phiếu niêm yết đặt một công ty mỳ gói gia công sản phẩm. Khi đối tác đã trở nên phụ thuộc thì bất ngờ nhận được đề nghị mua lại công ty. Bất đắc dĩ công ty này chấp nhận đề nghị của đối tác đứng trước áp lực có thể phá sản nếu từ chối.

Do đẳng cấp quá chênh lệch nên đối tác mạnh hơn sẽ nuốt chửng kẻ yếu thế nếu con mồi bổ trợ hoàn hảo cho hoạt động kinh doanh. Vậy mới thấy, dù cùng một mục đích nhưng mỗi bên đều có tính toán riêng nên vẫn chưa thể có cái bắt tay nào tròn trịa.

.jpg)

.png)