|

Ngân hàng Nhà nước (NHNN) vừa công bố Dự thảo Thông tư lần thứ 4 quy định về tỷ lệ an toàn vốn (CAR) đối với ngân hàng, chi nhánh ngân hàng nước ngoài nhằm mục tiêu đưa việc quản trị rủi ro cũng như an toàn vốn theo chuẩn mực quốc tế (Basel II).

Tuy nhiên, cũng có ý kiến cho rằng đây cũng là thách thức đối với hệ thống ngân hàng VN trong thời gian tới.

Tỷ lệ an toàn vốn tối thiểu 8%

Theo lộ trình triển khai Basel II đã được Thống đốc NHNN phê duyệt, đến cuối năm 2015 có ít nhất 10 ngân hàng được lựa chọn thực hiện Basel II theo phương pháp tiêu chuẩn. Để đáp ứng yêu cầu này, NHNN cần phải ban hành văn bản hướng dẫn về lệ an toàn vốn theo phương pháp tiêu chuẩn của Basel II để làm khuôn khổ pháp lý cho các ngân hàng thực hiện.

Cụ thể, đối tượng áp dụng là các ngân hàng thương mại (NTHM) và chi nhánh ngân hàng nước ngoài. Theo đó, tỷ lệ an toàn của ngân hàng tối thiểu 8%…

|

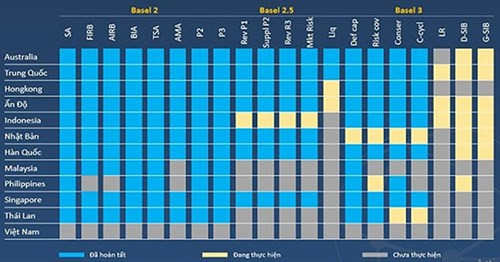

| Tình hình thực hiện Basel II ở các nước |

Theo các chuyên gia kiểm toán, trước đây quy định về CAR mới chỉ tính đến rủi ro tín dụng, chưa tính đến rủi ro thị trường và rủi ro hoạt động. Do vậy, dự thảo thông tư yêu cầu các NHTM sử dụng một phần vốn tự có để phòng ngừa rủi ro thị trường và rủi ro hoạt động. Trong đó, rủi ro thị trường là rủi ro do biến động bất lợi của lãi suất, tỷ giá, giá chứng khoán và giá hàng hóa trên thị trường. Rủi ro hoạt động là rủi ro do các quy trình nội bộ không đầy đủ hoặc có sai sót, do con người… Do vậy, khi thông tư có hiệu lực, tác động lớn nhất là làm hệ số CAR của ngân hàng giảm xuống. Nếu tính thêm 2 phần rủi ro này, ước tính sẽ chiếm trung bình khoảng 1,5-2% hệ số CAR, nghĩa là với những ngân hàng có tỷ lệ CAR hiện tại 9% sẽ giảm còn khoảng từ 7- 8%…

Các ngân hàng phải làm gì?

Ví như với Basel I, trụ cột chỉ là yêu cầu vốn tối thiểu, rủi ro tín dụng và cách tiếp cận tiêu chuẩn đối với việc đo lường rủi ro và tính toán vốn. Nhưng với Basel II, về trụ cột có 3 yêu cầu là vốn tối thiểu, giám sát và kỷ luật thị trường và công bố thông tin.

Một áp lực trong việc áp dụng Basel II, đó là tăng vốn đối với các ngân hàng. Việc áp dụng Basel II sẽ khiến CAR của các ngân hàng giảm/yêu cầu vốn tăng lên do ngoài rủi ro tín dụng, Basel II tính đến yêu cầu vốn đối với rủi ro hoạt động và rủi ro thị trường. Do đó, những ngân hàng có CAR xung quanh 8-9% sẽ phải tính đến phương án tăng vốn cấp 1 hoặc cấp 2 để cải thiện CAR.

Thông tư sẽ có hiệu lực thi hành kể từ ngày 1/9/2017 đối với Vietcombank, VietinBank, BIDV, MB, Techcombank, ACB, VIB, VPBank, Maritime Bank, Sacombank và từ ngày 1/1/2019 đối với tất cả ngân hàng, chi nhánh ngân hàng nước ngoài.

Theo số liệu của BIDV, tính đến cuối năm 2015, hệ số CAR của BIDV đạt trên 9%. Đây mới chỉ là mức tối thiểu cần phải đạt được theo quy định tại Thông tư 36 của NHNN nên thuộc diện phải tăng vốn. BIDV cũng là ngân hàng niêm yết duy nhất đã chạm trần mức cho phép của phát hành nợ thứ cấp làm vốn cấp 2.

Do vậy, khi áp dụng Basel II, BIDV là ngân hàng đầu tiên phải tăng vốn cấp 1. Mức vốn cần huy động không phải là nhỏ. Theo giả định, nếu BIDV tìm kiếm được đối tác chiến lược để bán khoảng 20% cổ phần, thì mức vốn điều lệ của BIDV sẽ tăng từ 31.481 tỷ đồng lên 37.777 tỷ đồng. Và mức vốn này mới đủ giúp BIDV giải quyết những khó khăn trong việc áp dụng Basel II.

Vietinbank cũng đang chịu áp lực lớn phải gia tăng nguồn vốn sớm khi Basel II được áp dụng. Tính đến cuối năm 2015, hệ số CAR của Vietinbank giảm về mức 10% khi tổng tài sản tăng nhanh lên 17,8%.

Nâng tỷ lệ sở hữu của nhà đầu tư nước ngoài

Theo đại diện Vụ chính sách an toàn hoạt động ngân hàng – cơ quan thanh tra giám sát NHNN, việc triển khai Basel II tại VN còn nhiều thách thức về khả năng tài chính. Tuy nhiên, đây là việc buộc phải làm bởi thực hiện Basel II là một nội dung quan trọng trong Đề án tái cơ cấu các tổ chức tín dụng.

Việc áp dụng Basel II đối với 10 ngân hàng lớn nhất sẽ khiến các ngân hàng này phải cân đối giữa mục tiêu tăng trưởng cho vay và đảm bảo tỷ lệ an toàn vốn.

Để giải quyết vấn đề này, theo chuyên gia Nguyễn Trí Hiếu, Chính phủ cần có lộ trình nâng tỷ lệ sở hữu của nhà đầu tư nước ngoài tại các ngân hàng nội từ 30-35%. Ngoài ra, cần xác định lộ trình giảm tiếp tỷ lệ sở hữu vốn của nhà nước tại các NHTM cổ phần nhà nước vì hiện nay ngân sách thì không có nên nếu không giảm tỷ lệ của nhà nước thì rất khó để tăng vốn…

>Bàn cách quản trị rủi ro

>Quản trị rủi ro tại công ty chứng khoán: Không còn có cho... vui!

> Quản trị rủi ro và những bài học của CEO

.jpg)

.jpg)

.jpg)