|

Cùng với dệt may, các doanh nghiệp (DN) ngành da giày của Việt Nam đang đón chờ cơ hội lớn từ Hiệp định Đối tác kinh tế chiến lược xuyên Thái Bình Dương (TPP).

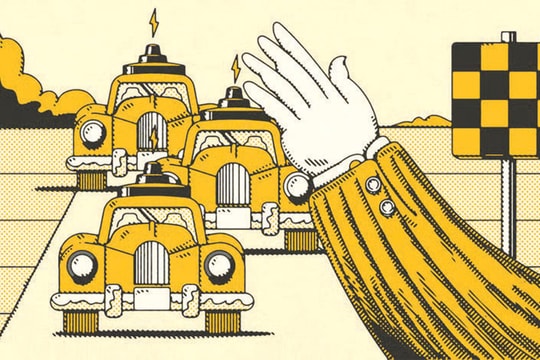

Trong khi đó, các DN Trung Quốc, Đài Loan, Mỹ cũng đang tấp nập với các dự án đầu tư mới tại Việt Nam bằng việc mở rộng đầu tư nhà máy, dây chuyền sản xuất. Có không ít kỳ vọng gia tăng đơn hàng sẽ giúp DN da giày Việt Nam có thêm nhiều cơ hội kinh doanh. Nhưng thực tế hoàn toàn không phải vậy, trái lại nhiều dự đoán cho rằng, các DN trong nước đang đứng trước một cuộc chiến "sinh tử" ở ngưỡng cửa TPP.

Dịch chuyển về Việt Nam

DN ngành da giày FDI tiếp tục đổ về Việt Nam dù khối này đang chiếm hơn 80% thị phần của ngành trên tổng số 600 nhà máy đang có mặt tại Việt Nam.

Chia sẻ tại Hội nghị "Nâng cao hiệu quả kinh doanh của nhà máy giày dép" do Hiệp hội Da giày - Túi xách Việt Nam (Lefaso) và Hiệp hội Bán buôn - Bán lẻ giày dép Hoa Kỳ (FDRA) tổ chức giữa tháng 11/2014, ông Scott Thomas, đại diệp Hãng sản xuất giày dép Wolverine Worldwide (Mỹ), DN Mỹ đầu tiên đặt nhà máy tại Việt Nam vào năm 1994, cho biết, Wolverine Worldwide đang muốn chuyển hoạt động sản xuất ra khỏi Trung Quốc, thay vì tập trung 75% đơn hàng tại quốc gia này theo kế hoạch đến năm 2020.

Phần lớn đơn hàng dự kiến sẽ được chuyển sang Việt Nam. Lý do khiến Wolverine Worldwide đưa ra quyết định này là do Trung Quốc đang lạm phát cao, lương tối thiểu tăng mạnh, cũng như áp lực phải chi trả cho người lao động nghỉ hưu đang có chiều hướng tăng ngày càng cao.

Cũng đến từ Mỹ là Tập đoàn Ever Rite International, vào Việt Nam năm 1993, nhưng lại có quyết định nhanh hơn nhiều so với Wolverine Worldwide. Bởi lẽ, tính đến tháng 9/2013, Ever Rite International đã chuyển nhà máy sản xuất cuối cùng sang Việt Nam với 52 dây chuyền sản xuất giày dép.

| 7,44 tỷ USD Tính đến đầu tháng 10/2014, tổng kim ngạch xuất khẩu giày dép của Việt Nam đạt 7,44 tỷ USD, chiếm 6,77% trong tổng kim ngạch xuất khẩu hàng hóa các loại của cả nước, tăng 23,83% so với cùng kỳ năm 2013. |

Theo đại diện của Ever Rite International, ông Oliver Ng, Việt Nam hội đủ nhiều yếu tố giúp Ever Rite International giảm thiểu được một số chi phí liên quan đến các vấn đề như: tỷ giá ổn định, lương tối thiểu thấp, dân số trẻ, nhưng năng suất lao động có thể so sánh với các nước trong khu vực.

Theo Lefaso, xu hướng chuyển dây chuyền sản xuất từ Trung Quốc vào Việt Nam đang gia tăng ngày một rõ nét, ước tính tỷ lệ dịch chuyển hiện nay là 25%, cao hơn cùng kỳ năm 2013. Riêng nửa đầu năm 2014, các thương hiệu như Nike, adidas, Puma đã chuyển lượng lớn đơn đặt hàng từ Trung Quốc và Bangladesh sang nhà máy của Việt Nam.

Không chỉ các thương hiệu lớn này, Tập đoàn Target Sourcing Services, một trong 10 nhà phân phối lớn nhất thế giới, và Tập đoàn Dansu cũng đã khảo sát và có ý định mở rộng, đầu tư vào Việt Nam.

Theo đó, giá nhân công và các chi phí về môi trường tại Trung Quốc đang được xem là một trong những lý do khiến nhiều thương hiệu lớn muốn di dời một số dây chuyền sản xuất sang các nước ở Khu vực Đông Nam Á, trong đó có Việt Nam.

Hai thương hiệu Timberland và Puma cũng đang quay lại với thị trường Việt Nam. Điển hình là Puma sẵn sàng chấp nhận giao hẳn đơn hàng cho nhà sản xuất mà không chỉ định nguồn nguyên liệu nếu DN đáp ứng được.

Tuy nhiên, theo ông Nguyễn Hoàng Phi Phụng, Phó trưởng Ban quản lý Khu công nghiệp - Khu chế xuất TP.HCM (Hepza), từ đầu năm đến nay, hầu như đơn vị chưa cấp mới cho bất kỳ nhà đầu tư ngành da giày nào, dù là nhà đầu tư mới hay nhà đầu tư hiện hữu trong các khu công nghiệp mà Hepza quản lý.

Ông Phụng cũng cho biết thêm, TP.HCM chỉ khuyến khích những DN trong ngành giày, may mặc nhưng chuyên về thiết kế mẫu, phát triển mẫu, chứ không khuyến khích các DN thâm dụng nhiều lao động.

|

Thực tế, Công ty TNHH Pouchen Việt Nam (Đài Loan), đang gia công cho khoảng hơn 20 các nhãn hàng giày lớn nhỏ trên thế giới trong đó có Adidas, Nike, Puma, Reebook..., vẫn chưa có dấu hiệu biến chuyển, gia tăng đơn hàng.

Theo ông Củ Nghiệp Phát, Chủ tịch Công đoàn Công ty TNHH Pouchen Việt Nam, Pouchen đang có 7 nhà máy đầu tư tại Việt Nam nhưng hiện vẫn chưa thấy có sự gia tăng đơn hàng của các nhãn lớn như adidas, Nike dù rằng năng lực sản xuất nhà máy vẫn có thể tăng thêm. Nhưng đến thời điểm này, điển hình là nhà máy Pouchen (Q.Bình Tân, TP.HCM) vẫn giữ mức sản xuất 5 triệu đôi/tháng.

Riêng DN trong nước, Đông Hưng Group vừa tái ký hợp đồng sản xuất cho Puma sau 2 năm "tạm dừng" vì lý do không chấp nhận chỉ định nhà cung ứng nguyên vật liệu.

Đến nay, khi Puma chấp nhận giao toàn bộ quyền lựa chọn nhà cung ứng nguyên liệu cho Đông Hưng Group thì việc hợp tác mới được tiếp tục. Theo đó, với việc sản xuất cho gần 15 nhãn hàng giày trên thế giới, Đông Hưng Group gia tăng được 30% đơn hàng so với thời điểm năm 2013.

Thế nhưng, ông Hà Duy Hưng, Chủ tịch HĐQT Đông Hưng Group, cho rằng: "Đơn hàng tăng chưa hẳn đã là tin vui. Vì thực tế ranh giới giữa lãi và lỗ trong ngành giày rất mong manh, chỉ cần chút sơ hở là hàng hóa rơi vào cảnh tái chế, phải vận chuyển bằng máy bay chi phí đội lên gấn 3 - 4 lần. Nếu DN không chuẩn bị tốt nội lực như phải biết tự thiết kế mẫu, hoặc có khả năng phát triển mẫu trên hình các hãng yêu cầu thì rất khó để tồn tại". Theo ông Hưng, thời gian qua có quá nhiều các DN giày da nội địa xuất khẩu "gãy gánh" khi sản xuất cho DN khối FDI, lý do cũng vì không có nội lực. Với Việt Nam, khi đàm phán TPP không chỉ có với da giày mà còn rất nhiều ngành khác khác, nếu không hội đủ các tiêu chuẩn thì sẽ rất là khó khăn. "Thực ra, cuộc chơi chỉ dành cho những DN lớn, còn những DN nhỏ sẽ rất khó tham gia!", ông Hưng phân tích.

Chen vào chuỗi liên hoàn của Nike và adidas

Dù là thị trường ngách với các sản phẩm giày thể thao, nhưng tỷ lệ xuất khẩu từ Việt Nam hằng năm lên đến hàng trăm triệu đôi. Một thị phần quá lớn nhưng các DN nội chỉ biết đứng nhìn.

Tính đến ngày 1/5/2014, có gần 80 nhà máy tại Việt Nam gia công cho adidas nhưng hơn 90% trong số này là các công ty Hàn Quốc, Đài Loan... Điển hình như Pou Yuen Co. Vietnam, PungKook Saigon III Co, Ltd... Hầu hết, các đơn vị gia công tập trung chủ yếu ở TP.HCM, Bình Dương, Đồng Nai, Tây Ninh.

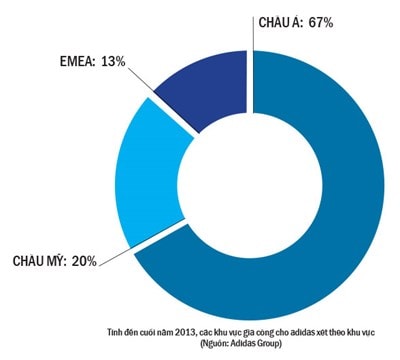

Hiện adidas có hơn 1.200 nhà máy tại 65 quốc gia. Năm 2013, có 5 quốc gia và vùng lãnh thổ gia dẫn đầu về gia công cho adidas là: châu Mỹ (Mỹ, Brazil, Canada, Argentina và Mexico), châu Á (Trung Quốc, Việt Nam, Hàn Quốc, Nhật Bản và Indonesia) và EMEA (Anh, Đức, Ý, Thổ Nhĩ Kỳ và Tây Ban Nha).

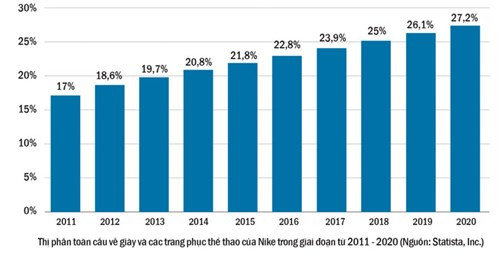

Tại thị trường Việt Nam, tính đến tháng 11/2014, adidas có gần 100 cửa hàng trải khắp từ Bắc vào Nam, so với con số 30 của đối thủ Nike. Thế nhưng, mỗi năm có khoảng 75 triệu đôi giày của Nike được xuất khẩu từ Việt Nam. Nike vào Việt Nam năm 1995 và ký kết hợp đồng với các đối tác Hàn Quốc, Đài Loan để gia công sản phẩm với 10 nhà máy. Có hơn 75% lực lượng lao động của Nike đến từ châu Á.

Theo phân tích của Business Journal, trong năm 2013, các nhà máy gia công cho Nike ở Việt Nam chiếm 42% tỷ lệ giày dép của Nike trên toàn thế giới. Theo Lefaso, hiện đang có ba quốc gia sản xuất chính cho nhãn hàng Nike là Việt Nam, Trung Quốc và Indonesia với tỷ trọng lớn nhất thuộc về Việt Nam là 42%.

Trong 6 tháng năm 2014, các nhà sản xuất giày dép khổng lồ như Nike, adidas và Puma đã chuyển các đơn đặt hàng từ Trung Quốc và Bangladesh vào Việt Nam. Tỷ lệ dịch chuyển là 25%, cao hơn so với cùng kỳ năm ngoái. Đi cùng với các thương hiệu lớn này, Tập đoàn Target Sourcing Services và Tập đoàn Dansu Group cũng đã khảo sát, đang có ý định mở rộng đầu tư vào Việt Nam.

Tuy nhiên, như phân tích, dù đang có đơn hàng khổng lồ sản xuất tại thị trường Việt Nam nhưng cả Nike và adidas không tạo nhiều cơ hội cho các DN da giày của Việt Nam, chưa kể việc adidas liên tiếp báo lỗ trong nhiều năm. Vì vậy, việc dịch chuyển đơn hàng của hai thương hiệu này chưa thể là niềm vui đối với thị trường Việt Nam.

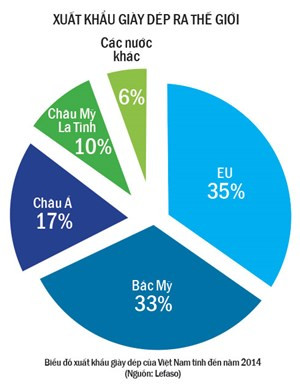

Theo Lefaso, lợi thế so sánh của Việt Nam hiện nay là cơ hội thu hút đơn hàng. Do đó, ngành da giày nên chủ động đón nhận cơ hội, xây dựng cơ sở hạ tầng để phát triển bền vững. Để được hưởng ưu đãi thuế quan từ TPP, ngành da giày phải đáp ứng yêu cầu về quy tắc xuất xứ với khoảng 40%-50% trị giá xuất xưởng của sản phẩm phải từ nội khối (các nước thành viên) TPP.

Theo ông Nguyễn Đức Thuấn, Chủ tịch Lefaso, hiện không chỉ các DN Việt Nam mà cả DN có vốn đầu tư nước ngoài cũng muốn sử dụng nguyên phụ liệu nội địa để được hưởng ưu đãi từ các FTA. Hiện tỷ lệ nội địa hóa của ngành da giày trên 55%, có những DN hơn 60% nhưng phần lớn là các chuỗi cung ứng của tập đoàn nước ngoài.

Vì thế, để phá chuỗi liên hoàn của các DN FDI, ngành công nghiệp da giày của Việt Nam phải nhanh chóng thay đổi về cơ sở hạ tầng và phát triển ngành nguyên phụ liệu. Đòi hỏi không mới nhưng vẫn luôn là cái đích trước mắt để thay đổi vận mệnh của ngành.

Tuy có kinh ngạch xuất khẩu da giày thuộc hàng Top của Việt Nam với 8,5 tỷ USD năm 2013, dự kiến sẽ tăng thêm 14% năm 2014, nhưng Việt Nam đang cách rất xa vị trí dẫn đầu của Trung Quốc ở thị trường quốc tế. Liệu rằng sự dịch chuyển đơn hàng của các DN FDI có là cơ hội lớn của DN Việt Nam?

Có không ít kỳ vọng gia tăng đơn hàng sẽ giúp DN da giày Việt Nam có thêm nhiều cơ hội kinh doanh. Nhưng thực tế hoàn toàn không phải vậy. Bởi vì, mấy năm trở lại đây, khi đầu tư ở Việt Nam, các DN nước ngoài thường tìm những đơn vị "chân rết" để cung ứng nguyên phụ liệu, nhưng sau đó đều tự cung tự cấp. Gần như là không có sự hiện diện của các DN Việt Nam trong chuỗi sản xuất của họ.

Theo ông Hà Duy Hưng, các DN Đài Loan, Hàn Quốc đều có sự đồng hành của các hiệp hội nước họ. Do đó, khi đầu tư tại một quốc gia nào, họ sẽ mang hết cụm DN đó sang.

Ví dụ, 10 DN làm giày thì sẽ có một DN dệt vải để cung cấp nguyên liệu, rồi DN làm đế, làm nút, làm dây giày... tạo thành một tổ hợp khép kín, nên DN Việt Nam muốn chen chân vào để mua nguyên liệu cũng rất khó, chứ chưa nói đến việc sẽ trở thành một trong những mắt xích của cụm tổ hợp sản xuất đó.

Còn với các DN nhỏ, cạnh tranh đang ngày càng là vấn đề lớn đối với các ngành thâm dụng lao động như da giày. Với các DN gia công xuất khẩu, tình trạng đơn hàng không đủ, vốn quay vòng không kịp nên khó khăn cứ thế mà kéo nhau đóng cửa. Về giải pháp, ông Hà Duy Hưng cho rằng, DN Việt Nam nên tránh chọn giải pháp cạnh tranh trực diện mà chia ra theo từng phân khúc.

| Theo báo cáo của Lefaso, tỷ lệ nội địa hóa của ngành mới chỉ chiếm 40-45% (chủ yếu là đế giầy và chỉ khâu), trong khi nguyên liệu quan trọng nhất là da thuộc và da nhân tạo vẫn phải nhập khẩu. Việt Nam chỉ cung ứng được vải cho sản xuất loại giày vải cấp thấp, các chủng loại vải cao cấp đều phải nhập khẩu. |

DN phải tự thiết kế, hoặc phát triển được mẫu thì mới biết được sản phẩm cần những nguyên liệu gì, nguyên liệu này bán ở đâu. Qua đó, dễ dàng hướng khách hàng lựa chọn những nguyên liệu ở Việt Nam. Ngược lại, sẽ bị chỉ định nguồn nguyên liệu và thông thường là nguyên liệu ở nước ngoài.

Theo đó, hãng đặt hàng sẽ biết được hết chi phí nên sẽ ép giá DN gia công. "Đây là kinh nghiệm mà Đông Hưng Group đã trải qua. Tuy nhiên, chúng tôi hiện nay đã chủ động hơn, nếu bị chỉ định nguyên liệu sẽ từ chối ngay. Sau này, kể cả trong hợp tác với các đối tác lớn như Puma, Clarks Đông Hưng cũng đưa ra tiêu chuẩn, tự tìm kiếm nhà cung ứng nguyên liệu, miễn sao đáp ứng được nhu cầu của đối tác", ông Hưng cho hay.

Về vấn đề này, ông Diệp Thành Kiệt, Phó chủ tịch Lefaso, nhận định "nếu không thể gia tăng giá trị và sản lượng ở phân khúc thiết kế, nghiên cứu tạo sản phẩm mới; tạo năng lực sản xuất; phân phối sản phẩm thì 5 năm nữa ngành sẽ không thể tăng trưởng được".

Thực tế, DN Việt Nam chủ động như Đông Hưng chỉ đếm trên đầu bàn tay. Các thương hiệu một thời của Việt Nam như Phú Lâm, Hiệp Hưng, An Lạc... chưa phục hồi trở lại. Tuy nhiên, ông Hưng vẫn ước mơ "chỉ cần khoảng 100 DN Việt Nam có doanh thu khoảng 100 triệu USD/năm thì bộ mặt của ngành công nghiệp da giày Việt Nam hoàn toàn khác".

.png)