|

Từ năm 2012 đến cuối tháng 3/2019, toàn hệ thống các tổ chức tín dụng đã xử lý được 907,33 nghìn tỷ đồng nợ xấu, trong đó riêng năm 2018, toàn hệ thống các tổ chức tín dụng đã xử lý được 163,14 nghìn tỷ đồng nợ xấu |

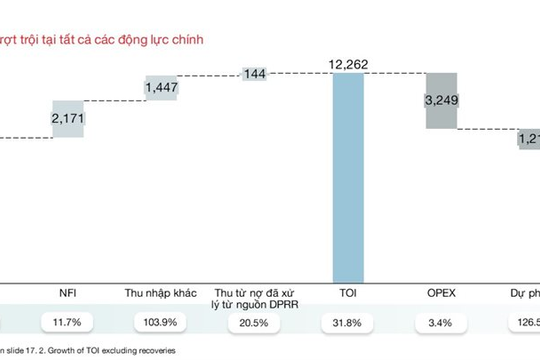

Theo “Đánh giá kinh tế Việt Nam thường niên năm 2018” của Đại học Kinh tế Quốc dân, tỷ lệ dự phòng rủi ro trên dư nợ xấu đã tăng từ mức 65,4% năm 2017 lên mức 78% năm 2018. Thế nhưng, biện pháp được các ngân hàng sử dụng để xử lý nợ xấu vẫn là sử dụng dự phòng rủi ro tín dụng, chiếm đến 59%, thu hồi nợ từ khách hàng chiếm 53%, bán phát mại tài sản đảm bảo chiếm 3% và các hình thức khác.

Số liệu của Ngân hàng Nhà nước (NHNN) cho thấy, từ năm 2012 đến cuối tháng 3/2019, toàn hệ thống các tổ chức tín dụng đã xử lý được 907,33 nghìn tỷ đồng nợ xấu, trong đó riêng năm 2018, toàn hệ thống các tổ chức tín dụng đã xử lý được 163,14 nghìn tỷ đồng nợ xấu.

Bà Nguyễn Thị Hồng - Phó thống đốc NHNN, tại cuộc họp báo hồi tháng 6/2019 đã nói rằng, sẽ thực hiện quyết liệt và hiệu quả Nghị quyết 42, đẩy mạnh xử lý nợ xấu của các tổ chức tín dụng; đẩy mạnh xử lý nợ xấu theo cơ chế thị trường, kiểm soát nợ xấu mới phát sinh và nợ tiềm ẩn trở thành nợ xấu, phấn đấu đưa tỷ lệ nợ xấu nội bảng xuống 2%, theo Nghị quyết 01/NQ-CP của Chính phủ.

Link bài viết

Tuy nhiên, nếu tính thêm nợ bán cho Công ty TNHH MTV Quản lý Tài sản của các tổ chức tín dụng Việt Nam (VAMC) chưa xử lý, nợ tiềm ẩn trở thành nợ xấu lên tới 5,88% dù tỷ lệ nợ xấu nội bảng cuối quý I/2019 chỉ ở mức 2,02%.

Tiệm cận năm 2020, mốc thời gian có ý nghĩa lớn đối với hệ thống ngân hàng. Đây cũng là năm cuối cùng kết thúc giai đoạn tái cơ cấu xử lý nợ xấu được đề ra từ cách đây 5 năm của nhiều ngân hàng.

Năm 2020 cũng là hạn cuối cùng để 10 ngân hàng thuộc diện thí điểm phải đáp ứng được tiêu chuẩn Basel II tại Thông tư 41/2016-TT-NHNN. Năm 2020 cũng là thời điểm để các ngân hàng bước vào cuộc đua mới, với những mục tiêu xa hơn như niêm yết tại thị trường quốc tế.

Khách hàng ngày càng e ngại khi mua lại các khoản nợ xấu. Năm 2019, VAMC đặt mục tiêu mua nợ bằng trái phiếu với giá trị 20.000 tỷ đồng, mua nợ xấu theo giá trị thị trường đạt 4.500 tỷ đồng. Nhưng tính đến thời điểm này, vốn điều lệ của VAMC chỉ 2.000 tỷ đồng, trong khi theo lộ trình của Quyết định 1058 của Thủ tướng Chính phủ, đến năm 2018, vốn điều lệ của VAMC được nâng lên 5.000 tỷ đồng và đến năm 2020 con số này được nâng lên 10.000 tỷ đồng.

Theo Tổng giám đốc VAMC - ông Đoàn Văn Thắng, việc thiếu dòng tiền thực và thủ tục chuyển nhượng sang tên tài sản bảo đảm của nợ xấu đang là những vướng mắc lớn nhất, cản trở việc mua nợ của VAMC.

Thực tế cho thấy, chất lượng tài sản, nợ xấu, tín dụng bất động sản chiếm khoảng 16,6% tổng tín dụng toàn hệ thống và cho vay phục vụ đời sống chiếm 18,8%, là hai loại tín dụng được đánh giá tiềm ẩn nhiều rủi ro cho hệ thống. Nhưng VAMC vẫn có thể hoàn thành nhiệm vụ nếu được cấp đủ vốn điều lệ là 10.000 tỷ đồng và có thể đảm bảo kế hoạch mua 20.000 tỷ đồng nợ xấu theo giá trị thị trường.

Chiến lược phát triển của VAMC đến năm 2025, định hướng đến năm 2030 của VAMC đã được hoàn thiện và trình NHNN. Hiện VAMC đang hoàn thiện để trình NHNN đề án sàn giao dịch nợ xấu. Ông Thắng hy vọng, những quyết sách này sẽ tạo bước đột phá trong hoạt động mua bán nợ của VAMC.

.jpg)

.png)

.png)

.png)

.jpg)

.jpg)