|

Theo các chuyên gia, cơ cấu sở hữu chéo hiện đang giúp các tổ chức tài chính lách quy định về đảm bảo an toàn, nếu như không muốn nói là vô hiệu hóa. Cho dù có áp dụng các chuẩn mực đến đâu, nếu như sở hữu chéo này tồn tại thì họ vẫn có thể bỏ qua những quy định mà không hề vi phạm.

"Mấu chốt là an toàn vốn, giới hạn cho vay khách hàng, giới hạn đầu tư góp vốn (đầu tư chứng khoán và bất động sản) và kiểm soát nợ xấu. Cơ cấu sở hữu chéo giúp các tổ chức tài chính lách, vô hiệu hóa hầu hết quy định", ông Nguyễn Xuân Thành - Giám đốc Chương trình chính sách công thuộc Chương trình giảng dạy kinh tế Fulbright, nhận định.

Giúp ngân hàng "lách" quy định

Ông Thành dẫn chứng: với quy định đảm bảo an toàn vốn (CAR = 9%), tất cả các ngân hàng đều đạt tiêu chí này, có ngân hàng có tỷ lệ đảm bảo cao hơn nhiều. "Rõ ràng, sở hữu chéo khiến cho đánh giá không đúng "tài sản Có" rủi ro, từ đó làm tăng hệ số đủ vốn CAR một cách không thực chất", ông Thành nhận định.

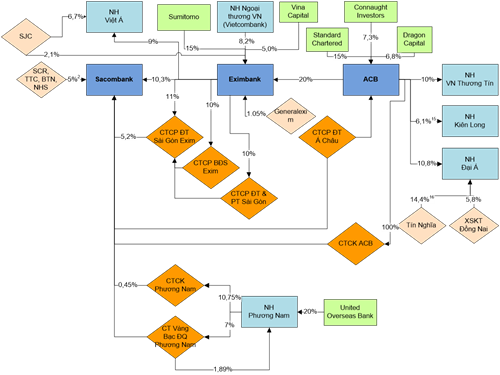

Theo ông Thành, ở nước ngoài, dù CAR = 40% mà nợ xấu hơn 10% cũng không lo lắng. Nhưng ở Việt Nam thì khác. Vì vấn đề là vốn có phải là vốn thật không. Nếu sở hữu nhiều ngân hàng, có thể đi vay ngân hàng này góp vốn vào ngân hàng khác. Điển hình như SCB góp vốn vào Ngân hàng Tín Nghĩa và Ngân hàng Đệ Nhất.

"Ngoài ra, sở hữu chéo còn giúp các ngân hàng cho một khách hàng vay vượt quá quy định 25% vốn tự có, mà khách hàng đó chính là cổ đông. Ngân hàng thương mại (NHTM) có thể chuyển các khoản nợ xấu thành "tài sản Có" khác thông qua việc chuyển nợ xấu sang các công ty con, công ty liên kết. Từ đó vô hiệu hóa quy định về báo cáo chất lượng tín dụng và trích dự phòng rủi ro", ông Thành phân tích.

Cùng quan điểm trên, Ts. Lê Đăng Doanh - chuyên gia kinh tế, cho biết có ngân hàng do phụ nữ làm chủ tịch HĐQT, hơn 70% tín dụng do công ty của bà đó vay. Tất cả đều được đầu tư vào một dự án duy nhất.

|

Theo các chuyên gia, cơ cấu sở hữu chéo hiện đang giúp các tổ chức tài chính lách quy định về đảm bảo an toàn, nếu như không muốn nói là vô hiệu hóa. Cho dù có áp dụng các chuẩn mực đến đâu, nếu như sở hữu chéo này tồn tại thì họ vẫn có thể bỏ qua những quy định mà không hề vi phạm.

"Hay một ngân hàng khác: bố là chủ tịch HĐQT, con là tổng giám đốc, vợ là thành viên HĐQT… Như vậy có phù hợp với quy định không?", ông Doanh băn khoăn.

Cũng theo ông Thành, sở hữu chéo giúp NHTM vẫn có thể tham gia đầu tư chứng khoán, vì vậy vô hiệu hóa quy định giới hạn đầu tư, góp vốn cổ phần nhằm tách bạch hoạt động ngân hàng đầu tư ra khỏi hoạt động của NHTM.

Ts. Nguyễn Trí Hiếu - chuyên gia ngân hàng, không đồng quan điểm cho rằng sở hữu chéo, đầu tư chéo là phù hợp với kinh tế thị trường, bối cảnh của Việt Nam. "Vì thực tế, sở hữu chéo đang đi ngược với kinh tế thị trường và có thể đã bị lợi dụng".

Từ góc nhìn của một chuyên gia nước ngoài, ông Sanjay Kalra - đại diện thường trú của Quỹ Tiền tệ Quốc tế (IMF) ở Việt Nam, cho rằng hiện tượng sở hữu chéo đã và đang mang lại những bất cập cho nền kinh tế, chẳng hạn trong thị trường bất động sản.

Bỏ hay không bỏ?

Nhìn vào 9 ngân hàng yếu kém, 3 ngân hàng sáp nhập đầu tiên, có thể tạm hình dung là sáp nhập 3 ngân hàng có cùng một chủ (gom lại cùng một chủ để xử lý), trừ phi giai đoạn gần đây có 1 nhà đầu tư mới tham gia. Còn TienPhongBank thì đến khi có Tập đoàn Doji tham gia vào mới tái cấu trúc. Thay vì tái cấu trúc thực sự để giải quyết vấn đề thanh khoản thì dường như cách dễ nhất là tăng cường sở hữu chéo, cho 1 tập đoàn đầu tư mới vào đầu tư.

Điều đó cho thấy cơ cấu sở hữu chéo vẫn tồn tại, ít nhất là trước mắt giải quyết được vấn đề tái cấu trúc ngân hàng. Hệ quả về sau, cơ cấu sở hữu chéo vẫn tồn tại và dường như không làm được việc vừa tái cấu trúc vừa xử lý sở hữu chéo. Điều đó vô hình trung chấp nhận sở hữu chéo để giải quyết sự yếu kém của hệ thông ngân hàng.

Việc loại bỏ hoàn toàn sở hữu chéo trong thời điểm này không phải là đơn giản, vì bản thân nó cũng có những lợi ích riêng. Theo ông Đinh Tuấn Minh - chuyên gia tài chính, vì có lợi ích nhất định, nên khi tìm cách loại bỏ sở hữu chéo thì gặp phải sự phản ứng rất mạnh mẽ từ thị trường. Đặc biệt, nếu xử lý không khéo sẽ gây ra sự cản trở khu vực kinh tế.

Song ông Minh cho rằng lợi ích thì ít, mà tác hại thì nhiều. "Đa phần các nghiên cứu thực nghiệm gần đây cho thấy sở hữu chéo trong hệ thống tín dụng gây nhiều tác hại cho nền kinh tế hơn là ích lợi. Sở hữu chéo được xem như là một nguyên nhân quan trọng dẫn đến nợ xấu mang tính hệ thống và đổ vỡ hệ thống tài chính tại các quốc gia châu Á và châu Mỹ Latinh trong vài thập kỷ gần đây", ông Minh cho biết.

Theo giới chuyên gia, để xóa bỏ vấn đề sở hữu chéo, cần phải giải quyết một số vấn đề. Ví như sự sụt giảm giá vốn. Khi có thông tin sở hữu chéo và tìm cách ép giảm sở hữu chéo thì sẽ dẫn đến việc sụt giảm giá vốn nghiêm trọng để chuyển giao vốn sở hữu. Khi bán giá thấp như vậy khiến bên nắm giữ bị thua lỗ và giá thị phần của một định chế tài chính cũng sụt giảm theo. Cả 2 điều này đều dẫn đến hiện tượng vốn tự có của cả hệ thống bị sụt giảm.

Không chỉ vậy, khi quan hệ sở hữu chéo không còn, rất dễ dẫn đến hiện tượng doanh nghiệp không vay được vốn (khi các cam kết đầu tư giữa hai bên vẫn còn), khiến ngưng trệ đầu tư, có thể phá sản. Khi chủ sở hữu mới đến, việc cam kết vốn cho các dự án trung và dài hạn sẽ ngừng, có thể nhiều dự án tốt sẽ bị dừng.

.jpg)

.jpg)

.jpg)