Fed "mạnh tay" cắt giảm lãi suất: Triển vọng dài hạn cho thị trường chứng khoán

Đánh giá về động thái của Cục Dự trữ Liên bang Mỹ (FED) cắt giảm lãi suất 50 điểm cơ bản, chuyên gia nhận định, thị trường chứng khoán có nhiều dư địa tăng trưởng trong 2 – 3 năm tới nhưng cần thận trọng để tránh những biến động trong ngắn hạn.

Ngày 18/9 (giờ địa phương, tức rạng sáng 19/9 giờ Việt Nam), Cục Dự trữ Liên bang Mỹ (FED) đã “mạnh tay” cắt giảm lãi suất cơ bản xuống 50 điểm, xuống mức mục tiêu 4,75-5% với đa số thành viên tán thành và chỉ một thành viên bỏ phiếu giảm 25 điểm cơ bản. Đây là mức điều chỉnh như kỳ vọng của thị trường.

Báo cáo của Fed cho rằng, tăng trưởng việc làm đã chậm lại và tỷ lệ thất nghiệp đã tăng lên nhưng vẫn thấp. Fed cũng chỉ ra, mặc dù lạm phát tiếp tục hạ nhiệt, nhưng hiện vẫn cao hơn một chút so với mức lạm phát mục tiêu 2%.

Thấy gì từ triển vọng kinh tế của Fed?

Theo đánh giá của Maybank Investment Bank (MSVN), tuyên bố những rủi ro đối với việc đạt được mục tiêu việc làm và lạm phát của Fed là tương đối cân bằng cho thấy một giọng điệu khá trung lập sau đợt cắt giảm mạnh tay lần này. Điều này có thể giải thích tại phản ứng ban đầu của thị trường tiền tệ khá trầm lắng, bên cạnh thực tế là thị trường đã được chia đều về việc cắt giảm 25 điểm cơ bản và 50 điểm cơ bản dựa trên định giá của Hợp đồng tương lai Fed Fund.

MSVN đề cập, đồng USD và trái phiếu chính phủ Mỹ giảm đầu phiên nhưng nhanh chóng tăng trở lại khi thị trường phân tích bài phát biểu cũng như biểu đồ Dot Plot - nhận định của các quan chức Fed về lãi suất quỹ liên bang trong tương lai. Với dự phòng lãi suất Fed vẫn giữ ở ngưỡng 4,4% cuối năm 2024 thì chênh lệch lãi suất USD và VND vẫn sẽ được duy trì khiến tỷ giá chưa thể giảm sâu thêm đặc biệt trong bối cảnh chỉ số DXY vẫn duy trì trên mốc 100.

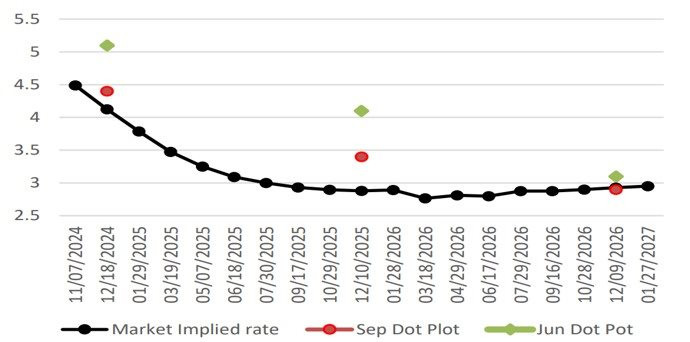

Theo chuyên gia MSVN, so với Dot Plot tháng 6, Dot Plot tháng 9 cho thấy Fed sẽ cắt giảm lãi suất nhanh hơn trong ngắn hạn nhưng duy trì lãi suất cao hơn trong dài hạn. Lãi suất trung vị cuối năm 2024 giảm 50 điểm cơ bản xuống 4,4% của Dot Plot tháng 9, từ mức 5,1% của Dot Plot tháng 6, ngụ ý hai đợt cắt giảm lãi suất nữa (25 điểm cơ bản mỗi đợt) trong tháng 11 và 12/2024, phù hợp với kỳ vọng của thị trường.

Trong năm 2025, tốc độ cắt giảm vẫn được dự báo duy trì ở mức 25 điểm cơ bản mỗi quý. Ngược lại, lãi suất chính sách dài hạn đã được điều chỉnh tăng nhẹ lên 2,9% từ mức 2,8% trước đây.

Đề cập một số chỉ số cần quan tâm trong biên bản “Triển vọng kinh tế của Fed”, các chuyên gia Maybank dự báo GDP được điều chỉnh giảm nhẹ xuống 2% cho năm 2024 từ 2,1% như dự kiến trong tháng 6. Tăng trưởng dự kiến sẽ duy trì ở tốc độ này trong ba năm tới.

Trong khi đó, dự báo lạm phát lõi PCE được hạ xuống 2,6% và 2,2% cho năm 2024 và 2025 tương ứng từ mức 2,8% và 2,3% trước đó.

Dự báo tỷ lệ thất nghiệp đã được nâng lên 4,4% cho năm 2024 từ 4% của tháng 6 và dự kiến sẽ ổn định ở mức này trong năm 2025 trước khi có xu hướng giảm xuống 4,3% vào năm 2026 và sau đó xuống 4,2% trong dài hạn, không thay đổi so với trước đó.

“Ở thời điểm hiện tại, khả năng Fed sẽ giảm lãi suất thêm 100 điểm cơ bản trong năm 2025 và 50 điểm vào năm 2026, qua đó có thể đưa khung lãi suất quỹ liên bang về khoảng 2,75% - 3% vào cuối năm 2026. Tuy nhiên, trong cuộc họp báo, Chủ tịch Powell lưu ý rằng Fed sẽ không vội nới lỏng và các dự báo trên biểu đồ Dot Plot không phải là một kế hoạch chính sách” - MSVN nhận định.

Chứng khoán có dư địa tăng trưởng 2-3 năm tới

Trước Fed, Ngân hàng Trung ương châu Âu (ECB) cũng thông báo cắt giảm lãi suất thêm 0,25%, xuống còn 3,5% trong bối cảnh lạm phát hạ nhiệt và tăng trưởng kinh tế trong khu vực đang tránh được nguy cơ suy thoái.

Nhiều thị trường trên thế giới tăng điểm khi ECB giảm lãi suất, nhưng thị trường chứng khoán Việt Nam cũng như một số thị trường châu Á không tăng.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường, Chứng khoán VPBank (VPS) cho rằng, đây là sự khác biệt của giai đoạn hiện nay. Những thị trường tăng “nóng” như Mỹ, châu Âu có nhịp điều chỉnh nhưng đà phục hồi tuần vừa qua giúp lấy lại mức giảm trước đó và quay lại vùng đỉnh. Tuy nhiên, sự phân hóa thể hiện rõ ở thị trường Hàn Quốc, Đài Loan, Nhật Bản.

Chuyên gia Trần Hoàng Sơn nêu, Fed hạ lãi suất nhưng giới đầu tư có nghi ngại nhất định. Dữ liệu quá khứ cho thấy thị trường chứng khoán có biến động khó lường vào thời điểm Fed hạ lãi suất. Trong 3 đến 6 tháng sau khi hạ lãi suất, kể cả có suy thoái hay không suy thoái kinh tế, thị trường chứng khoán có một khoảng điều chỉnh giảm (gap down) rồi sau mới đi lên.

Chuyên gia VPS nhận định, đây có lẽ là sự dịch chuyển dòng vốn từ thị trường tăng “nóng” sang thị trường tiềm năng hơn như Đông Nam Á trong tuần qua. Dòng vốn dần rút khỏi thị trường Nhật Bản, Đài Loan nên có dấu hiệu yếu hơn so với thị trường nhận được dòng vốn mới trong thời điểm hiện tại. Nhìn về trung và dài hạn, thị trường chứng khoán có nhiều dư địa để tăng trưởng trong 2 – 3 năm tới nhưng cần thận trọng để tránh nhưng biến động trong ngắn hạn.

Đề cập một trong những ngành hưởng lợi từ xu hướng lãi suất giảm, ông Sơn cho rằng đó là những doanh nghiệp đang vay nợ nhiều như bất động sản, sản xuất, xuất khẩu. Lãi suất hạ làm chi phí vốn của doanh nghiệp giảm xuống giúp biên lợi nhuận lên cao hơn.

“Nhìn lại chu kỳ 2012 – 2015 khi Fed đưa lãi suất xuống mức thấp nhất lịch sử, Việt Nam vừa có chính sách hỗ trợ lãi suất, vừa đưa ra gói hỗ trợ 30.000 tỷ đồng. Nhờ đó, thị trường bất động sản đóng băng giai đoạn 2011 – 2012 đã phục hồi mạnh mẽ 2014 - 2016. Rất nhiều cổ phiếu bất động sản thanh khoản thấp được cải thiện nhiều và giá tăng bằng lần” - chuyên gia VPS đánh giá.

Với nhóm ngân hàng là nhóm có vốn hóa đứng đầu thị trường chứng khoán, ông Trần Hoàng Sơn cho biết, khi Fed hạ lãi suất chắc chắn các ngân hàng sẽ hạ lãi suất theo thị trường. Thế nhưng, nhìn lại quá khứ, giai đoạn 2015 hạ lãi suất, ngân hàng vẫn tăng trưởng tốt.

“Trong cơ cấu thu nhập ngân hàng hiện nay, thu nhập lãi thuần giảm, thu nhập từ dịch vụ đang cải thiện nhiều và dần chiếm tỷ trọng lớn. Mặt khác, doanh nghiệp phục hồi thì nợ xấu ngân hàng giảm, giảm trích lập dự phòng, sức khỏe hệ thống ngân hàng càng tốt hơn. Do vậy, kinh tế phục hồi thì tốt cho tất cả. Ngành ngân hàng là ngành xương sống của nền kinh tế nên vẫn có dư địa tốt để phục hồi”, ông Sơn chia sẻ.