Thị trường trái phiếu Việt Nam còn ẩn chứa nhiều nguy cơ

Sống đẹp mỗi ngày - Ngày đăng : 04:06, 13/09/2017

|

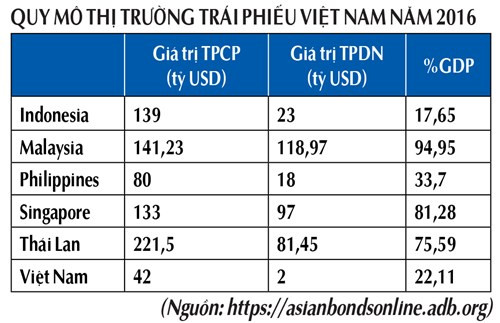

Tham gia Cộng đồng Kinh tế ASEAN (AEC) là cơ hội để hệ thống tài chính nói chung và thị trường trái phiếu của Việt Nam nói riêng phát triển và hoàn thiện. Tuy nhiên AEC cũng đem lại không ít thách thức trong năm qua và sẽ cả cho những năm tiếp theo khi quy mô của thị trường trái phiếu Việt Nam còn khiêm tốn so với các nước trong khu vực.

Đọc E-paper

|

Thị trường trái phiếu Việt Nam còn ẩn chứa nhiều nguy cơ, thể hiện ở hai yếu tố là độ mở của luật và sự biến động của lạm phát. Hiện nay, độ biến động của lạm phát Việt Nam là cao nhất trong 6 nước, mặc dù điểm chấm cho độ mở của luật của Việt Nam khá tốt, chỉ thua Singapore (8 điểm) và ngang với Malaysia (7 điểm).

Tính đến hết tháng 12/2016, thị trường trái phiếu của Việt Nam chiếm 22% GDP với tổng giá trị 44 tỷ USD. Thế nhưng, khi so sánh với các quốc gia ASEAN thì quy mô của thị trường trái phiếu Việt Nam thấp nhất cả về giá trị tuyệt đối cũng như % GDP. Có một điểm đáng lưu ý nữa, đó là thị trường trái phiếu của Việt Nam chủ yếu là trái phiếu chính phủ, giá trị niêm yết của trái phiếu doanh nghiệp là rất thấp.

Thị trường trái phiếu Việt Nam tăng trưởng nhanh nhưng thiếu tính bền vững. Điều này không chỉ thể hiện qua tỷ lệ phát hành áp đảo của trái phiếu chính phủ mà còn ở cơ cấu kỳ hạn bất hợp lý.

Việt Nam hầu như chỉ phát hành được trái phiếu dưới 5 năm, mà cụ thể là dưới 3 năm, trong khi các nước trong khu vực là hơn 7 năm. Trong khi đó, quốc gia nào có cơ cấu kỳ hạn trái phiếu càng dài thì tính triển vọng và đánh giá xếp hạng tín nhiệm luôn ở mức cao, bởi các nhà đầu tư nhìn thấy tính ổn định và tiềm năng phát triển kinh tế ở quốc gia đó.

Cũng bởi cơ cấu kỳ hạn bất hợp lý, kết hợp với vấn đề nợ công và mất cân đối ngân sách nhà nước, Quốc hội đã thông qua Nghị quyết 78/2014. Theo Nghị quyết này, "Từ năm 2015, phát hành trái phiếu chính phủ phải có kỳ hạn từ 5 năm trở lên, không thực hiện các khoản vay có kỳ hạn ngắn để bù đắp bội chi ngân sách nhà nước, và giảm mức vay đảo nợ". Quyết định này tuy đúng đắn nhưng vẫn ẩn chứa nhiều rủi ro.

Thứ nhất, thị trường trái phiếu Việt Nam đang phụ thuộc nguồn vốn từ ngân hàng, chủ yếu là huy động ngắn hạn từ dân cư và tổ chức. Vì vậy, với việc siết chặt kỳ hạn trái phiếu chính phủ dưới 5 năm, và chỉ được phát hành kỳ hạn trên 5 năm, các ngân hàng sẽ chuyển hướng sang các kênh đầu tư khác có lợi suất cao hơn, đặc biệt là cho vay khách hàng.

Thực vậy, tình trạng ế ẩm trong các phiên đấu thầu trái phiếu chính phủ đã xuất hiện từ đầu quý II/2015. Do đó, tại kỳ họp thứ 10, Khóa XIII, Quốc hội đã cho phép phát hành trở lại trái phiếu chính phủ kỳ hạn dưới 5 năm (với tỷ lệ 30%, còn lại trên 5 năm 70%).

Đây là thay đổi rất đáng chú ý để Chính phủ huy động vốn tốt hơn. Ngay trong lần trở lại đầu tiên sau gần một năm vắng bóng, trái phiếu kỳ hạn 3 năm đã nhận được sự quan tâm đặc biệt từ thị trường khi 6.000 tỷ đồng đã được bán hết với mức lãi suất 5,9%/năm, trong khi lượng đăng ký đặt thầu lên tới 19.160 tỷ đồng, gấp 3,2 lần giá trị gọi thầu.

Thứ hai, trong bối cảnh thâm hụt ngân sách 7 tháng năm 2015 ở mức 4,5 tỷ USD, việc không bán được trái phiếu chính phủ khiến tình trạng thiếu hụt nguồn vốn cho ngân sách nhà nước trở nên căng thẳng. Vào cuối tháng 7/2015, Bộ Tài chính đề nghị vay 30.000 tỷ đồng từ Ngân hàng Nhà nước để giải tỏa bớt áp lực ngân sách.

Thứ ba, Nghị quyết 78/2014 đã không đặt trong mối tương quan của hệ thống tài chính, khi mà ngân hàng đang chiếm 75% trong tổng tài sản hệ thống tài chính. Điều này sẽ dẫn đến áp lực tăng lãi suất của trái phiếu chính phủ trong thời gian tới.

Trong năm 2015, để giải quyết tình trạng ế ẩm của trái phiếu chính phủ, Kho bạc Nhà nước đã tăng lãi suất trúng thầu từ 5,45%/năm lên 6,4%/năm ở trái phiếu kỳ hạn 5 năm nhưng vẫn không thu hút được nhà đầu tư.

Những khó khăn trên thị trường trái phiếu chính phủ đã bắt đầu có dấu hiệu lây lan sang lãi suất của nền kinh tế. Vào giữa tháng 9/2015, một số ngân hàng thương mại đã tăng lãi suất tiền gửi VND thêm 0,1 - 0,3%/năm. Động thái này diễn ra sau khi Ngân hàng Nhà nước phá giá VND trong tháng 8. Mặc dù chưa có một cuộc đua lãi suất huy động như đã từng diễn ra vào năm 2010 - 2011, nhưng đây là dấu hiệu cho thấy kỳ vọng tăng lãi suất trong thời gian tới.

Khi gia nhập AEC và thực hiện các cam kết tự do hóa lưu chuyển dòng đầu tư và vốn trong thị trường vốn, Việt Nam sẽ chịu nhiều ảnh hưởng hơn từ các sàn chứng khoán Indonesia, Malaysia, Singapore. Do vậy, Chính phủ cần chú trọng đến việc phát triển thị trường phái sinh nhằm bổ sung thêm các công cụ phòng ngừa rủi ro cho thị trường. Mặt khác, Việt Nam cần đa dạng kỳ hạn trái phiếu doanh nghiệp để giảm rủi ro kỳ hạn, tạo môi trường đầu tư để đa dạng và tăng số lượng nhà đầu tư, nhà tạo lập thị trường.