Kết quả kinh doanh nửa đầu năm 2018: Ưu tư ngành dược

Cơ hội & Thách thức - Ngày đăng : 03:34, 03/08/2018

|

Theo số liệu tài chính, tuy doanh thu quý II/2018 của Công ty CP Xuất nhập khẩu Y tế Domesco (DMC) tăng 15% so với cùng kỳ 2017 nhưng lãi ròng giảm mạnh. Lũy kế 6 tháng đầu năm 2018, lợi nhuận sau thuế của Công ty gần như đi ngang, chỉ đạt 107 tỷ đồng. So với mục tiêu lợi nhuận ròng đề ra cho cả năm thì DMC hoàn thành chưa được một nửa.

Tuy nhiên, không riêng DMC, Dược Hậu Giang (DHG) cũng có kết quả kinh doanh nửa đầu năm 2018 không như kỳ vọng. Cụ thể, tuy tăng nhẹ doanh thu nhưng lãi ròng lại chỉ đạt 310 tỷ đồng, giảm 14% so với cùng kỳ. Tính ra, DHG cũng chỉ mới hoàn thành 44% chỉ tiêu lợi nhuận năm đề ra.

Phía DHG lý giải, sở dĩ lợi nhuận của Công ty sa sút vì chi phí bán hàng, chi phí nhân viên đều tăng, như chi phí quảng cáo tăng gần gấp đôi, từ mức xấp xỉ 20 tỷ đồng của quý II năm ngoái tăng lên gần 37 tỷ đồng trong quý II năm nay, lại còn bị áp lực từ thuế tăng mạnh.

Về phần DMC, nguyên nhân sụt giảm lợi nhuận được xác định do chi phí giá vốn tăng. Cụ thể, giá vốn hàng bán của DMC trong nửa đầu năm nay chiếm tới 62,4% doanh thu thuần, trong khi cùng kỳ năm ngoái chỉ khoảng 59%. Trong báo cáo thường niên mới đây, lãnh đạo DMC chia sẻ, nguyên liệu cho sản xuất dược phẩm hầu hết phải nhập khẩu, nhất là nhập từ Trung Quốc.

Nhưng nay, với lý do bảo vệ môi trường, Trung Quốc siết lại hoạt động của các nhà máy nguyên liệu dược và chất trung gian. Động thái này khiến cho giá cả nguyên liệu đầu vào của ngành dược phẩm nhập từ Trung Quốc tăng đột biến, ảnh hưởng đến nhiều nước, trong đó có Việt Nam.

Trong khi đó, với Công ty CP Dược Lâm Đồng - Ladophar (LDP), từ khi lên sàn năm 2010 đến nay chưa xảy ra lỗ nhưng báo cáo tài chính quý II năm nay ghi nhận lỗ quý thứ hai liên tiếp do chí phí giá vốn, chi phí bán hàng và chi phí quản lý tăng mạnh. Theo đó, chỉ tính riêng quý II/2018, doanh thu thuần của Ladophar đạt 105,2 tỷ đồng, giảm 19% so với cùng kỳ 2017, lợi nhuận gộp từ bán hàng và cung cấp dịch vụ giảm đến 30%, còn 13,75 tỷ đồng.

Trong khi đó, chi phí bán hàng và chi phí quản lý doanh nghiệp ở mức 17,2 tỷ đồng (lớn hơn so với lãi gộp thu được). Như vậy, lỗ lũy kế 6 tháng đầu năm 2018 của Ladophar là 6,2 tỷ đồng, trong khi, năm 2018, Ladophar đặt mục tiêu lãi trước thuế 29 tỷ đồng.

Công ty Chứng khoán ACB (ACBS) dự báo, với việc nâng sở hữu cho nhà đầu tư nước ngoài từ 49% lên 100% cổ phần, DHG sẽ phải dừng một số hoạt động ngoài sản xuất nhằm đáp ứng các yêu cầu về gỡ bỏ giới hạn đầu tư nước ngoài. Điều này có thể dẫn đến doanh thu của DHG thấp hơn trong năm nay.

Đối với Domesco, sụt giảm doanh thu liên quan đến scandal thu hồi thuốc có nguồn gốc từ nguyên liệu Valsartan, do Công ty Zhejiang Huahai Pharmaceutical của Trung Quốc cung cấp. Theo điều tra từ Cơ quản Quản lý Dược phẩm Châu Âu (EMA), nguyên liệu này có chứa tạp chất có thể gây ung thư, nên mới đây, EMA đã ra quyết định thu hồi toàn bộ sản phẩm chứa chất Valsanrtan. Tại Việt Nam, Cục quản lý Dược đã có văn bản gởi đến 8 công ty, bao gồm cả Domesco với yêu cầu tương tự.

Theo đánh giá của Domesco, việc thu hồi Valsartan không ảnh hưởng đến kết quả sản xuất, kinh doanh của Công ty. Bởi đây là sản phẩm có doanh thu rất thấp trong số gần 300 sản phẩm mà Domesco sản xuất và phân phối. Domesco cũng đang làm việc với nhà cung cấp để yêu cầu bồi thường, nhằm giúp việc thu hồi thuốc không gây tổn thất về lợi nhuận cho Công ty.

|

Domesco cũng khẳng định, rủi ro này là khách quan, ngoài tầm kiểm soát. Công ty đã thông báo tình hình đến khách hàng và nhà đầu tư. Lãnh đạo Domesco cho biết thêm, Công ty đang nghiên cứu một nguồn nguyên liệu Valsartan khác, để tạo ra những sản phẩm thay thế. Dự kiến Domesco sẽ đưa vào sử dụng nguyên liệu này khi được Cục Quản lý Dược Việt Nam đồng ý.

Bức tranh lợi nhuận chững lại và một số rủi ro bất ngờ ập đến ở một số công ty dược khiến giới đầu tư ít nhiều lo lắng. Trên thị trường, cổ phiếu DMC của Domesco đang giao dịch với mức giá 83.000 - 84.000đ/CP, giảm 37% so với thời đỉnh cao (cuối năm 2017), hay cổ phiếu DHG cũng có lúc rớt khỏi mốc 100.000 đồng.

Tuy nhiên, theo đánh giá của các công ty chứng khoán, thách thức của các công ty dược sẽ sớm qua đi. Vì lâu dài, các công ty dược vẫn được nâng đỡ về triển vọng ngành. Theo IMS Health, Việt Nam là một trong 17 nước xếp vào nhóm có mức tăng trưởng ngành dược cao nhất thế giới, với quy mô thị trường hiện khoảng 5,1 tỷ USD. Còn Global Data chỉ ra, Việt Nam sẽ là một trong 3 nước sẽ tiếp tục có tốc độ tăng trưởng ngành dược khá tốt, trung bình 10%/năm.

Theo Ngân hàng Phát triển Châu Á (ADB), ngành dược Việt Nam còn được hỗ trợ từ nền kinh tế có tăng trưởng GDP cao hơn trung bình thế giới. Đó là chưa kể dân số Việt Nam đang già hóa và mọi người ngày càng chi tiền cho thuốc. BMI dự báo, sắp tới, mức chi tiêu dược phẩm bình quân đầu người vẫn tiếp tục ở mức cao, khoảng 14%/ năm.

Trong bối cảnh đó, những công ty có thế mạnh về thương hiệu và mạng lưới như DHG càng có cơ hội phát triển. Theo báo cáo từ Chứng khoán Phú Hưng (PHS), DHG hiện ở trong top 5 ngành dược Việt Nam, chiếm trên 5% thị phần toàn ngành và 14% thị phần thuốc sản xuất trong nước. DHG cũng đã thiết lập hệ thống bán hàng tập trung vào kênh OTC (bán lẻ) với 35 chi nhánh, trên 25.000 khách hàng và hợp tác với nhiều đối tác bán lẻ như Aeon Mall, BigC, Guardian, Pharmacity...

Nhưng các công ty dược trong nước biết rõ khả năng sẽ bị cạnh tranh gay gắt với những công ty dược nước ngoài và nhóm doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI). Vì thế, DMC và DHG là 2 công ty tiên phong mở hết room cho nhà đầu tư ngoại.

Chiến lược của DHG khi bắt tay với Taisho - một công ty dược nổi tiếng của Nhật - là muốn Taisho giúp DHG nâng cấp tiêu chuẩn sản xuất từ GMP-WHO lên các tiêu chuẩn cao hơn (GMP-GIC/S), giúp gia tăng xuất khẩu và cải tiến mô hình hoạt động.

DHG cũng muốn đạt tới những mục tiêu kinh doanh lớn hơn, như đến năm 2020 có ít nhất một nhãn hàng đạt doanh thu ngàn tỷ đồng, tăng khả năng thắng thầu ở kênh ETC (kênh bệnh viện) như Imexpharm và Pymerphaco. Với những mục tiêu này, cũng là để mở rộng biên lợi nhuận, DHG chấp nhận gia tăng đầu tư, tăng chi phí, hy sinh doanh thu, lợi nhuận trước mắt.

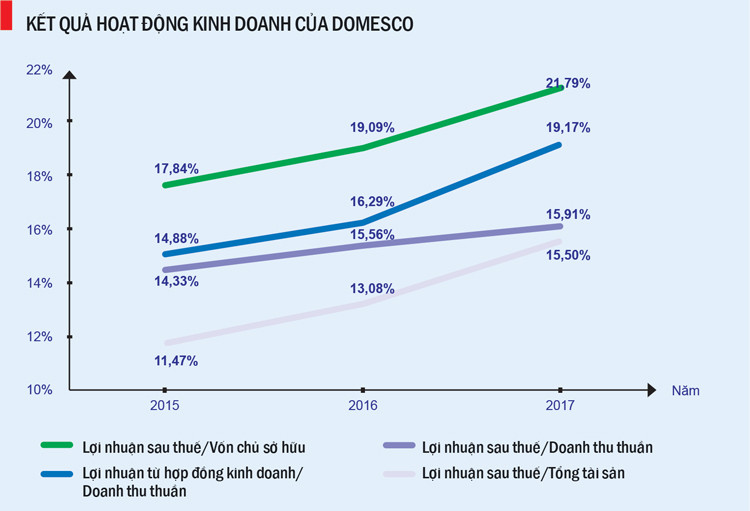

Đối với DMC, từ lâu hãng này đã dựa vào sức mạnh của CFR International SPA (Chi Lê), nay thuộc Tập đoàn Abbott (Mỹ) để tạo ra những lợi thế về nghiên cứu sản phẩm, kinh doanh sản phẩm nhập khẩu, quản lý chi phí... Mục tiêu lâu dài của Domesco là vẫn duy trì tăng trưởng 10%/năm.

Mục tiêu này khá thách thức vì DMC sẽ phải chen chân, đối đầu với khoảng 2.000 công ty đang hoạt động cùng ngành. Trong đó, một số tên tuổi như Dược Cửu Long, thông qua M&A với Euvipharm còn suy tính chiếm lĩnh thị trường. Rõ ràng, nếu các công ty muốn duy trì tốc độ tăng trưởng kinh doanh thì phải thay đổi, tìm cách tăng phần bánh ra.