Nỗi sợ bong bóng dot-com 2.0

Start up - Ngày đăng : 06:00, 15/07/2021

"Với tôi, mọi chuyện đang diễn ra giống như năm 1999", Hussein Kanji - một đối tác tại công ty đầu tư mạo hiểm Hoxton Ventures (Anh) nhận xét. Ông nói thêm rằng, nguồn cung vốn đang rất dồi dào, và tâm lý nhà đầu tư cũng rất tốt.

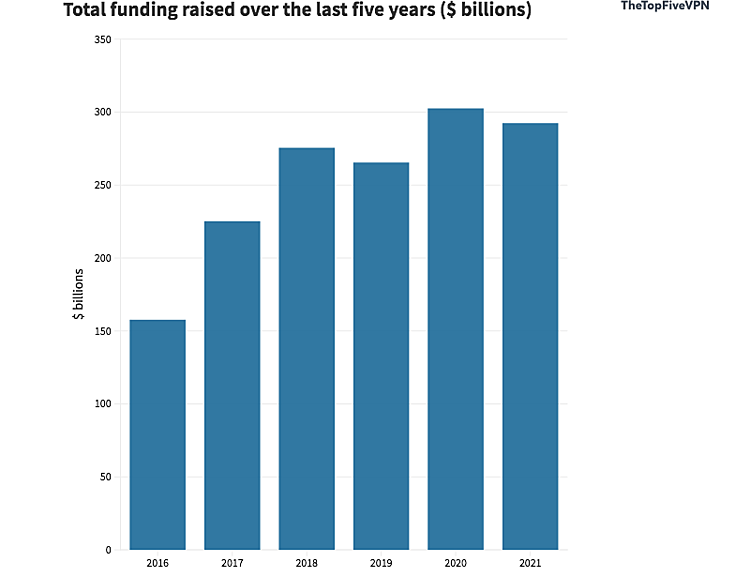

Trên thực tế, nhận xét của Kanji là hoàn toàn có cơ sở, khi giới đầu tư công nghệ đang chi hàng loạt khoản tiền "lớn hơn bao giờ hết" cho các startup. Dữ liệu từ CB Insights cho thấy, trong 7 tháng đầu năm 2021, startup trên toàn thế giới đã huy động được 292,4 tỷ USD, và con số này đang trên đà vượt qua mức 302,6 tỷ USD huy động trong cả năm ngoái. Trong đó, riêng số lượng công ty fintech đã chiếm 22% tổng vốn gọi được trên toàn cầu trong quý II/2021

|

Tổng vốn đầu tư mạo hiểm rót vào startup trên toàn thế giới trong 5 năm qua. Ảnh: CB Insights |

Đồng thời, số lượng của các vòng "siêu gọi vốn", với giá trị trên 100 triệu USD, đã lên đến 751 trong 7 tháng đầu năm, vượt xa mức 665 của năm ngoái. Nói như Andrei Brasoveanu - đối tác tại công ty đầu tư mạo hiểm Accel thì "đây là thời điểm tuyệt vời nếu bạn muốn trở thành doanh nhân và gọi vốn; khi chất lượng lẫn tốc độ phát triển của các công ty là chưa từng có".

Theo CNBC, 5 năm qua, chỉ số NASDAQ đã tăng xấp xỉ 3 lần, trong khi giá trị vốn hóa của một số gã khổng lồ công nghệ như Amazon, Google và Facebook vượt 1.000 tỷ USD; còn Microsoft cùng Apple vượt 2.000 tỷ USD. Đây cũng chính là các yếu tố, khiến những nhà đầu tư như Kanji lo ngại về rủi ro, như những gì đã xảy ra vào năm 1999 - thời điểm ngay trước khi bong bóng dot-com phát nổ.

Nhắc lại sự kiện này, Kanji cho biết, đã từng có thời gian, mà chỉ cần gắn từ "dot-com" vào tên công ty, thì giá cổ phiếu của nó trên thị trường sẽ tăng lên. "Khi ấy, tâm lý muốn bắt lấy cơ hội đầu tư cho thứ sẽ lên cơn sốt trong tương lai là rất lớn", Kanji nói.

Vào cuối những năm 90, trong bối cảnh số người sử dụng Internet ngày càng tăng, giới đầu tư đã rót một lượng lớn vốn vào các công ty dot-com, dù các công ty này không có lịch sử lợi nhuận chính xác. Hoạt động đầu cơ khi ấy đã khiến chỉ số NASDAQ tăng 400% trong giai đoạn 1995 - 2000. Tuy nhiên, sau khi bong bóng vỡ, đến tháng 10/2002, nó đã giảm gần 80% so với đỉnh.

F.O.M.O - Hội chứng sợ bỏ lỡ

Có thể nói, một trong các yếu tố khiến đầu tư mạo hiểm lên ngôi thời gian qua là tình trạng lãi suất thấp phổ biến trên toàn thế giới. Đại dịch Covid-19 khiến hàng loạt các quốc gia hạ lãi suất và tung ra các gói kích cầu nhằm khôi phục tăng trưởng kinh tế sau đại dịch. Nguồn tiền dồi dào khiến một phần trong số quỹ đầu tư này tìm đến các thương vụ đầu tư mạo hiểm.

|

Nguồn tiền dồi dào khiến một phần trong số quỹ đầu tư tìm đến các thương vụ đầu tư mạo hiểm. Ảnh: CNBC |

Theo CNBC, Tiger Global - một quỹ đầu cơ nổi tiếng với việc đặt cược vào các công ty công nghệ trước khi chúng IPO, gần đây liên tiếp đổ tiền nhiều hơn vào lĩnh vực đầu tư mạo hiểm. Trong khi đó, các tên tuổi lớn như SoftBank của tỷ phú "liều ăn nhiều" Masayoshi Son cũng liên tiếp khiến giới đầu tư chấn động với các khoản cược tỷ đô vào hàng loạt startup.

Gần nhất, Vision Fund 2 của Softbank cho biết đặt mục tiêu mỗi ngày rót tiền cho 1 startup. Bản thân tỷ phú Masayoshi Son - Chủ tịch, CEO SoftBank, cho biết ông đang tập trung vào việc tăng gấp đôi số lượng các công ty khởi nghiệp được Vision Fund hỗ trợ lên khoảng 500.

Theo Kanji, mỗi động thái cạnh tranh trong lĩnh vực đầu tư mạo hiểm đều không lọt khỏi mắt các nhà đầu tư. Hơn nữa, định giá các công ty công nghệ chưa niêm yết cũng "ngày càng xa thực tế" do hội chứng sợ bỏ lỡ (F.O.M.O).

Iana Dimitrova - Giám đốc điều hành của công ty khởi nghiệp fintech OpenPayd (Anh), cho biết công ty của cô đang trong tiến trình huy động vốn, với nhiều nhà đầu tư thậm chí còn không buồn quan tâm đến những đợt gọi vốn có giá trị dưới 100 triệu USD.

Một số nhà đầu tư có "hiểu biết rất hạn chế" về phần mềm của OpenPayd, nhưng lại đang đưa ra lời đề nghị "đơn giản vì bây giờ là thời điểm để tham gia", trong bối cảnh lãi suất đang xuống rất thấp, Dimitrova tiết lộ.

"Việc các nhà đầu tư ngày càng viết những tờ séc lớn, thành thực mà nói, là điều tôi thấy có hại cho sự phát triển bền vững của ngành này. Gọi được vốn khủng, các nhà sáng lập có thể sẽ không còn mặn mà với việc tạo ra giá trị. Thay vào đó, họ sẽ mải mê đốt tiền", nữ Giám đốc này nhận xét.