Trái phiếu doanh nghiệp và nỗi lo ngân hàng mua để đảo nợ

Tài chính - Ngân hàng - Ngày đăng : 06:00, 17/09/2021

Đầu tháng 9, Bộ Tài chính đã có công văn số 10059/BTC-VP gửi Ủy ban Chứng khoán nhà nước, Vụ Tài chính ngân hàng và Sở Giao dịch chứng khoán Việt Nam nhằm tăng cường công tác kiểm tra, giám sát thị trường trái phiếu doanh nghiệp (TPDN). Bộ Tài chính đánh giá TPDN thời gian qua đã trở thành một kênh huy động vốn lớn và quan trọng trên thị trường.

Tuy nhiên, bên cạnh tác động tích cực đối với các doanh nghiệp (DN), việc phát hành TPDN cũng bộc lộ nhiều rủi ro và có nguy cơ gây mất an ninh, an toàn nền tài chính quốc gia.

|

Theo đó, sự lo ngại về các biến tướng xung quanh hoạt động mua bán TPDN của ngân hàng thương mại có lẽ là một trong những lý do để siết chặt hoạt động này. Bởi, thông qua việc các ngân hàng vừa là nơi phát hành nổi bật, vừa là nhà đầu tư tích cực trên thị trường TPDN, không loại trừ nhóm này thông qua một hoặc nhóm công ty thứ ba mua chéo trái phiếu của nhau để tăng quy mô, tăng tỷ trọng huy động vốn trung và dài hạn.

Lo ngân hàng mua trái phiếu để đảo nợ, lách tín dụng

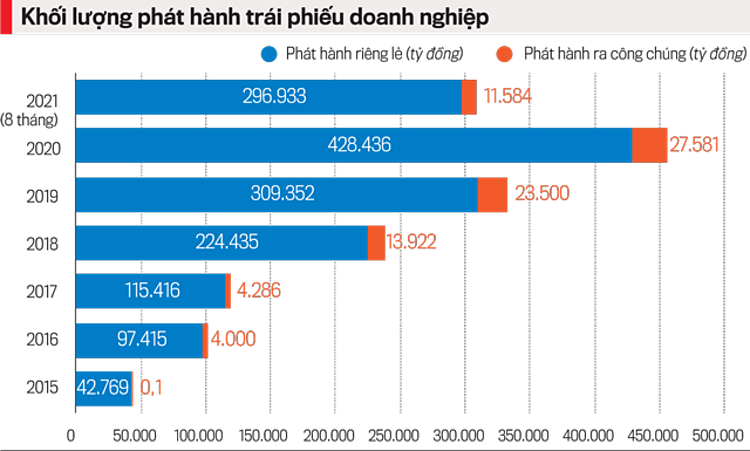

Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho biết, 8 tháng đầu năm 2021, có 490 đợt phát hành TPDN với tổng giá trị 308.517 tỷ đồng - mức cao kỷ lục. Tuy nhiên, tỷ trọng khối lượng phát hành ra công chúng lại giảm so với cùng kỳ năm trước (5,28%), trái với kỳ vọng của cơ quan quản lý.

Trong 8 tháng đầu năm nay, các ngân hàng phát hành 116.100 tỷ đồng, với 24.186 tỷ đồng trái phiếu tăng vốn cấp 2, chiếm 20,8%; 78,3% trái phiếu phát hành kỳ hạn ngắn 2-4 năm, lãi suất thấp dao động từ 3-4,2%, cố định trong toàn bộ thời hạn của trái phiếu.

Link bài viết

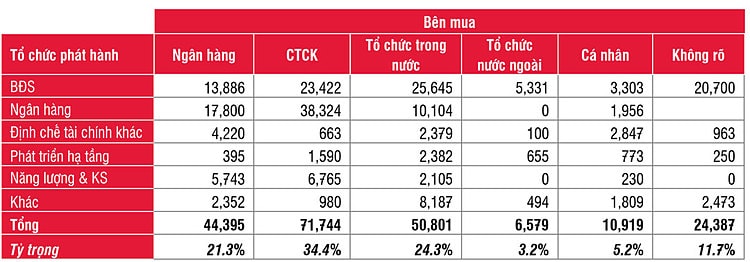

Một thống kê khác từ FiinGroup cho thấy, hơn 70% TPDN hiện nay do các ngân hàng nắm giữ (trực tiếp hoặc gián tiếp qua các công ty chứng khoán) và 7 tháng đầu năm 2021, ngân hàng cùng công ty chứng khoán là bên mua lớn nhất của thị trường TPDN. Theo SSI, tính riêng nửa đầu năm nay, các ngân hàng thương mại mua vào khoảng 44.400 tỷ đồng, chiếm 21,3% tổng lượng TPDN phát hành.

Với việc nắm giữ vai trò chủ đạo ở hầu hết các vai trò (phát hành, nhà đầu tư và môi giới) trên thị trường như vậy, không loại trừ việc nhóm này mua TPDN không chỉ để đầu tư, mà là để đảo nợ, cơ cấu lại nợ cho các DN sân sau hoặc "lách" hạn mức tín dụng với một số DN thân hữu.

Cụ thể, để cải thiện chất lượng tài sản, ngân hàng sẽ bỏ tiền mua TPDN của "con nợ". Sau đó "con nợ" dùng chính số tiền đó để trả nợ cũ tại ngân hàng. Theo đó, nợ xấu, nợ cũ đã biến thành nợ tốt và nợ mới - giống như hình thức đảo nợ mà Luật Các tổ chức tín dụng (TCTD) đã cấm.

"DN kinh doanh bất động sản khó khăn sẽ phát hành trái phiếu, ngân hàng mua lại và DN dùng số tiền bán trái phiếu thu về để trả nợ ngân hàng. Nói cách khác, đây là một cách ngân hàng và DN bắt tay nhau dùng TPDN để đảo nợ", TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng, nhận định.

Theo ông Hiếu, việc ngân hàng phát hành nhiều lần rồi thỏa thuận bán lại cho nhau trong thời gian ngắn không ảnh hưởng đến tài chính nhưng hệ số an toàn vốn sẽ bị lệch đáng kể. Vốn mỏng nhưng hệ số an toàn bị đội lên quá cao sẽ khiến ngân hàng không thể chống chịu được với bất ổn trong kinh doanh, đặc biệt trong giai đoạn nền kinh tế gặp khó khăn do dịch bệnh.

|

Cơ cấu nhà đầu tư mua TPDN trong nửa đầu năm 2021. Ảnh: SSI |

Sẽ siết chặt quản lý

Để bảo đảm an toàn hệ thống, hoạt động mua TPDN của các ngân hàng sắp tới có thể bị siết lại với nhiều quy định cấm trong Dự thảo sửa đổi Thông tư 22/2016/TT-NHNN. Theo đó, TCTD không được mua TPDN phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính DN phát hành; không được mua TPDN phát hành trong đó có mục đích để góp vốn, mua cổ phần tại DN khác.

Bên cạnh đó, trong vòng 12 tháng sau khi bán TPDN, TCTD không được mua TPDN mà TCTD đã bán hoặc TPDN được phát hành cùng lô, cùng đợt phát hành với TPDN mà TCTD đã bán; chỉ được mua TPDN khi có tỷ lệ nợ xấu dưới 3%; không được bán TPDN cho công ty con của chính TCTD đó…

Tuy nhiên, khi Hiệp hội Ngân hàng Việt Nam tổ chức tọa đàm góp ý đối với bản sửa đổi nói trên, rất nhiều ý kiến phản ứng trái chiều. Nhiều ngân hàng bày tỏ sự lo ngại về việc phát triển thị trường trái phiếu, thậm chí bức xúc trong buổi tọa đàm về quan điểm siết chặt hoạt động mua bán TPDN của nhà quản lý.

Ví dụ, quy định "trong vòng 12 tháng sau khi bán TPDN, TCTD không được phép mua lại TPDN đã bán và/hoặc trái phiếu cùng lô/cùng đợt phát hành" bị rất nhiều ý kiến phản đối. Điều này làm hạn chế thanh khoản trái phiếu và cả sự tham gia của các nhà đầu tư nước ngoài, trong khi yếu tố thanh khoản là câu hỏi quan trọng mà các nhà đầu tư nước ngoài thường đặt ra. Trong khi đó, các thị trường trong khu vực như Malaysia, Indonesia, Philippines đều cho phép hoạt động mua đi bán lại trái phiếu.

Không chỉ vậy, nhiều ngân hàng khác cũng đặt vấn đề bị vướng ở nhiều quy định khác nhau mà có thể hình dung hệ quả chung là siết lại giao dịch trái phiếu của ngân hàng. Chẳng hạn, đại diện ban pháp chế của Hiệp hội ngân hàng đánh giá quy định không được vay vốn của TCTD khác để mua trái phiếu là làm khó với ngân hàng, vì hệ thống không thể đo lường dòng vốn theo kiểu "đồng nào mua mắm, đồng nào mua tương".

|

Ngân hàng Nhà nước sẽ quy định khắt khe hơn về hoạt động mua trái phiếu doanh nghiệp của các ngân hàng thương mại |

Lãnh đạo nhiều ngân hàng thương mại cũng cho rằng, Ngân hàng Nhà nước không nên vì những hiện tượng biến tướng ở một vài ngân hàng mà gây khó khăn cho cả thị trường.

Phát biểu tại tọa đàm trực tuyến, đại diện Ngân hàng Nhà nước chia sẻ khó khăn của ngân hàng nhưng vẫn giữ quan điểm thận trọng đối với hoạt động mua bán trái phiếu của các ngân hàng. Lý do mà cơ quan quản lý đưa ra là vì rủi ro tín dụng của hệ thống ngân hàng là rất lớn.

"Các ngân hàng có thể cân nhắc việc cấp tín dụng ít nhất có 2 cửa sổ, một là trái phiếu, hai là tín dụng. Dù là đi theo hướng nào thì điều kiện chuẩn sẽ là như nhau", đại diện Ngân hàng nhà nước chia sẻ. Quan điểm của nhà soạn thảo chính sách là ngân hàng phải bảo đảm về mục đích sử dụng vốn của DN phát hành.

Theo đó, dự thảo Thông tư đã cho ngân hàng một "không gian" để thỏa thuận lại với DN về các hợp đồng phát hành thì ngân hàng nên thực hiện quyền đàm phán đó. Còn nếu không thực hiện được thì việc không được mua trái phiếu là chuyện có thể hiểu được, đặc biệt là tình huống thay đổi mục đích sử dụng vốn.

"Chúng tôi biết đưa ra quy định khó hơn cho các TCTD và các quy định cao hơn chuẩn thông thường cũng có thể dẫn đến khó khăn cho thị trường, nhưng mặt khác, chúng tôi phải tăng cường chuẩn, bảo đảm quản lý dòng tiền ra với cả hình thức mua trái phiếu hay tín dụng, phòng hờ tình huống rủi ro phát sinh sau này", đại diện Ngân hàng Nhà nước lý giải.