Lạm phát tăng sẽ gây áp lực lên lãi suất ngân hàng

Tài chính - Ngân hàng - Ngày đăng : 06:00, 15/03/2022

|

Lạm phát sẽ khó lường

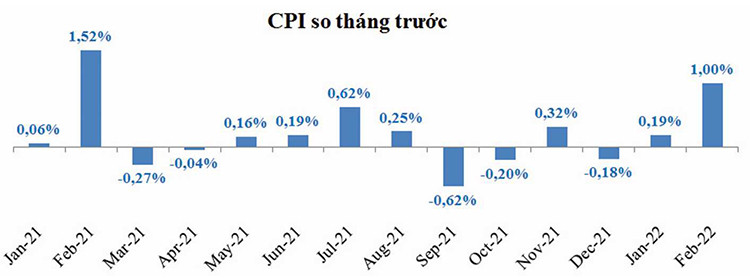

Sau khi tăng nhẹ 0,19% trong tháng 1, chỉ số giá tiêu dùng (CPI) tháng 2 tăng lên 1% so với tháng trước, theo đó so với đầu năm đã tăng đến 1,2% và tăng 1,42% so với cùng kỳ năm trước.

Theo Tổng cục Thống kê, việc giá xăng dầu tăng theo giá nhiên liệu thế giới cộng thêm giá lương thực, thực phẩm, giá các loại dịch vụ tăng trong dịp Tết Nhâm Dần là những nguyên nhân chính làm chỉ số CPI tháng 2 tăng mạnh như vậy. Cụ thể, chỉ trong 4 tháng đầu năm, giá xăng dầu đã tăng đến 4 lần, chưa tính đợt tăng gần nhất vào ngày đầu tháng 3 vừa qua.

|

Lạm phát leo thang cũng là xu hướng chung trên toàn cầu trong thời gian gần đây. Đơn cử như tại Mỹ, lạm phát sau khi tăng đến 7% trong năm 2021, tháng 1/2022 tiếp tục tăng đến 7,5% so với cùng kỳ năm 2021 - mức cao nhất kể từ tháng 2/1982, trong bối cảnh giá ô tô đã qua sử dụng, giá năng lượng, nhất là xăng và giá lương thực đều tăng mạnh.

Xung đột quân sự tại Ukraine vẫn ngày càng phức tạp, ảnh hưởng lên chuỗi cung ứng toàn cầu, đẩy giá nhiều loại hàng hóa, nguyên nhiên liệu tăng vọt, nhất là những mặt hàng thuộc nhóm xuất khẩu chủ lực của Nga và Ukraine, từ dầu thô, lúa mì, đồng, nhôm, paladi... lạm phát sẽ càng chịu nhiều áp lực trong thời gian tới.

Trong khi đó, nhiều quốc gia vẫn buộc phải hỗ trợ kinh tế phục hồi bằng các gói kích thích khổng lồ, cho đến chính sách tiền tệ nới lỏng qua việc duy trì lãi suất thấp, nên có thể càng gây thêm sức ép lên lạm phát.

Việt Nam mới đây cũng có kế hoạch hỗ trợ lãi suất đến 2% đối với doanh nghiệp thuộc nhóm ngành bị thiệt hại nặng nề trong hai năm đại dịch vừa qua, với số tiền 40.000 tỷ đồng và thời gian hỗ trợ kéo dài đến hết năm 2023 cũng góp phần làm chỉ số CPI tăng.

Hoạt động ngân hàng

Lạm phát tăng cùng với chính sách tiền rẻ tiếp tục được duy trì có thể tác động lên mặt bằng lãi suất theo hướng tiêu cực là khó tránh khỏi. Thực tế là mặt bằng lãi suất từ đầu năm đến nay đã tăng trở lại. Lãi suất qua đêm trên thị trường liên ngân hàng trong những ngày đầu tháng 3 vẫn duy trì ở mức trên 2,5%, khá cao so với mức dưới 1% trong giai đoạn trước đây. Có vẻ như mặt bằng lãi suất này sẽ khó lòng "hạ nhiệt" trong tình hình hiện nay.

Trong khi đó, các ngân hàng cũng liên tục tăng lãi suất huy động để thu hút khách hàng gửi tiền, trong bối cảnh nhu cầu vốn kinh doanh đã tăng mạnh ngay từ đầu năm, đẩy tăng trưởng tín dụng tại nhiều ngân hàng khá cao. Với mức lạm phát gia tăng, các ngân hàng buộc phải tăng lãi suất tiền gửi để duy trì sức hấp dẫn của kênh gửi tiền và giữ chân khách hàng hiện hữu.

Đáng lưu ý là trước những dự báo lạm phát sẽ tiếp tục leo thang trong thời gian tới, có thể thấy, để giữ lãi suất ổn định trong năm nay sẽ gặp nhiều thách thức. Khi lãi suất đầu vào gia tăng có thể khiến hệ số biên lãi ròng (NIM) của nhiều ngân hàng thu hẹp, ảnh hưởng đáng kể lên tăng trưởng lợi nhuận.

Việt Nam mới đây có kế hoạch hỗ trợ lãi suất đến 2% đối với doanh nghiệp thuộc nhóm ngành bị thiệt hại nặng nề trong hai năm đại dịch vừa qua, với số tiền 40.000 tỷ đồng và thời gian hỗ trợ kéo dài đến hết năm 2023 cũng góp phần làm chỉ số CPI tăng.

Báo cáo chiến lược đầu tư tháng 3/2022 của Công ty Chứng khoán Maybank Kim Eng (MBKE) ước tính, lãi suất cho vay và lãi suất huy động tại các ngân hàng thương mại lần lượt vào khoảng 6,2% và 3,0%. Do đó, lãi suất cho vay và lãi suất huy động thực tế hiện là 8,3% và 3,9% (lạm phát năm 2021 là 2%), lên 10% và 6%, nếu lạm phát tăng lên 4% trong năm 2022. Giả định các yếu tố khác không thay đổi, việc tăng lãi suất như vậy sẽ làm giảm lợi nhuận của các công ty phi ngân hàng từ 2-4%.

Cũng cần biết rằng, một khi lãi suất gia tăng sẽ càng gây sức ép lên nợ xấu, khi doanh nghiệp vẫn chưa thoát khỏi khó khăn nhưng phải đối mặt với chi phí tài chính gia tăng trở lại, ngân hàng sẽ phải trích lập dự phòng nhiều hơn và cũng ảnh hưởng đến lợi nhuận.

Dự báo cho thấy, tỷ lệ bao phủ nợ xấu (NPL) công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14/2021/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 01/2020/TT-NHNN của Ngân hàng Nhà nước quy định về việc cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19 sẽ hết hạn vào ngày 30/6/2022.

Cuối cùng, rủi ro lạm phát cũng như gián đoạn chuỗi cung ứng hàng hóa có thể khiến chi phí sản xuất của doanh nghiệp tăng cao. Điều này sẽ gián tiếp ảnh hưởng đến hoạt động của ngân hàng vì doanh nghiệp sẽ e ngại đầu tư, người dân giảm chi tiêu, cầu tín dụng theo đó sẽ thấp đi, ảnh hưởng đến triển vọng lợi nhuận của ngành ngân hàng trong năm nay.