Công ty CP Hoàng Anh Gia Lai ( HAGL) cuối cùng cũng đã phải công bố quyết định "tạm thời bỏ ngỏ thị trường bất động sản Việt Nam", đồng thời thực hiện tái cơ cấu các khoản nợ và hoạt động đầu tư.

|

Công ty CP Hoàng Anh Gia Lai ( HAGL) cuối cùng cũng đã phải công bố quyết định "tạm thời bỏ ngỏ thị trường bất động sản Việt Nam", đồng thời thực hiện tái cơ cấu các khoản nợ và hoạt động đầu tư. Nhưng mọi chuyện dường như vẫn chưa có hồi kết.

>Hoàng Anh Gia Lai tìm cách tạo quỹ đất giá rẻ

>Hoàng Anh Gia Lai, Vinashin bị “điểm danh” vì nợ thuế

>Đầu tư ra nước ngoài từ bài học Hoàng Anh Gia Lai

Tái cơ cấu để giảm áp lực tài chính

Ngày 21/8 vừa qua, Hội đồng quản trị (HĐQT) HAGL đã công bố thông qua đơn từ nhiệm của ông Lê Hùng (thành viên HĐQT) và ông Nguyễn Văn Tốn, Trưởng Ban kiểm soát HAGL Group.

Ngoài chức vụ thành viên HĐQT, vào ngày 15/1/2013, ông Lê Hùng đã đảm nhận chức vụ Chủ tịch HĐQT HAGL Land (hoạt động từ tháng 6/2007) thay ông Đoàn Nguyên Đức phụ trách dự án khu phức hợp tòa nhà văn phòng - trung tâm thương mại - khách sạn 5 sao - căn hộ dịch vụ HAGL Việt Nam Myanmar Center.

Việc từ nhiệm này là sự kiện tiếp nối theo hàng loạt các tuyên bố cũng như động thái cơ cấu của HAGL, đồng thời gây không ít hoài nghi cho thị trường về hoạt động của HAGL.

Trước đó, vào tháng 6/2013, HAGL công bố nghị quyết của HĐQT về việc bán 6 dự án thủy điện (trong đó, có 4 dự án đã vận hành, 2 dự án đang xây dựng) và các bất động sản (BĐS) mà HAGL đang đầu tư. Dù đây là điều mà không ít nhà đầu tư có thể tiên liệu nhưng rõ ràng, đó không phải là tin hay cho những ai đầu tư vào cổ phiếu HAG.

Trong ngày tiếp xúc với các nhà đầu tư, 19/8/2013, nghị quyết HĐQT của Công ty CP Hoàng Anh Gia Lai cũng đã thống nhất thông qua số liệu tình hình tài chính và nợ vay đến ngày 30/6/2012 với vốn chủ sở hữu được ghi nhận là 12.658 tỷ đồng; trong khi nợ vay lên đến 14.595 tỷ đồng (con số dựa vào báo cáo tài chính (BCTC) tại ngày 30/6/2013).

Dự kiến, sau khi thực hiện tái cấu trúc (tách công ty con ngành bất động sản, gỗ và đá), nợ sẽ giảm còn 12.339 tỷ đồng. Ngoài ra, còn thu hẹp các ngành khai thác quặng sắt, đá...

|

Mới đây, vào ngày 29/8, HAGL đã công bố BCTC tổng hợp đã soát xét bán niên 2013. Báo cáo này nêu rõ, tổng nợ phải trả (bao gồm nợ ngắn hạn và dài hạn) của HAG đã giảm đáng kể so với con số từng công bố, tức giảm từ gần 15.000 tỷ đồng xuống còn 10.841 tỷ đồng.

Như vậy, nếu so với vốn chủ sở hữu thì tỷ lệ nợ chiếm 91,6%, thấp hơn con số 152,8% dựa trên BCTC hợp nhất soát xét. Đồng thời, thấp hơn tỷ lệ trên 200% của ngành xây dựng và BĐS nói chung hiện nay.

Nói về động thái tái cấu trúc của HAGL, ông Nguyễn Ngọc Trường Chinh, Tổng giám đốc Công ty Chứng khoán Sen Vàng, cho rằng, bất cứ ai đang hoạt động trong ngành BĐS đều cảm nhận rất rõ những khó khăn và áp lực vây bủa khi hàng bán ít người mua, tồn kho lớn trong khi lãi suất vẫn phải trả đều đặn.

Đành rằng chính sách hỗ trợ thị trường BĐS đã có, nhưng từ chính sách đến vận dụng vào thực tế là cả một chặng đường dài rất chông gai. Trong tình hình ấy, ban quản trị và điều hành của doanh nghiệp, không riêng gì HAGL bắt buộc phải có những điều chỉnh, thay đổi cho mục đích tồn tại.

Ông Chinh cũng bày tỏ thêm: "Tôi không đưa ra ý kiến bước chuyển hướng của HAGL là đúng hay sai vì còn phải chờ thời gian trả lời, nhưng tôi cho rằng, một sự chuyển hướng lúc này cũng rất đáng ghi nhận. Nó cho thấy DN đang chuyển động, đang tìm cách thích nghi với bối cảnh mới, hoàn cảnh mới.

Lẽ dĩ nhiên, đi cùng thay đổi trong chiến lược sẽ là những thay đổi về nhân sự. Tôi cho rằng, việc luân chuyển nhân sự cấp cao trong ngành BĐS thời gian tới sẽ còn diễn ra mạnh chứ không riêng ở HAGL.

Việc giảm tổng nợ từ gần 15.000 tỷ đồng xuống còn hơn 10.000 tỷ phản ánh HAGL có thể đã chuyển đổi thành công một số khoản nợ sang các khoản mục khác và được kiểm toán chấp thuận".

Đồng quan điểm, ông Phan Dũng Khánh, Trưởng Phòng Tư vấn Đầu tư Công ty chứng khoán Maybank KimEng cho rằng, HAGL đã giảm được nợ đáng kể, đó là nhờ HAGL đã thoái vốn thành công ở một số dự án (thủy điện lẫn BĐS).

Khi bán bớt dự án, một mặt công ty sẽ không phải vay nợ để đầu tư tiếp, mặt khác nguồn thu từ bán dự án sẽ ghi nhận thành doanh thu và lợi nhuận. "Đây là chiến lược phù hợp với bối cảnh hiện nay vì HAGL cũng đã giảm được áp lực về tài chính", ông Khánh nói.

Thực tế, ngoài 6 dự án thủy điện đã công bố, thời gian qua, HAGL cũng đã bán bớt một số dự án hoặc thoái vốn khỏi các công con đầu tư vào BĐS. Điển hình như vào tháng 6, HAGL đã chuyển nhượng toàn bộ quyền sở hữu của Công ty tại Công ty TNHH Tư vấn Đầu tư và Xây dựng Thanh Bình, với tổng giá bán gần 1.105 tỷ đồng.

Ngoài ra, khu nghỉ dưỡng ở Đà Lạt của HAGL đã được chấp thuận để thanh lý cho bên thứ ba. Song song đó, HAGL cũng đang cấu trúc 7 công ty con trong các ngành như: câu lạc bộ bóng đá, bệnh viện, trồng cây cao su, BĐS, xây dựng và quản lý BĐS - khách sạn). Điều này cho thấy, HAGL đang "đại phẫu" việc kinh doanh BĐS của Công ty tại thị trường Việt Nam.

Sau cơn mưa, trời lại sáng?

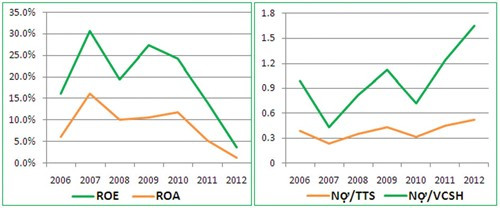

Tỷ lệ nợ vay - tổng tài sản của HAGL tăng mạnh kể từ năm 2010

Dù trước đây, thời điểm năm 2010, đã không ít ý kiến lo ngại về khoản nợ cũng như quy mô đầu tư của HAGL nhưng trước sau như một, "Bầu Đức", Chủ tịch HĐQT Công ty CP Hoàng Anh Gia Lai vẫn cho rằng, khoản nợ của Công ty không đáng lo ngại vì tổng tài sản của HAGL lớn; cũng như những khoản đầu tư của HAGL có thể khai thác từ đầu năm 2013.

Tuy nhiên, đó là trong điều kiện thị trường tốt, đặc biệt là khu vực BĐS, nơi mà HAGL từng nắm giữ lợi thế sở hữu hơn 2 triệu m2 nhà ở.

Nhìn lại "bản đồ” vay nợ của HAGL (các khoản nợ tài chính) từ năm 2010 đến nay, ngoài các khoản vay ngân hàng thì HAGL có ít nhất 6 lần phát hành trái phiếu chuyển đổi và trái phiếu hoán đổi: năm 2011 (trong đó có một lần phát hành trái phiếu chuyển đổi năm 2010 và một lần phát hành trái phiếu hoán đổi cho Northbrooths Investment (Maritius) Pte., Ltd thuộc Tập đoàn Temasek Holdings (Singapore) với giá trị 2.230 tỷ trong thời hạn từ 4 - 5 năm.

Đối với khoản trái phiếu chuyển đổi, từ ngày 31/8/2013, trái chủ có quyền yêu cầu công ty mua lại trái phiếu với giá thỏa thuận.

Nhìn chung, các lần phát hành trái phiếu của HAGL đến thời điểm tháng 4/2013 đều phục vụ cho mục đích tài trợ vốn lưu động cho Công ty, bổ sung vốn cho kinh doanh và quan trọng là thanh toán các khoản nợ cũng như tái cấu trúc tài chính.

Ngoài các dự án thủy điện, cao su, cổ phiếu thì tài sản bảo lãnh của HAGL đa số là đất đai. Chẳng hạn như gần đây nhất, trong lần phát hành trái phiếu thường trong nước (thời hạn 3 năm) 450 tỷ đồng, Công ty đã đảm bảo bằng 13,34 triệu cổ phiếu HAG và 121 nền đất của dự án Minh Tuấn tại phường Phước Long B, quận 9, TP.HCM.

Dù đã giảm tổng nợ sau nhiều lần tái cơ cấu nhưng điều này không đồng nghĩa với việc HAGL có thể "quẳng gánh lo đi mà vui sống" vì trong tổng số hơn 10.335 tỷ đồng nợ tài chính (tính đến ngày 30/6/2013) thì các khoản vay có thời hạn dưới một năm chiếm đến 5.676 tỷ đồng.

Không riêng gì HAGL, trước đó, Quốc Cường Gia Lai cũng đã "căng thẳng" vì nợ và buộc bán công ty con để cơ cấu lại hoạt động cũng như tài chính.

Rõ ràng, suy thoái kinh tế lần này là một bài học cho các công ty, tập đoàn Việt Nam "mộng" đa ngành, đa lĩnh vực dù tiềm lực chưa tới, hay nói theo cách của các chuyên gia tài chính thì doanh nghiệp Việt có 1 đồng nhưng đôi khi lại "bạo gan" vay đến 8 - 9 đồng để đầu tư kinh doanh.

Trước đó, cuộc khủng hoảng kinh tế châu Á năm 1997, bắt nguồn từ khu vực BĐS ở Thái Lan đã gây thiệt hại không nhỏ cho các công ty và nhà đầu tư.

Ngay như tập đoàn lớn nhất Thái Lan là SCG, để tồn tại, họ đã cắt từ 10 lĩnh vực kinh doanh xuống còn 5 lĩnh vực cốt lõi (cho đến hiện nay); đồng thời bán tất cả các khoản đầu tư ở Mexico lẫn Trung Quốc để tập trung vào chiến lược mới, dài hơi của công ty.